Как происходит оценка квартиры при ипотеке и какие требуются документы?

Содержание:

- Что такое завышение и его помощь с обходом первого взноса

- Кто платит за оценку квартиры при ипотеке в сбербанке

- Как происходит оценка для ипотеки?

- Как выбрать организацию, оценивающую недвижимость для ипотеки

- Как создать пассивный доход и выйти на большую пенсию за 1 год

- Суть экспертизы

- Как выбрать оценочную компанию?

- Возможности QIWI

- Обязательно ли оценивать недвижимость и можно ли этого избежать?

- Оценка для ипотеки

- Настройка параметров брандмауэра

- Оформление документов

Что такое завышение и его помощь с обходом первого взноса

Фото: https://pixabay.com/photos/laptop-office-hand-writing-3196481/

Конечно, сейчас существуют ипотечные программы, которые разрешают минимальный первоначальный внос (не более 10%), или и вовсе можно оформить ипотеку без наличия стартового капитала. Но, как уже было сказано выше, такая ипотека отличается повышенной процентной ставкой и малым сроком кредитования. Само собой, этот вариант невыгоден для заёмщика.

Что же делать, если накопить необходимую сумму человек ещё не успел, а жильё нужно срочно? В этом случае оформляется завышение стоимости квартиры по договоренности с покупателем.

Покупатель заранее договаривается с продавцом, чтобы тот указал в договоре купли-продаже завышенную цену на недвижимость, а также написал расписку, что уже получил деньги в качестве первоначального взноса. Мнимый авансовый платёж и будет составлять разницу между реальной и завышенной ценой.

Расписка предъявляется в банк. Продавцу перечисляются средства, равные стопроцентной фактической сумме, то есть он ничего не теряет. Заёмщик остаётся в выигрыше, поскольку приобретает квартиру, а первоначальный взнос вносит в минимальном размере или не платит вовсе.

Чтобы обезопасить продавца от возможного расторжения сделки, при котором ему придётся вернуть все полученные им средства включая и мнимый аванс, заёмщик также пишет расписку, что взял у продавца деньги в долг – сумма составляет ту самую разницу между реальной стоимостью и завышенной. После того как продавец получает свои деньги за продаваемое жильё, расписка уничтожается.

Чтобы эта схема сработала, нужна не только личная договорённость между продавцом и покупателем, но и с оценщиком. В договоре купли-продаже и оценочном акте должны быть равнозначные цифры.

Пример. Гражданин Иванов уже много лет копит на первоначальный взнос, чтобы взять ипотеку. Время от времени он просматривает предлагаемые ипотечные программы от банка, а также подыскивает квартиру. В один прекрасный момент звёзды сошлись таким образом, что появилась прекрасная возможность приобрести столь желанное жильё в кратчайшие сроки. Банк устроил новогоднюю акцию и снизил процентные ставки, да и квартира давно присмотрена и до сих пор не продана. Мало того, Иванов знаком с продавцом квартиры Петровым. Вот только незадача – по условиям банка первоначальный взнос составляет двадцать процентов, а у Иванова не хватает достаточно существенной суммы.

Иванов с Петровым решили провернуть «сделку века», ведь одному нужно срочно продать, а другому купить, так почему бы не договориться. Петров в договоре купли-продажи указывает завышенную стоимость квартиры как раз на ту сумму, которой не хватает Иванову для покрытия первоначального взноса. А затем два авантюриста обменялись расписками.

Петров в своей сообщил, что получил уже часть денег в качестве задатка. Иванов же написал обыкновенную долговую расписку о том, что взял в долг у Петрова энную сумму денег. А с оценщиком Сидоровым договорились на взаимовыгодных условиях, тем более, что размер завышения был несущественным.

Первая расписка была отнесена в банк, вторая надёжно припрятана (после того как Петров получит все свои деньги за квартиру, она будет уничтожена). После того как сделка была оформлена по всем правилам – составлен ипотечный договор и зарегистрировано право собственности на Иванова, все участники получили то, что хотели.

Петров наконец-то продал свою квартиру, за которую ему были перечислены деньги ровно в той сумме, которую и планировал. Иванов остался доволен приобретённым жильём, за которое заплатил минимальный первоначальный взнос. А Сидоров просто был рад дополнительному доходу.

Разве что банк оказался в неведении от проведённой авантюры, но заполучил заёмщика Иванова на пару десятков лет, который будет верой и правдой выплачивать одолженную сумму и начисленные на неё проценты.

Впрочем, не стоит недооценивать банк, ведь схема завышения стоимости не нова, и до сих пор некоторые кредитные организации смотрят на это сквозь пальцы и принимают расписки от клиентов о якобы уплаченном первоначальном взносе, делая при этом определённые выводы. Но это уже другая история.

Кто платит за оценку квартиры при ипотеке в сбербанке

по каким параметрам оцениваются квартиры в сбербанке: развитость инфраструктуры — близость магазинов, поликлиник, школ, остановок общественного транспорта, развлекательных заведений, зон отдыха, спортивных центров и прочего. возраст недвижимости — аварийные и старые дома (старше 1970 года постройки) сбербанк не рассматривает вовсе.

Заранее узнайте, какова переплата – сколько придется заплатить за пользование деньгами за весь период кредитования. Поинтересуйтесь условиями предоставления кредита в других банках (они, как правило, разные). На сбор такой информации придется потратить время, зато можно будет сэкономить.

Как происходит оценка для ипотеки?

Процесс оценки можно начинать только после того, как вы выберите жилье и договоритесь с продавцом. При этом для начала процедуры вам потребуется определенный пакет документов. В него входят:

- Правоустанавливающие документы: свидетельство о праве собственности на квартиру, договор о купле-продаже. При оформлении ипотеки на новосторойку необходима копия договора долевого участия.

- Планы БТИ с экспликацией квартиры: в этом документе приведено детальное описание жилплощади, точные размеры и поэтажный план здания. Оценщику потребуется сверить реальный и задокументированный план недвижимости. При наличии перепланировки необходима регистрация внесенных изменений.

- Копия кадастрового паспорта. Паспорт выдается собственнику объекта в БТИ.

- Для вторичного жилья – справка о том, что здание не фигурирует в планах на снос.

- Справка о перекрытиях для зданий, построенных до 1960 года. Она необходима потому, что старые здания построены на перекрытиях из дерева, а потому более пожароопасны. Поэтому страховые компанию отказывают в сотрудничестве банку, а банк, в свою очередь, не может выдать ипотеку без договора страховки.

- Копия паспорта заявителя и контактные данные.

Собранные документы необходимо предоставить в оценочную компанию. Там же вы сможете договориться со специалистом о проведении экспертизы, ее дате, времени и месте. Оценщик приедет на место в назначенное время и проведет оценку одним из следующих методов.

Первый способ – сравнительный или рыночный. Специалист оценивает объект с точки зрения уже закрытых сделок на рынке жилья. При этом на результат влияют различные коэффициенты, которые рассчитываются исходя из различных показателей недвижимости. К ним относятся возраст постройки, размер жилой площади, транспортная доступность и удаленность здания от значимых городских объектов (больниц, детских садов, школ и т. д), качество отделки и многое другое. Этот метод позволяет определить рыночную стоимость недвижимости.

Второй способ – затратный. Оценка квартиры для ипотеки происходит на основе затрат, которые потребуются на постройку такого же объекта. Результатом оценки становится ликвидная стоимость квартиры.

Третий метод применяется наиболее редко – доходный. Он предполагает, что оценщик определяет потенциальный доход от использования объекта, например, для съема.

Как уже было сказано выше, сравнительный метод оценки позволяет узнать рыночную стоимость жилья, а затратный – ликвидную. При этом отличаются они, как правило, незначительно.

Кроме того, при оценке учитываются такие факторы, как:

- Экологическая обстановка района;

- Расположение остановок, детских садов, школ, больниц и другой инфраструктуры по отношению к постройке;

- «Возраст» дома – не применяется к новостройкам;

- Материалы, использованные при строительстве здания;

- Количество этажей;

- Состояние двора, прилегающего к дому.

При оценке самой квартиры специалисты также обращают внимание на:

- Ее площадь,

- Количество комнат,

- Планировку,

- Этаж, на котором находится квартира,

- Состояние отделки и коммуникаций,

- Дефекты или поломки.

Сколько это стоит?

Один из самых распространенных вопросов – сколько стоит оценка квартиры для ипотеки? Однако однозначного ответа на этот вопрос нет. Стоимость оценки зависит от региона, в котором производится процедура.Так, в Москве цена за услуги оценочных компаний составляет от 3500 до 5000 рублей. В Санкт-Петербурге – от 3000 до 4000 рублей. В эту сумму входит как сама процедура, так и составление отчета. В регионах стоимость оценки квартиры для ипотеки так же может разниться. Как правило, на нее влияет удаленность населенного пункта, в котором находится приобретаемая недвижимость, от регионального центра. Кроме того, повлиять на цену может и время.

Отчет по оценке

Оценка недвижимости для ипотеки завершается составлением отчета. Что в него входит?

- Данные оценочной компании и данные заказчика;

- Сведения об использованных методах оценки квартиры;

- Полная информация, полученная специалистом о жилье;

- Сравнительный анализ рынка недвижимости на примере аналогичных сделок;

- Ликвидная и рыночная стоимость квартиры;

- Приложение – документы, фотографии, сделанные во время проведения оценки, дублированная информация о стоимости квартиры и вывод – вероятная выручка банка от продажи недвижимости.

Отчет готовится в течение 2−5 рабочих дней и выглядит как печатный документ, объемом 25−30 листов, с нумерацией и шнуровкой. В нем должна присутствовать печать и подпись ответственного сотрудника оценочной компании.

Как выбрать организацию, оценивающую недвижимость для ипотеки

Механизм оформления ипотечного кредита состоит из нескольких этапов:

- Первоначально будущему заемщику понадобится собрать необходимый пакет документов для того чтобы финансово-кредитное учреждение рассмотрело его кандидатуру в качестве клиента.

- После того как банк предварительно одобрил потенциального заемщика, он устанавливает приблизительную сумму, которую готов предоставить в качестве займа для приобретения недвижимости (квартиры).

- Только после прохождения этих 2 этапов, следует заниматься главным – подбором подходящей недвижимости. Здесь есть важный нюанс – квартира должна устраивать по всем параметрам не только заемщика, но и банк в качестве залога.

Согласно условию ст. 9 п.1 ФЗ «Об ипотеке (залоге недвижимости)» действующей редакции от 7 мая 2013 года за № 101-ФЗ, в ипотечном договоре, помимо условий кредитования, прописывается предмет ипотеки и его оценочная стоимость. По ее определению расходы в полной мере ложатся на плечи заемщика.

Личное дело каждого заемщика, услугами какого оценщика он воспользуется. В большинстве случаев банк имеет собственный список оценочных организаций, который предлагается к ознакомлению заемщику. Этим оценщикам банк оказывает безоговорочное доверие, и клиенту предстоит выбрать кого-то из них.

Нужно понимать, что банк не имеет законного права настаивать на выборе какого-то конкретного оценщика, но рекомендуется выбрать организацию из предложенного списка. Для заемщика это будет ощутимым плюсом, так как срок рассмотрение заявки сократится, ведь службе безопасности банка не нужно будет заниматься проверкой оценочной организации, которую они не знают.

Независимый оценщик должен быть легитимен. Иными словами, состоять в зарегистрированной организации оценщиков – у него должно быть свидетельство о членстве в СРО. Также оценочная организация должна иметь полис страхования гражданской ответственности на сумму, превышающую 300 000 рублей.

Полис страхования свидетельствует о том, что организация за годы существования заработала определенный опыт и зарекомендовала себя с профессиональной точки зрения, и если возникнет ошибка, она сумеет компенсировать заказчику все издержки. С банком необходимо заблаговременно согласовать выбор оценочной организации.

Дополнительно финансово-кредитное учреждение выдвигает определенные требования к оформлению отчета оценки недвижимого имущества. Отчет обязан соответствовать:

- АИЖК – Ассоциации Ипотечного Жилищного Кредитования (АИЖК);

- Индивидуальным стандартам финансового учреждения.

Согласно установленной банком форме документа, должностные лица могут максимально ясно и в полном объеме получить представление о недвижимости, которая выступает в качестве залога. В ней могут быть прописаны всевозможные специфические моменты:

- Относительно квартиры;

- Расположения квартиры в жилом доме;

- Рекомендации оценочной организации по выборкам для анализа рыночной стоимости квартиры.

По этой причине заемщику будет выгодней остановить свой выбор на оценщике из списка, предложенного банком, так как он много раз занимался подобной работой. И если заемщик решит выбрать своего оценщика, то нельзя исключить, что оценочный отчет будет отклонен банком, и на повторный заказ оценки времени попросту не останется.

Как создать пассивный доход и выйти на большую пенсию за 1 год

Суть экспертизы

При оформлении договора ипотеки ключевым элементом считается оценка стоимости жилья. Это прописано в федеральном законе «Об ипотеке» как обязательное условие соглашения.

У банка есть стандарты работы. Допустим, на покупку квартиры в новостройке они готовы предоставить 80% от суммы оценки. Больше кредитор заемщику не выдаст, так как это станет рискованной операцией, да и ГО не разрешит.

Возможный лимит финансирования высчитывается исходя из рыночной/ликвидной цены актива. Но в расчет кредитор обязательно возьмет наименьшее число. Грубо говоря, это подстраховка учреждения.

Как выбрать оценочную компанию?

Банки обычно сотрудничают с оценочными компаниями и могут порекомендовать клиенту одну из них на выбор. Чаще всего претенденту на получение ипотеки проще работать именно с такими организациями. У банков как ВТБ или Сбербанк, есть рекомендованные оценочные компании, в городе, где приобретается жилье.

Список оценочных компаний аккредитованных в банках на 2020 год:

- ВТБ 24;

- Сбербанк.

Если банк разрешает заключать договор об оценке недвижимости с любой организацией, то следуйте рекомендациям.

- При выборе оценочной организации следует знать, что ее деятельность должна быть аккредитована и застрахована на срок более 1 года, что подтверждается соответствующими документами.

- У оценщика должен быть полис гражданской ответственности на сумму не менее 300 тысяч рублей.

- Дополнительно компания или частное лицо обязаны являться членом саморегулируемой организации и уплачивать взносы в компенсационный фонд. Банк обязательно проверяет также наличие родственных связей между заемщиком и оценщиком. В положительном случае в ипотеке будет отказано.

Заметим, что любой отказ банка в выдаче кредита должен быть письменным и мотивированным. Если причина отказа будет признана необоснованной, заемщик сможет обратиться в суд, который своим решением обяжет банк выдать ипотеку в нужной сумме.

Возможности QIWI

Выше приведена информация об обороте сервиса QIWI. Не нужно быть экспертом, чтобы понять, что таких результатов невозможно добиться, если сервис не представляет интереса для пользователей. Электронная платежная система QIWI заслуженно пользуется популярностью. Конечно же, сервис не обделен и недостатками, однако таковые характерны всем международным платежным системам. Чтобы Вы смогли понять, что такое Киви кошелек и сформировать полное представление о сервисе QIWI, следует познакомить вас с его преимуществами и недостатками. Начать следует с возможностей, которые открываются перед владельцем Киви кошелька.

Преимущества сервиса QIWI:

Также следует отметить простоту и удобство системы QIWI. Например, для создания Киви кошелька и пользования им не нужно обладать какими-то познаниями. Все просто и интуитивно понятно, при этом сервис обеспечивает надежную защиту ваших денег. К вопросу регистрации мы еще вернёмся, а сейчас выясним, есть ли у QIWI недостатки. Как вы понимаете, таковые имеются, что характерно для любой электронной платежной системы. Конечно же, критических недостатков, способных заставить вас удалить Киви кошелек мы не назовем, однако некоторые нюансы выделить стоит.

Недостатки QIWI:

- Ограниченные возможности вывода денег с кошелька;

- Наличие комиссии за вывод средств;

- Плохая интеграция с другими популярными платежными системами;

- Система ориентирована на транзакции в её пределах, обналичивать деньги невыгодно из-за больших процентов сервиса.

Важно

Для быстрого управления QIWI Кошельком при отсутствии доступа в интернет можно использовать SMS/USSD-команды (услуга платная). Полный список команд представлен на официальном сайте QIWI

Для ознакомления с командами, расценками и лимитами перейдите по этой ссылке.

Обязательно ли оценивать недвижимость и можно ли этого избежать?

Кажется, что новостройка сама по себе не может быть некачественной, а потому вполне резонно встает вопрос — так ли нужна в таком случае оценка квартиры при ипотеке в новостройке? На самом деле, банк требует оценку во всех случаях — и при покупке вторичного жилья, и загородного дома, и новостройки.

Почему так происходит? Дело в том, что, по законодательству, при ипотечном кредитовании закладную на недвижимость невозможно оформить до тех пор, пока это жилье не будет оценено. Точно так же должны быть заранее определены предмет обременения и конкретные обязательства кредитора и заемщика. Законодательная норма закреплена в п. 1 ст. 9 Федерального закона «Об ипотеке (залоге недвижимости)» от 16.07.1998 N 102-ФЗ. Это правило действует и в 2020 году.

Зачем это нужно?

Следом возникает вопрос — зачем вообще оценивать недвижимость? Ведь, видимо, это очень важно, раз даже в законе закреплено обязательство проведения оценки. Причина следующая: банк, выдавая крупный кредит, значительно рискует, ведь, по сути, нет стопроцентной гарантии возвращения ссудных средств

Чтобы минимизировать риски, оформляется обременение. То есть, в случае чего, залоговую недвижимость продадут, чтобы обеспечить невыплачиваемый займ.

Но далеко не каждую недвижимость можно продать быстро — например, дом на отшибе города и точно такой же дом поближе к центру будут обладать совершенно разным спросом. Фактор оперативности очень важен в вопросе реализации залогового имущества, ведь каждый месяц, пока жилье не было продано — это еще один месяц обслуживания, т.е. дополнительных расходов для банка.

Для выполнения этих двух задач жилплощадь должна обладать двумя параметрами: объективной ценностью и ликвидностью. Объясняя простыми словами, первый параметр указывает, что объект обременения может быть интересен кому-либо еще, второй параметр отображает, как много людей, готовых заплатить прямо сейчас, в случае чего заинтересуются предложением.

Первый пример: современный коттедж, расположенный в 200 км от любого крупного города, будет обладать высокой ценностью, но низкой ликвидностью. Потому что, во-первых, в России население куда более охотно покупает квартиры, а не коттеджи, во-вторых, потому что мало кто согласится жить на таком расстоянии от экономических центров. Поэтому дом может продаваться за 5 млн. рублей и больше, но вот срок продаж будет высоким — в среднем 6-12 месяцев.

Второй пример: старая, захламленная однокомнатная квартира в здании, построенном в 70-х годах рядом с Садовым кольцом в Москве. Ее ценность может быть и не очень высокой, относительно более современных квартир в том же районе, но вот ликвидность у квартиры будет чрезвычайно высокой. Потому что очень многие россияне и москвичи хотели бы переехать поближе к центру. Плохой интерьер большого значения иметь не будет, т.к. для покупателей такого жилья главным параметром будет близость к центру города.

Параметры ликвидности и ценности также объясняют, для чего нужна оценка квартиры при ипотеке в новостройке. Новые дома часто строятся на периферии крупных городов. Соответственно, ликвидность жилья в таком районе может быть под вопросом. Без оценки можно примерно установить ценность жилья, но вот определить параметр ликвидности — с большим трудом. Поэтому ее и нужно проводить.

Оценка для ипотеки

В силу гражданского законодательства, процедура оценки объекта недвижимости обязательна при оформлении ипотечного кредита.

Оценка проводится до момента одобрения заявления заемщика на выдачу денежной ссуды.

В проведении оценки объекта недвижимости имеет интерес, главным образом, банк, потому что ему нужно удостовериться, что если заемщик не выплатит займ, то заложенное имущество (квартира) будет реализовано за сумму не менее, выданной банком.

Поэтому получить в кредитном учреждении можно только лишь средства, размер которых не превышает стоимость жилья.

Оценку квартиры для ипотеки выполняется только путем обращения к специализированным оценочным организациям и индивидуальным экспертам- оценщикам.

По результатам работы экспертом выдается отчет, в котором рассчитана стоимость проделанной экспертизы объекта недвижимости. Стоимость недвижимости, указанная в отчете оценщика не является обязательно для продавца, м может быть запрошена и большая сумма. Но в случае крупных расхождений заемщику потребуется уплачивать разницу из собственных средств, поскольку банк не выдаст сумму, превышающую оценочную.

Оценка недвижимости

При оценке недвижимости эксперт учитывает множество обстоятельств, а именно:

| Площадь | Общая площадь, площадь отдельных комнат (гостиной, коридор, туалет, кухня и т.д.) |

| Количественные характеристики | количество комнат, размер, высота и т.д. |

| Этажность | Дом или квартиры |

| Наличие | Балкона, тамбура и т.д. |

| Срок эксплуатации | Год постройки, износ здания |

| Материалы, применяемые при строительстве | Для стен и перекрытий |

| Общее состояние дома | Подъездов, общих помещений собственников жилья |

Указанные факторы, применяются при оценке квартир, расположенных в новостройках и квартир на вторичном рынке жилья.

В новостройках, когда дом недавно принят в эксплуатацию и покупается квартира без финальной отделки, то оценщик также смотрит исследует состояние звукоизоляции, электропроводки, входной двери и окон, лестничной площадки.

Дополнительно при оценке квартиры учитывается:

| Благоустройство земельного участка | и прилегающей территории дома |

| Наличие охранных систем | И осветительных устройств |

| Имеются ли в здании нежилые помещения | офисы, магазины или другие. |

| Отделка | Подъездов и тамбуров и других общедомовых помещений |

Оценщиком тщательно обследуется состояние квартиры и всего дома в целом, делаются фотографии, все параметры и характеристики заносятся в отчет для наиболее полного анализа.

Оценка квартиры во вторичном жилье

Оценка квартиры во вторичке производится по вышеуказанным критериям.

Однако в случае покупки квартиры, которая уже находилась в собственности другого лица, то внимание обращается также на следующие факторы:

| Состояние квартиры | наличие ремонта, состояние сантехники, отопительных приборов и т.д. |

| Наличие | меблировки, бытовой техники |

| Были ли затопления, аварии | Со стороны соседей и прочее |

Выполнять оценку жилого помещения, находящегося во вторичке требует дольше времени, потому что произведенный ремонт может скрывать состояние квартиры, потолков, пола и стен.

Если в квартире имеется самовольное переустройство и (или) перепланировка, это обязательно отражается в отчете оценщика. Данное обстоятельство может быть препятствием осуществления сделки с такой квартирой.

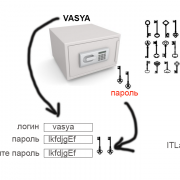

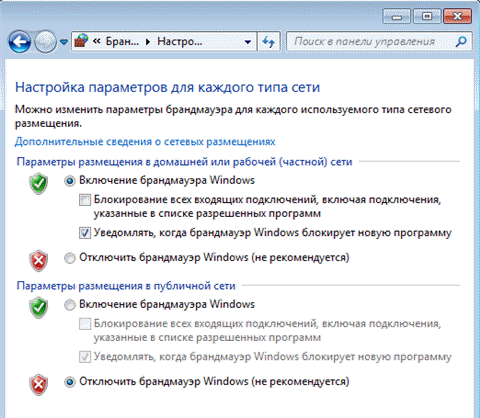

Настройка параметров брандмауэра

В левой панели присутствуют две ссылки:

- Изменение параметров уведомления

- Включение и отключение брандмауэра Windows

Обе ссылки открывают окно настройки параметров.

Для каждого профиля можно задать собственный набор параметров. Если брандмауэр включен, логично также включить уведомления о блокировке новой программы, чтобы ее поведение не вызывало у вас недоумения в случае блокировки. В диалоговом окне блокировки также имеется возможность разрешить или заблокировать программу для каждого профиля.

Сброс настроек брандмауэра

Чтобы восстановить стандартные значения брандмауэра, щелкните Восстановить умолчания в левой панели. В открывшемся окне подтвердите свое желание вернуть все на круги своя.

Оформление документов

Оформление всей документации — неотъемлемая часть всех расходов. В них включены как необходимые документы, без которых невозможно провести сделку, так и необязательные документы. Наличие таких документов хоть и не является необходимым условием, но все же поможет избежать многих нюансов после подписания самого договора.

Покупатель же может предоставить выписку из психо-наркологического диспансера, о том, что не состоит на учете. Опять же, наличие этой справки не считается обязательным.

Существует правило, что платит за оформление всех документов тот, кому они нужны. Все необходимые бумаги на объект недвижимости получает тот, кто продает квартиру, поскольку он является владельцем квартиры. Если же покупатель хочет ускорить процедуру составления документов и самой сделки, то он берет на себя все финансовые затраты.

Сделку делает более прозрачной справка об отсутствии долгов по жилью, хотя ее предоставление не является обязательной. Если покупатель желает уточнить этот момент, он может самостоятельно заняться получением справки.