Как правильно брать кредиты в коронакризис

Содержание:

- Наименование

- Дополнительные документы

- Возможно ли оформление онлайн кредита на человека без его ведома

- Стоит ли брать кредит, чтобы погасить другой кредит?

- Как выбрать банк для получения первого кредита?

- Нюансы с кредитной историей

- Рейтинг страховых компаний по выплатам — кто платит своим клиентам

- Отделение на ул. Красная Площадь, 3а

- Пакет документов для ипотечного кредита в Сбербанке

- Пресс-релизы и новости банка «ВТБ»

- На какие цели банки охотнее выдают кредит

- Программы лояльности в МФО

- Контакты:

- Требования к заёмщику

- В текущем кредите можно снизить ставку

- ❗Чем рискуют заемщики

- Налог на профессиональный доход

- Как получить деньги дистанционно?

- Оформление кредита через интернет

- Как банки рассматривают заявки на кредиты?

- Взять кредит наличными онлайн: самые выгодные предложения

- Оформление заявки на кредит

- Банку надо рассказывать о финансовых трудностях

- Информация о компании

- Почему ваша кредитная история может быть испорчена, как она влияет на отношения с банками

- Надо внимательно читать договор и оплачивать кредит

- Кредит с плохой кредитной историей до 1000000 рублей в Совкомбанке

- Двигатель

- Условия интернет-кредита

Наименование

Дополнительные документы

Иногда в банк могут потребоваться и дополнительные документы. Таковыми являются:

- водительское удостоверение;

- свидетельство ИНН;

- свидетельство на право собственности недвижимости;

- ПТС на транспортное средство.

Увеличить шансы на получение кредита поможет заграничный паспорт, полис добровольного медицинского страхования, кредитная карта стороннего банка или выписка со счета в другой финансовой организации.

Стоит учесть, что в загранпаспорте должны быть отметки за последние шесть месяцев или год о выезде за пределы страны. Также кредитная карта стороннего банка должна иметь статус Платинум или же Голд. Такие дополнительные документы, также послужат подтверждением платежеспособности потенциального заёмщика.

Возможно ли оформление онлайн кредита на человека без его ведома

Микрофинансовые организации, оказывающие услуги через Интернет, гораздо чаще становятся местом выдачи займов мошенникам. Особенность деятельности онлайн-кредиторов такова, что они могут затребовать от потенциального заемщика только скан паспорта, не имея возможности даже подержать в руках оригинал. Этим активно пользуются любители легких денег.

Конечно, одной копии недостаточно, чтобы оформить кредит на человека без его ведома, поэтому форумы современных Остапов Бендеров пестрят объявлениями типа:

- Подскажите, как получить заем, если есть сканы паспортов и вторых документов.

- Куплю симки с оформлением по скану паспорта.

- Продам пакеты бумаг на дропов.

- Где дают кредит онлайн с получением на электронный кошелек?

- Куплю карты, оформленные на дропов, чтобы вывести средства.

Компании, которые выдают онлайн-займы, заинтересованы в том, чтобы деньги получил добросовестный плательщик, который вовремя вернет долг с начисленными процентами. Для этого они вводят несколько степеней защиты, но часто мошенникам удается их преодолеть.

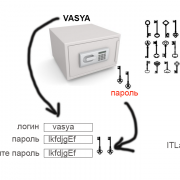

Чтобы оформить кредит на человека без его ведома онлайн, злоумышленнику необходимы:

- паспортные данные и скан-копии;

- один из следующих документов: загранпаспорт, водительское удостоверение, ИНН и СНИЛС (скан-копии или номера и даты выдачи);

- сведения о месте работы (достаточно указать одну из компаний, информация о которой есть в Сети);

- SIM-карта, якобы выданная по этому паспорту;

- платежная карта, на которую можно вывести заем и обналичить его.

При желании все это можно найти на соответствующих ресурсах, поэтому еще недавно количество займов онлайн, которые были получены по чужим документам, исчислялось тысячами.

В результате работы по повышению безопасности онлайн-кредиторы создали дополнительные препятствия для любителей оформить кредит на человека без его ведома. Для подтверждения личности заемщика некоторые МФО просят его сфотографироваться, держа раскрытый паспорт у лица. Еще одно требование, которое сильно уменьшает шансы мошенников на получение денег, – карта должна быть именной, выданной именно соискателю кредита. Оформить ее без личного участия лица, чьи данные удалось приобрести хакерам, невозможно.

Карты электронных платежных систем присылают обычным письмом, но МФО теперь исключили и эту возможность незаконного получения средств за счет другого человека без его ведома. Прохождение верификации на сайтах кредитных организаций по картам QIWI, Яндекс.Деньги и Webmoney запрещено.

Получить перевод наличными или на электронный кошелек могут только добросовестные заемщики, которые подтвердили свою платежеспособность. Первый заем доступен исключительно на верифицированную банковскую карту. Это значит, что оформить кредит на человека без его ведома в Интернете практически невозможно. МФО постоянно отслеживают попытки мошенников обойти преграды и разрабатывают новые степени защиты.

Стоит ли брать кредит, чтобы погасить другой кредит?

Россияне предельно закредитованы: с периодичностью в несколько лет уровень их долговой нагрузки бьет рекорды. Спешно брать кредиты в такой ситуации кажется безумным, ведь это путь к очередному тупику. Но есть вариант выгодного перекредитования — это когда взамен прежней ссуды оформляется новая, но на более интересных для заемщика условиях. Что может изменить перекредитование:

- Главное — снизится процентная ставка;

- Удлинится срок погашения долга;

- Увеличится сумма кредита;

- Будет пересмотрена валюта.

Перед тем, как взять на себя новое долговое обязательство, нужно подготовиться: проанализировать условия кредитора и убедиться, что новое соглашение принесет больше выгоды, чем убытков.

Как выбрать банк для получения первого кредита?

Сначала нужно сузить круг поиска до банков, которые предлагают кредиты в возрасте заемщика. Например, если клиенту 18-19 лет, то далеко не все банки выдадут ему кредит. Здесь нужно найти те организации, которые кредитуют с 18 лет.

Найдя такие банки, нужно внимательно изучить остальные требования к заемщику. Вполне возможно, что вы не подойдете под одно из них. Сразу же нужно изучить список необходимых документов в каждом банке и сопоставить с тем, что вы можете предоставить.

Сузив круг еще больше, можно сравнивать кредитные предложения по условиям (процентная ставка, суммы, сроки и прочее). Среди предложений нужно выбрать то, что подходит вам по условиям и является самым выгодным.

Особое внимание нужно уделить страховке. Банк все равно подключит ее, потому что кредитование в раннем возрасте всегда связано с риском невозврата и просрочек

От страховки можно отказаться, но нужно выбирать кредит с индивидуальным страхованием, а не с групповым. Только так можно будет получить кредит со страховкой, а в течение 14 дней отказаться от нее без особого труда.

В таблице представлены лучшие предложения банков для заемщиков, которые берут свой первый кредит.

| Условия/ Банки | Росбанк – Просто деньги | Сбербанк | Тинькофф | Почта Банк – Первый Почтовый |

|---|---|---|---|---|

| Сумма | 3 млн руб. | 5 млн руб. | 2 млн руб. | 1 млн руб. |

| Процентная ставка | 11.9% | 12.4% | 12% | 12.9% |

| Срок | От 13 мес. | От 3 мес. | От 3 мес. | От 12 мес. |

| Минимальный возраст | 18 | 18 | 18 | 18 |

Заявка на кредит в Росбанке

Лицензия ЦБ РФ №2272

- Варианты с обеспечением и без, возможность рефинансирования других кредитов

- Низкая ставка от 16%

- Cумма займа до 3 млн рублей

- Срок кредита до 60 месяцев.

Калькулятор кредита

Кредит наличными в банке Тинькофф

Лицензия ЦБ РФ №2673

- Вам выдается карта, на которую дают кредит.

- Снятие с карты бесплатно в любом банкомате

- Сумма кредита до 1 млн. рублей

- Срок кредита до 36 месяцев

- Процентная ставка по кредиту от 14,9%

Калькулятор кредита

Если сравнивать предложения банков, кредитующих с 18 лет, то лучшими окажутся условия Тинькофф банка. Этому есть несколько причин. Во-первых, банк не требует подтверждения дохода справками, как этого просят другие организации.

Во-вторых, оформление кредита происходит дистанционно по всей России. Это просто и удобно, деньги привозят домой в выбранное время. В-третьих, условия выгодные, можно выбрать разные сроки, даже получить кредит под залог с мЕньшим процентом.

Нюансы с кредитной историей

Кредитная история клиента – это весь его предыдущий опыт сотрудничества с различными банками. Существует общее Бюро кредитных историй (БКИ), где содержится вся информация о каждом человеке, когда-либо оформлявшем кредитные продукты. Рассматривая заявку клиента, сотрудники банка будут узнавать всю его кредитную историю. Если какой-то банк внёс человека в чёрный список, то ему откажут и в других.

Если клиент выплачивал займ с просрочками, был оштрафован или даже довёл ситуацию до передачи дела коллекторской компании, то весьма сомнительно, что какой-либо банк согласится на сотрудничество с ним. В лучшем случае такому клиенту будут предложены не слишком выгодные условия кредитования. Но это для него шанс реабилитироваться, своевременно выполнив взятые на себя обязательства. В следующий раз возможно кредитование на более лояльных условиях.

Также существует так называемый «серый список». В него вносят тех клиентов, кто не идеально соответствует представлениям банка. Если заёмщик, оформив сделку, стремится досрочно погасить кредит, то банкам это не выгодно. Они вряд ли будут в будущем ему оформлять займ с низкими ставками, стремясь получить максимальную прибыль.

Рейтинг страховых компаний по выплатам — кто платит своим клиентам

Отделение на ул. Красная Площадь, 3а

Пакет документов для ипотечного кредита в Сбербанке

Отличительной особенностью данного вида кредитования является необходимость залога недвижимости. Ипотечный кредит предоставляется как на строящиеся объекты, так и на покупку вторичного жилья. Любой объект дополнительно проверяется службой безопасности банка для оценки рисков.

Перечень документов для подачи заявки:

- Заявление-анкета;

- Паспорт с отметкой о регистрации;

- В случае временной регистрации – справка о регистрации по месту пребывания;

- Документы, подтверждающие трудовую занятость заемщика и получаемый доход.

При возможности выбора льготных программ представляются дополнительные документы:

- Программа молодым семьям: свидетельство о заключении брака (не требуется при неполной семье); свидетельство о рождении ребенка; в случаях, когда при оценке платежеспособности используются сведения о получаемых доходах родителей заемщиков – подтверждение родства.

- Использование материнского капитала: государственный сертификат на материнский капитал; выписка из ПФР об остатке капитала (может быть представлена после одобрения кредитования);

- Военная ипотека: свидетельство о праве на получение целевого жилищного займа.

После одобрения заявки в течение 90 календарных дней должны быть представлены документы по залогу: договор купли-продажи (ДДУ для строящихся объектов); выписка ЕГРП о собственности; отчет об оценке с указанием рыночной стоимости, страховой полис на имущество.

Примечание! При приобретении недвижимости в строящихся объектах предоставление отчета об оценке и страховой полис осуществляется не позднее 3 календарных месяца после получения выписки ЕГРП о собственности на недвижимость.

Пресс-релизы и новости банка «ВТБ»

- 04.12.2020 Не верь квитанции. Лже-ЖКХ лишает россиян десятков тысяч рублей

- 03.12.2020 ВТБ начал выпускать цифровые кредитные карты

- 02.12.2020 ВТБ предоставил первый льготный кредит на цифровизацию

- 02.12.2020 ВТБ запускает пилотный проект аналитической платформы для предпринимателей

- 02.12.2020 ВТБ и Яндекс Go запускают программу автокредитования

- 01.12.2020 ВТБ снижает ставку по онлайн-ипотеке

- 30.11.2020 ВТБ запустил услугу автопополнения корпоративных карт

- 27.11.2020 ВТБ начинает продавать ОСАГО онлайн

- 27.11.2020 ВТБ обновил платформу небанковских сервисов для предпринимателей

- 27.11.2020 ВТБ Мобайл запускает eSIM

На какие цели банки охотнее выдают кредит

Общеизвестно, что на одни цели банки обычно готовы выдать заемные средства, а на другие нет. Рассмотрим, какие цели лучше не указывать в заявке, а какие, наоборот, могут повысить шанс на ее одобрение.

На что банки неохотно дают кредит:

- на открытие или развитие бизнеса. Традиционно существуют специальные программы для бизнесменов, которыми могут воспользоваться предприниматели. Многие банки считают, что для этого не нужно оформлять потребительский кредит;

- на приобретение ювелирных украшений и драгоценных металлов. Такие покупки нельзя назвать вынужденными, а значит, эти личные цели клиентов не в приоритете у большинства банков;

- на оплату дорогостоящего лечения, особенно если у заемщика нет родственников. В этом случае по объективным причинам риск невозврата долга будет высоким, а значит, банк, скорее всего, откажет в кредите;

- на выплату другого (действующего) займа. В этом случае клиенту следует воспользоваться программой рефинансирования, а не брать потребительский кредит.

Рассмотрим теперь, на что банки, напротив, охотнее предоставляют кредиты. Высокой будет вероятность, что заявку одобрят, в том случае, если цель будет разумной и легкодостижимой. Традиционно к таким вариантам относятся ремонт жилья, покупка мебели, бытовой техники – всего того, что касается благоустройства жилья и требует умеренных вложений. Также банки, как правило, одобряют кредит на образование и на путешествия.

Чтобы узнать, какие банки могут предоставить вам кредит для решения и поставленной задачи, воспользуйтесь нашим финансовым порталом. Перейдите во вкладку «Кредиты» и в графе «Цель» (меню в левой части экрана) выберите нужный пункт (на любые цели, рефинансирование, на образование и пр.). Отметьте также сумму, которую вы хотели бы получить, приемлемый срок погашения, валюту кредита и все необходимые дополнительные параметры.

Программы лояльности в МФО

Контакты:

Требования к заёмщику

Чтобы оформить кредит, клиент должен подходить под определённые критерии банка. В противном случае по заявке мгновенно будет принято отрицательное решение. Банковская программа просто отклонит такой запрос в автоматическом режиме без рассмотрения.

Перечень критериев может отличаться в зависимости от условий кредитной организации. Однако, как правило, к заёмщикам предъявляются стандартные требования:

- наличие российского гражданства;

- соблюдение возрастного ценза (нижняя граница — от 18 до 21 года, верхняя — от 65 до 75 лет на момент погашения);

- постоянная или временная регистрация в регионе обращения или на территории присутствия банка;

- наличие подтверждённого официального дохода;

- постоянное место работы с текущим стажем от 3-х месяцев (общий стаж клиента должен составлять не менее 1 года за последние 5 лет);

- предоставление номера личного мобильного, а также рабочего телефона;

- отсутствие действующих просроченных платежей по другим кредитным обязательствам.

Некоторые финучреждения также накладывают ограничения на минимально возможный размер дохода (например, не менее 15 000 рублей в месяц). Не все банки готовы выдать потребительский кредит клиентам, которые являются индивидуальными предпринимателями. Допустимым источником дохода считается только заработная плата или пенсия.

В текущем кредите можно снизить ставку

Предложения банков по кредитным ставкам всё время меняются. Если вы когда-то взяли кредит под высокий процент, а теперь ставки снизились, можно оформить новый кредит, погасить им старый и переплачивать меньше. Также можно объединить несколько кредитов в один. Это называется рефинансированием. Рефинансировать можно ипотеку, автокредит, потребительский кредит, долг по кредитной или дебетовой карте (овердрафт).

Рефинансировать кредит необязательно в том же банке, можно обратиться в другой, где есть более выгодное предложение. Каждый банк выставляет свои условия: минимальная и максимальная сумма долга, срок кредита, наличие страховки

Важно, чтобы у вас была хорошая кредитная история и отсутствовали просрочки

❗Чем рискуют заемщики

Но рисков при оформлении кредитов онлайн немало, так что нужно быть бдительными.

Непрозрачные пункты договора

Когда человек берет займ лично в офисе, больше шансов, что он отнесется к этому внимательно, не будет спешить, прочитает все условия кредитного договора, задаст вопросы специалисту

Читать договор перед подписанием крайне важно – там должны быть прописаны все ключевые моменты, график платежей, ставка, штрафы и т. п., причем неважно, где происходит оформление – в банке или МФО

При онлайн-заявке велик риск, что клиент отнесется к договору невнимательно, а то и вообще не станет его читать – иногда кредитное учреждение присылает не сам документ, а ссылку на него, и человек ставит подпись, не глядя.

Пользуясь этим, кредитное учреждение может внести в онлайн-договор неожиданные условия. Например, вписать дополнительные платежи и штрафы, скрытые комиссии, навязать ненужную страховку. Особенно этим «грешат» МФО, поскольку структура договора с банком все же более регламентирована законом.

С осторожностью следует относиться к слишком заманчивым предложениям – рекламе в духе «Кредит под 0%». Полные условия таких займов обычно оказываются самыми невыгодными

Фейковые сайты и кража личных данных

Прежде чем взять кредит онлайн, нужно проверить наличие банка или МФО в специальных реестрах Центробанка России. Это убережет человека от нелегальной компании, под видом которой работают мошенники.

Помимо нахождения в реестре, все добросовестные кредитные учреждения должны предоставлять на сайте:

- сведения о государственной регистрации;

- условия оформления кредитов;

- информацию о том, как кредитное учреждение защищает личные данные клиента;

- контакты для связи.

Нужно внимательно отнестись и к адресу сайта, и к указанной на нем информации. Мошенники регулярно регистрируют множество фейковых ресурсов, которые предназначены только для воровства личных данных клиентов. Потом с помощью этих данных преступники или сами воруют деньги (например, используют настоящие паспортные данные, чтобы оформить кредит на подставное лицо), или же продают базу с информацией на черном рынке. Для этого достаточно, чтобы клиент ввел на сайте свои данные или номер банковской карты.

При этом ни в коем случае нельзя разглашать посторонним такую информацию, как срок действия карты, ее пин-код, код CVV и пароль от мобильного банка.

Кредит через банкомат. Насколько может быть опасен и удобен такой способ

Читать

Две системы погашения кредита – аннуитетная и дифференцированная. Что выгоднее заемщику

Подробнее

Юридическая помощь с долгами. Как это работает и как понять, что юристу можно верить

Смотреть

Проценты

Как уже говорилось выше, во время всеобщего карантина некоторые банки предлагают более выгодный процент по кредитам онлайн, чем при оформлении в офисе. При оформлении займа в банке не должно быть никаких подводных камней с процентами, кроме прописанных в договоре условий. Нужно лишь внимательно читать документ, чтобы не «попасть» на дополнительную страховку, например.

Что касается кредитов онлайн в МФО, то сейчас действует Федеральный закон от 27.12.2018 №554. Согласно ему, ставка в МФО не должна превышать 1% в день, а итоговая сумма кредита, которую необходимо вернуть, не должна быть больше 1,5-кратной суммы, взятой в долг.

Поэтому сами по себе условия здесь достаточно понятные, но подвох состоит в том, что граждане не всегда взвешивают свои силы. Нужно четко понимать, сможете ли вы погасить кредит.

Если кредитное учреждение предлагает кредит под 0%, то вариантов здесь два. Или это кредит действительно под 0% (при этом к нему могут прилагаться дополнительные – уже платные – услуги типа страховки). Но выдается он на короткий срок и вернуть его придется сразу, а не выплачивать частями. Или же это просто реклама, за которой скрывается традиционный кредит с процентами или же предложение с кабальными условиями для заемщика.

Налог на профессиональный доход

Как получить деньги дистанционно?

Оформление кредита через интернет

Большим плюсом онлайн кредитования является то, что весь процесс не занимает много времени, однако для того чтобы получить деньги, нужно проделать несколько операций, в том числе и некоторую подготовительную работу:

- определиться с кредитной организацией;

- оформить заявку посредством интернета;

- дождаться ответа по решению;

- подписать договор;

- получить деньги.

Выбор кредитора

Основным, и главным этапом процедуры оформления займа через глобальную сеть является выбор кредитной организации. Связано это с тем, что в настоящее время проблемы получить заем не существует, а вот выбрать оптимальный продукт, который устроил бы вас, не так и просто

Первое, на чем следует заострить внимание – это как долго организация работает на рынке кредитования. Надежная компания, с многолетним стажем и большим количеством клиентов – это верный знак, что вы не нарветесь на мошенников

С другой стороны не стоит всегда обходить стороной новичков, ведь порой с целью увеличения клиентской базы они предлагаю очень интересные предложения

Далее стоит уделить внимание условиям кредитования. Это относится к величине процентной ставки и сроку погашения займа

Не стоит упускать из виду способы возврата денег и наличие дополнительных комиссий за выбранные услуги (интернет-банк, смс-информирование и пр.).

Онлайн заявка

Особых сложностей в заполнении заявление на получение кредита через интернет нет. Сначала нужно зайти на сайт банка выбранной вами микрофинансовой организации, а затем перейти в раздел оформления ссуды в режиме онлайн. После будет предложено заполнить небольшую форму заявки. Как правило, потребуется указать персональные данные, к которым относятся фамилия, имя, отчество и дата рождения. Кроме этого нужно будет внести серию и номер паспорта, место регистрации и запрашиваемую сумму. Некоторые организации могут попросить указать место работы и уровень дохода.

Рассмотрение заявки и принятие решения о предоставлении кредита

Рассмотрение прошения на кредит через интернет происходит в течение нескольких минут, а в некоторых МФО, которые использую автоматизированную систему скрининга, результат может быть известен через несколько секунд. Процент отказов при оформлении онлайн-займов небольшой, поскольку кредиторы не проводят глубокий анализ претендентов, а используют специальные программы, которые формируют портрет надежности клиента исходя из предоставленных им данных. В данном случае не происходит запроса в БКИ с целью узнать, положительная кредитная история у претендента или нет.

Подписание кредитного договора

В зависимости от выбранной организации процесс подписания договора может немного отличаться. Так в МФО вам будет выслан код на телефон, указанный при оформлении анкеты. Введя его в указанное поле, вы тем самым соглашаетесь с условиями кредитования. В банковских организациях может потребоваться прийти в отделение для подписания соглашения. В некоторых организациях документы доставляются курьером, который в некоторых случаях после оформления соглашения передает клиенту деньги или карту.

Получение денежных средств

После подписания договора на оказание банковской услуги, заемщик получает запрошенную денежную сумму. Как уже упоминалось выше, способов перевода денег существует несколько, а что выбрать, вы решаете сами:

- наличными средствами;

- переводом на пластиковую карту;

- перечислением на расчетный счет;

- на электронный кошелек.

Не стоит забывать, что в некоторых случаях кредитная организация может снимать определенную комиссию, например, за получение наличных из кассы, о чем должно быть прописано в кредитном договоре.

Как банки рассматривают заявки на кредиты?

Банк рассматривает поступившую от потенциального заемщика заявку в несколько этапов:

- сначала проверяются данные, представленные в анкете;

- затем к процессу подключается служба безопасности кредитной организации, собирающая данные о заявителе;

- далее происходит оценка его платежеспособности;

- после чего оцениваются кредитные риски, возникающие при одобрении займа.

В большинстве случаев банком применяются отработанные и формальные критерии, которые определяются каждой кредитной организацией индивидуально. Однако, в основе процесса рассмотрения заявки клиента заложены примерно одинаковые принципы, что позволяет сформулировать несколько правил, позволяющих увеличить вероятность одобрения сделки.

Взять кредит наличными онлайн: самые выгодные предложения

Отличий между кредитом наличными и обычным кредитом почти нет. В классическом понимании кредит наличными выдают «живыми» деньгами в офисе банка. Но таких вариантов остается все меньше и меньше.

Чаще всего банки выпускают именную дебетовую карту для нового заемщика, с которой тот может снять наличные в любом банкомате. Деньги за обслуживание таких карт, как правило, не взимают.

Оформить кредит наличными онлайн можно за несколько минут. Нужно выбрать подходящее предложение из списка ниже или таблицы выше, нажать кнопку «Заявка» и заполнить данные на официальном сайте банка. Предварительный ответ придет на номер телефона, указанный в анкете. После этого нужно посетить офис банка или дождаться курьера.

Тинькофф банк – деньги с доставкой на дом

Кредит наличными онлайн в Тинькофф банке как раз попадает в пример, описанный выше. Заявка заполняется на официальном сайте, а деньги привозит курьер. При этом сумма будет перечислена на карту, обслуживание которой для клиента будет бесплатным на весь срок кредита:

- ставка от 14,9%;

- возраст от 18 до 70 лет;

- срок от 3 месяцев до 3 лет;

- сумма от 50 тысяч до 1 миллиона.

Плюсы:

- для оформления кредита и получения денег не нужно выходить из дома

- гибкий срок кредитования

Минусы:

- высокая процентная ставка по сравнению с конкурентами

- кредитные карты Тинькофф обходятся выгоднее его потребительских кредитов

Оформить кредит →

Ренессанс кредит – деньги онлайн на любые цели

Еще одним известным банков на рынке потребкредитов является Ренессанс. Оформляется предложение также не выходя из дома, средства будут перечислены на карту или счет в этом банке. При их отсутствии – придется посетить ближайший офис. Условия:

- сумма кредита от 30 до 700 тысяч рублей;

- ставка от 9,9%;

- срок до 5 лет;

- возраст заемщика от 20 до 70 лет.

Плюсы:

- рассмотрение заявки за 1 час

- минимальный набор документов (только паспорт)

Минусы:

при испорченной КИ сумма кредита будет сильно снижена

Заявка →

Кредит онлайн от Райффайзен – наличные с минимальными требованиями

Райффайзен банк предлагает будущим заемщикам несколько интересных программ по нецелевому кредитованию. Сумма будет зависеть от подготовленных документов, но даже по одному паспорту можно получить до 300 тысяч рублей. Для более внушительных сумм понадобится справка о доходах и справка с места работы:

- сумма кредит от 90 тысяч до 2 млн рублей;

- срок от 12 до 60 месяцев;

- ставка от 9,99% в год;

- обработка заявки – 2 минуты.

Плюсы:

- быстрое рассмотрение заявки

- низкая ставка

Минусы:

для получения свыше 300 тысяч нужно подтверждать доход и место работы

Взять кредит →

ВТБ – рассмотрение заявки на кредит онлайн за 5 минут

В банке ВТБ любой желающий найдет подходящий вариант кредитования. Главное преимущество банка – скорость. После заполнения анкеты ответ придет всего за 5 минут. Но есть у банка и «подводные камни». Так, без страхования ставка увеличивается на 0,2% до 11% годовых. Минимально возможная ставка доступна тем, кто оформит мультивалютную карту ВТБ. Условия программы:

- сумма от 100 тысяч до 5 млн рублей;

- ставка от 10,8%;

- срок от 6 месяцев до 7 лет.

Плюсы:

- быстрая скорость рассмотрения

- программа по снижению годовой ставки за кредит до 8%

Минусы:

- без страхования ставка увеличивается

- нужно подтверждать доход

- нельзя оформить кредит без регистрации

Получить кредит →

Газпромбанк поможет оформить онлайн до 350 тысяч рублей

Один из надежных банков, который пришел в сферу потребительского кредитования не так давно. Но уже прочно закрепился в пятерке лидеров. Получилось это во многом из-за лояльного отношения банка к новым клиентам. Средняя проверенная сумма, которую можно получить в банке после онлайн заявки составляет 300 тысяч рублей. Если нужно больше – будьте готовы предоставить дополнительные справки:

- сумма от 50 тысяч до 3 млн рублей;

- ставка от 9,5%;

- сроки от 13 до 84 месяцев;

- возраст от 20 до 70 лет.

Плюсы:

- большой кредитный лимит

- длительный срок кредита

Минусы:

- без страховки и наличия зарплатной карты Газпромбанка ставка увеличивается почти на 6%

- высокий порог проверки КИ

Оформить →

Оформление заявки на кредит

Сегодня практически все банки предоставляют клиентам возможность выбора варианта подачи заявки на ссуду: при личном посещении офиса кредитной организации или на ее сайте в режиме онлайн. Очевидно, что второй способ намного проще и удобнее для потенциальных заемщиков, поэтому его используют с каждым годом все чаще.

Однако, в большинстве случаев для подписания кредитного договора клиенту все-таки потребуется прибыть в отделение банка. Также этого нередко требует проведение переговоров об основных параметрах предстоящего займа. Они необходимы для того, чтобы получить ссуду на максимально выгодных и привлекательных для себя условиях.

Банку надо рассказывать о финансовых трудностях

Если у вас возникли финансовые трудности и стало тяжело справляться с кредитом, расскажите банку об этом. Он может пересмотреть условия выплат. Это называется реструктуризацией. Например, банк может увеличить срок кредитования или разрешить кредитные каникулы — отложить на какое-то время погашение основного долга и выплачивать только проценты.

Банк не пойдёт вам навстречу, если посчитает ваши проблемы несерьёзными. Поэтому к заявлению на реструктуризацию обязательно приложите подтверждающие документы: справку о снижении размера доходов, документ об увольнении, справку из больницы.

Информация о компании

Несомненным достоинством данной организации является высокая скорость и качество обработки клиентских запросов. Получит деньги можно через 60 минут после оформления электронной анкеты при условии ее правильного заполнения.

Вива деньги активно использует несколько кредитных продуктов, рассчитанных на разные клиентские запросы. Это дает потенциальному заемщику возможность подобрать займ на наиболее выгодных условиях. Кроме того, компания активно продвигает различные бонусные программы и специальные предложения для удержания постоянных заемщиков и привлечения новых клиентов.

Почему ваша кредитная история может быть испорчена, как она влияет на отношения с банками

Каждый россиянин, хоть раз бравший кредит, создал себе репутацию заемщика. Хорошую или плохую? Зависит от того, как он подходил к исполнению обязательств по договору. Если платежи вносились вовремя, не было частых обращений в банки и отказов, кредитная история должна быть в порядке. Сведения о финансовом досье содержатся в базах контор – БКИ (бюро кредитных историй).

Так устроено, что кредитующие организации взаимодействуют с различными бюро, передавая им информацию о том, как вы обслуживаете кредит/займ. И в обратном порядке – они получают сведения: образцовый ли вы заемщик, сколько у вас имеется кредитов и т.п. Так, кредиторы узнают, стоит ли той или иной личности занимать деньги, какие могут возникнуть риски невозврата ссуды.

Иногда люди задумываются, почему мне отказывают в кредите? Рекомендуем периодически проверять кредитную историю, поскольку не всегда она может быть испорчена по вашей вине. КИ портят:

- просрочки;

- частые запросы в банки и отказы;

- долги по ЖКХ, налогам и пр. платежам;

- ошибки банковских работников и систем, передающих информацию о заемщике, несоответствующую действительности (например, вы закрыли ссуду, но данные об этом банк еще не передал в БКИ);

- взятие кредита без вашего ведома мошенниками, которые получили доступ к личным данным.

Если финансовое досье особы испорчено по ее вине, остается только предпринимать меры по его улучшению. Когда же это не зависело от субъекта КИ, ее оспаривают.

Рекомендуем к прочтению: Действенные способы исправить кредитную историю >

Надо внимательно читать договор и оплачивать кредит

Читайте договор, прежде чем подписывать. Особенно текст, который написан мелким шрифтом. Возьмите с собой человека, который разбирается в финансовой теме и которому вы доверяете. Уточняйте всё, что непонятно, задавайте вопросы специалистам банка

Обратите внимание на скрытые платежи, комиссии, проценты, штрафы

Одна из самых важных цифр в договоре — полная стоимость кредита (ПСК). Это размер процентов годовых, которые вы будете выплачивать банку. В неё включена не только процентная ставка, но и разные комиссии, и страховые взносы. По закону ПСК помещается в правый верхний угол первой страницы договора и выделяется жирным шрифтом. С помощью ПСК можно подсчитать общую сумму переплаты по кредиту.

Внимательно относитесь к оплате кредита. Вносите точную сумму минимального платежа. У банка нет минимальной суммы просрочки, и он начисляет штрафы даже на несколько копеек. Это отразится в кредитной истории и будет стоить вам денег. Вносите платежи заранее, особенно перед праздниками и выходными, когда время работы банков меняется. Учитывайте комиссию за перевод, если она есть.

Подобрать кредит с низкой ставкой

Калькулятор Сравни.ру

Кредит с плохой кредитной историей до 1000000 рублей в Совкомбанке

Хотим обратить взор пользователей на Совкомбанк. Данное учреждение предлагает клиентам как с хорошей, так и с плохой кредитной историей кредит величиной —1000000 руб. Максимальный срок по данному предложению составляет 5 лет. Примечательно, что ссуда имеет одну из самых низких процентных ставок — 9,90% годовых. Допустимые сроки кредитования: 1—5 лет. Клиент должен быть гражданином РФ.

Заимодатель требует наличие постоянной регистрации в городе, где расположен один из его офисов. Проработать на одном месте необходимо, по меньшей мере, 4 последних мес. Такой же предъявляется срок и к прописке. Нужно владеть домашним телефоном либо назвать рабочий. Если вам нужен выгодный кредит с оформлением через интернет, устраивает сумма до 1000000 руб., подавайте онлайн-заявку и ожидайте ответа. В случае соответствия перечисленным требованиям вы сможете рассчитывать на кредитование в Совкомбанке.

Двигатель

- стартовый — РДТТ

- маршевый — малогабаритный ТРДД марки ТРДД-50БЭ

Маршевый двигатель ТРДД-50БЭ разработан на ОМКБ совместно с НПО «Сатурн» и производится на Омском Моторостроительном КБ и НПО «Сатурн». Серийное производство двигателей в полном объеме на мощностях ОМКБ для ракеты Р-500 официально начато в феврале 2009 г., но производство двигателей ТРДД-50БЭ велось уже по состоянию на 2005 г.

Максимальные производственные возможности ОМКБ на 2006 г. — 117 шт в год. (на 2007 г. — 100 шт, 2008-2009 г.г. — 137 шт). Двигатель вероятно является модификацией ТРДД «изделие 37», созданного на базе семейства ТРДД-50 (1979 г.).

Тактико-технические характеристики двигателя ТРДД-50БЭ крылатой ракеты Р-500

- Тяга — 450 кг (оценочно)

- Удельный расход топлива — 0,71 кг/кгс в час

- Длина — 850 мм

- Диаметр по мотогондоле — 330 мм

- Масса — 100 кг

Условия интернет-кредита

Как и любой займ, выдача кредита через интернет подразумевает выполнение определенных условий, которые прописываются в договоре. Это касается суммы, процентной ставки, сроков и способов погашения ссуды. Кроме этого, в соглашении фиксируются данные обеих сторон и их ответственность, а также способы решения конфликтных ситуаций. При невыполнении указанных требований или наличия просрочек взимаются штрафные санкции или начисляется пеня.

Процентные ставки

Как уже отмечалось, проценты по кредитам отличаются от выбранной организации, но главным моментом является то, что в соглашении обязательно указывается полная годовая процентная ставка, которая включает в себя не только сами проценты за пользование долгом, но и дополнительные комиссии, если такие имеются. Начисление вознаграждения может происходить по аннуитетному или дифференцированному методу. В первом случае все платежи будут иметь одинаковую сумму на протяжении всего периода погашения задолженности, во втором же с каждым месяцем сумма к уплате будет уменьшаться.

Сумма и срок кредита

Быстрые займы, выдаваемые через интернет, предлагаются на небольшой срок. У микрофинансовых организаций – это несколько недель, а вот у государственных и коммерческих банков Москвы можно найти предложения продолжительностью несколько лет – чаще не больше трех. Суммы по таким программам тоже будут небольшими, поскольку срочные виды кредитов призваны оказывать сиюминутную финансовую помощь, а не предназначены для осуществления дорогостоящих покупок.