Платежные системы: основная информация

Содержание:

- Как оплатить задолженность в ЛК Честное слово?

- Ручная настройка МГТС GPON

- Другие электронные деньги имеющие хождение в рунете

- Как продать валюту с транзитного счета

- Как войти в личный кабинет Честное слово?

- Как рассчитать переплату по кредиту?

- Список основных платежных систем, работающих в России

- Низкий платежеспособный спрос населения

- Самые надежные и популярные ЭПС. Виды электронных денег.

- Нормативная база

- Общие понятия

- Мы будем чаще завершать покупки

- Понятие, структура, функции, как работают, термины

- Платежные системы

- Отзывы о вкладах в Ульяновске

- Помогите нам улучшить Excel

- Центральный банк как элемент платежной системы

- Обмен валют – одна из стандартных услуг банка

- Риски использования ЭПС

- Платежная система Western Union

- Корзина, в которую можно положить покупки даже во время торнадо

- Платежная система QIWI

- Заключение

Как оплатить задолженность в ЛК Честное слово?

Микрофинансовая организация «Честное слово» работает с различными платёжными системами и предлагает удобные варианты погашения долга:

- На сайте в ЛК: оплатить кредит безналичным способом можно путём перечисления денег с вашего расчётного счёта на счёт микрофинансовой организации (реквизиты указаны в кабинете). У такого способа есть незначительный минус — перевод может занять до трёх дней, поэтому лучше позаботиться о платеже заранее во избежание просрочки.

- Аналогичным образом осуществляется платёж с банковской карты Visa или MasterCard. После авторизации на сайте необходимо ввести данные карты и сумму платежа, а затем следовать указаниям агрегатора fondy.eu.

- Терминалы Qiwi и «Элекснет» позволяют внести деньги наличными в удобное для вас время.

В компании «Честное слово» существует возможность досрочного погашения долга с пересчётом процентов в пользу заёмщика. Учтите, что сделать это можно только с помощью банковской кредитной карты.

Ручная настройка МГТС GPON

Другие электронные деньги имеющие хождение в рунете

Среди платежных систем и электронных кошельков «второго эшелона» (в России и рунете в целом) опять же довольно сложно выделить лидера. Некоторые из них дублируют функционал описанных выше систем, некоторые предлагают что-то свое, а некоторые, например, как Рапида, предлагают нечто совершенно отличное от уже рассмотренного. Поэтому порядок их следования вовсе ни о чем не говорит (как-то их надо же было расположить).

Кроме этого практически все из показанных ниже систем имеют какие-то нарекания со стороны пользователей (возможно из-за болезни роста, а возможно из-за попустительства организаторов), поэтому упоминать об этом отдельной строкой я уже не буду, но вы знайте, что это не рекомендации к использованию, а всего лишь описание возможностей существующих на рынке рунета систем интернет-платежей.

RBK Money (RUpay) — эта система, конечно же, уступает таким гигантам как Qiwi, WebMoney и Яндекс.Деньги, но зато в ней практически отсутствует комиссия за пользование кошельком, за переводы внутри системы, а также за ввод и даже местами за вывод средств со своего счета. Функционирует эта платежная система исключительно только на территории России.

Rapida (Рапида Онлайн) — одна из старейших платежных систем России, о которой до недавнего времени мало кто знал. Связанно это с тем, что они в основном работают на корпоративном, а не на клиентском уровне (проще говоря — они оптовики, а не розничные торговцы). Однако, несколько лет назад эта система электронных платежей получила широкую известность среди тех, кто зарабатывает на своем сайте размещением объявлений Гугл Адсенс.

Раньше выводить деньги из Адсенса было довольно-таки неудобно, но после подключения Рапиды все стало просто замечательно (правда, только для жителей России). Дело в том, что в системе Rapida можно настроить шаблоны платежей для транзита электронных денег с Адсенса на любые удобные для вас оконечные варианты их обналичивания. Причем шаблоны выполняются автоматически при поступлении платежа с контекстной системы Гугла.

Например, поначалу я выводил деньги сначала на WebMoney, а уже потом через «Агентство Гарантий» на расчетный счет ИП. Сейчас же я настроил прямой шаблон для вывода интернет-денег с Адсенса на счет индивидуального предпринимателя. О том, как это можно сделать, читайте в статье про платежную систему Rapida и работу с ней.

EasyPay — это белорусская платежная система, которая по своей сути очень похожая на описанную выше РБК Мани, но ориентированная на рынок соседнего государства (хотя в ней может зарегистрироваться и не резидент этой страны). Отрицательных отзывов у нее меньше, чем у российского аналога, но зато комиссии при переводе и выводе несколько выше (причем обналичивание возможно только в белорусских рублях, либо перевод в другие электронные системы платежей).

Если обобщать, то в ИзиПей довольно-таки продуманная безопасность, приятный интерфейс, хорошие отзывы о работе службы техподдержки, и если бы комиссия по всем операциям отсутствовала, то было все совсем замечательно. Можете ознакомиться с моим небольшим обзором системы электронных платежей EasyPay, где чуть подробнее описано все вышесказанное.

Единый кошелек — фактически это прямой конкурент Киви, но с меньшим охватом. Используется в основном для проведения бытовых платежей. Имеет несколько внутренних валют и работает официально на территории нескольких стран (России, Украины, Белоруссии, Казахстана и др.). Регистрация и работа в системе кажется очень простой и к тому же имеется возможность работы с этими электронными деньгами анонимно, что многих в этой платежной системе и прельщает.

По многим операциям комиссия не взимается или является чисто символической, представительства компании находятся в 12 странах, а в целом системой пользуется около 5 миллионов человек. По этому поводу можете прочитать мой небольшой обзор Единого кошелька и Единой кассы. Однако, все это несколько меркнет на фоне многочисленных отрицательных отзывов от использования этих интернет-денег. Пожалуй, что негатива тут наблюдается больше, чем в какой-либо другой платежной системе.

RURU — относительно новая отечественная система электронных платежей, которая позволяет оплачивать услуги (товары), а так же переводить деньги как внутри системы, так и в сервисы мгновенных платежей, другие платежные системы и банковские карты. При регистрации в РУРУ привязка кошелька осуществляется к номеру мобильного телефона, на который, кстати, можно установить мобильное приложение для быстрых платежей.

Как продать валюту с транзитного счета

Как войти в личный кабинет Честное слово?

Как рассчитать переплату по кредиту?

Вас заинтересовал вопрос о том, как можно самостоятельно рассчитать переплату, которая у вас образуется по кредиту? Для этого существует несколько методик, о которых мы и расскажем вам в этом обзоре.

Для того, чтобы рассчитать ее размер, вам понадобятся следующие данные из вашего договора:

- сумма основного долга,

- срок кредитования,

- действующая процентная ставка,

- дополнительные выплаты, если они предусмотрены (комиссия, страховка и т.д.).

Далее вы можете прибегнуть к следующим методам:

1. Вы можете воспользоваться любым онлайн-калькулятором, который позволит рассчитывать кредит. На сайте большинства современных банков есть удобные калькуляторы – нужно только выбрать кредитную программу, ввести сумму, и вы сразу увидите, сколько придется заплатить.

Совет!

2. Также можно посчитать это на бумаге или компьютере, но для этого надо знать соответствующие формулы. К тому же, банки иногда используют разные системы подсчета.

3. Если вы обращаетесь в отделение банка, сотрудник должен посчитать это для вас. Возможно, данный вариант является наиболее точным. Если вам это подойдет, сможете сразу и оформить кредит.

Перед тем, как рассчитать переплату по кредиту, уточните детали выбранной вами программы, прочитайте обо всех нюансах, особенно то, что написано маленьким шрифтом.

Список основных платежных систем, работающих в России

Основными российскими площадками, использующими электронные деньги, являются следующие платежные системы.

МИР – Национальная система платежных карт, основанная Центробанком. Она гарантирует безопасную и бесперебойную работу при осуществлении любых финансовых операций по России.

Arsenal Pay – надежная платежная система Приморского края. Она предназначена для совершения любых финансовых операций, не производя начисления скрытых комиссий.

Кроме того, существуют международные платежные системы, которые успешно работают в России.

WebMoney – интернациональный лидер среди платежных систем, работающий с отдельными гарантами валют. Пользователи идентифицируются по уникальным номерам WMID.

PayPal – платежная система, функционирующая в масштабах всего мира и производящая финансовые операции, рассчитанные в реальных деньгах.

QIWI (КИВИ) — моментальная платежная система, лидер сегмента рынка.

Низкий платежеспособный спрос населения

Самые надежные и популярные ЭПС. Виды электронных денег.

Рассмотрим виды самых популярных платежных систем, которые пользуются популярностью в русскоязычном сегменте интернета. Для большего удобства вы можете завести кошельки в каждой из этих популярных систем. Советую везде после регистрации включить максимальные настройки безопасности, помните — это реальные деньги и нужно обеспечить им максимальную защиту, особенно это пригодится вам когда вы начнете зарабатывать в проектах и выводить 3-4-х значные суммы в долларах США.

Приобрести валюту той или иной ЭПС, купить, продать или обменять ее вы сможете выгодно и безопасно с помощью популярного проверенного мониторинга обменников BestChange (обзор и инструкция).

- Webmoney (Вебмани). До недавнего времени была абсолютным лидером в сфере электронной коммерции в России и странах СНГ. Вебмани одна из самых старых и популярных платежных систем в России, основанная в 1998 году. Услугами данной ЭПС пользуются больше 50 млн человек. Компания обладает собственным внутренним арбитражем, который позволяет разбирать спорные сделки и возвращать деньги в случае если продавец товара или услуги не оказал ее или оказал ненадлежащим образом. ЭПС позволяет мгновенно переводить деньги, производить внутренние обмены валют, покупать эквиваленты рубля, доллара, гривны, биткоина и даже золота. Комиссия за перевод 0,8%.

- Perfect Money. Данная ЭПС основана в далеком 2007 году и позволяет проводить мгновенные операции с долларами США, евро, а также золотом и биткоинами. Активно используется игроками в хайпы и различные финансовые пирамиды, обеспечивает повышенную анонимность пользователей и денежных переводов, а также обеспечивает начисление остатка на счет в системе из размера 7% годовых в валюте. Комиссия при переводе 0,5% после прохождения верификации. Компания зарегистрирована в оффшоре, поэтому дотянуться до нее не может ни одно законодательство никакой страны.

- Payeer. Сравнительно молодой платежный сервис, основанный в 2012 году, тем не менее быстро сумевший завоевать популярность у интернет пользователей за высокий уровень безопасности, анонимности и качества предоставляемого сервиса. В частности он позволяет выпустить для пользователя пластиковую долларовую карту от МастерКард, что дает возможность в любой момент обналичивать деньги со своего счета payeer в любом банкомате в любой стране мира. Компания очень популярна в сфере инвестиционной деятельности и интернет магазинов, предоставляет свои услуги по всему миру.

- AdvCash. Относительно новая ЭПС, которая начала активное развитие в 2014 году. Обладает оффшорной лицензией на ведение своей деятельности, мультивалютным счетом, а также позволяет проводить платежи внутри системы без комиссий, что очень выгодно. Присутствует возможность выпуска долларовой карты от Mastercard с едином счетом в платежной системе, что позволяет обналичивать деньги по всему миру. Довольно активно применяется в некоторых типах инвестиционных проектов.

- Яндекс Деньги. На данный момент данная ЭПС занимает ведущую позицию среди российских платежных систем. Операции в данной ЭПС активно мониторятся государством, поэтому если вы не зарегистрированы как юридическое лицо, вам не следует активно работать с этой ЭПС. Тем не менее если вы предприниматель и работаете по белому, тогда лучшего выбора и представить трудно. Для ведения инвестиционной деятельности лучше всего выбирать оффшорные ЭПС Perfect Money, Payeer, AdvCash. Впрочем именно они и используются администрацией большинства инвестиционных компаний.

- Qiwi. Киви работает с клиентами из множества стран мира, включая страны СНГ и даже стран Евросоюза и США. Основана в 2007 году.

Чтобы начать пользоваться электронными платежными системами, необходимо пройти процедуру регистрации на сайте каждой ЭПС. Обычно она простая и не занимает много времени. Лучше указывать свои реальные данные, что позволит вам разрешить спорные ситуации в свою пользу, а также обеспечить повышенный уровень безопасности своего аккаунта. После регистрации, вам нужно пополнить счет. Для этого вы сможете воспользоваться большим количеством способов. представленных для каждой платежной системы. Наиболее популярный способ пополнения — с банковской карты либо переводом из других платежных систем.

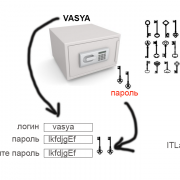

Все платежные системы серьезно защищены от всевозможных атак хакеров и злоумышленников, тем не менее вы должны сами обеспечить защиту своего аккаунта, придумав сложный пароль, обеспечив защиту почтового ящикА, указанного при регистрации, а также включив максимальные настройки безопасности. На этом все, надеюсь статья была полезна для вас, друзья.

Нормативная база

Общие понятия

Другую востребованную нишу платежных систем занимают ресурсы, использующие для расчетов электронные деньги. Финансовые расчеты в данном случае применяют введение в оборот именно цифровых эквивалентов реальных денежных средств. Во многих случаях такой формат платежей представляется наиболее удобным и выгодным. Ведь современный потребительский рынок в большей своей части ориентирован на небольшие покупки. И платежные системы с использованием электронных денег делают акцент исключительно на такие финансовые операции, дополнительно защищая своих пользователей от привлечения третьей стороны и предоставляя полную конфиденциальность сделкам.

Технология цифровых денег предоставляет возможность клиенту открывать электронный кошелек (счет в электронном банке), не выходя из дома посредством ресурса интернета. Данный электронный счет пополняется за счет перевода в рамках конкретной системы от других клиентов или посредством внесения на него денег с использованием банковских операций (наличные в кассу, почтовый перевод, банковский перевод, расчет кредитной картой).

Владелец электронного кошелька автоматически становится клиентом данной платежной системы с момента поступления на него первого взноса и получает возможность пользования всеми ее ресурсами. Причем в рамках этой системы клиент может создать на своем компьютере или другом гаджете даже несколько электронных книжек, куда с электронного счета он должен для дальнейших расчетов занести необходимые суммы цифровых денег. После поступления электронных денег на книжку клиент становится полностью готовым к дальнейшим денежным операциям в рамках данной платежной системы. А каждый его платеж авторизуется банком.

В дальнейшем в данной статье будут рассматриваться именно электронные платежные системы в виду их особой универсальности и востребованности сегодня.

Мы будем чаще завершать покупки

Из-за неудобных форм, сбоев в системе или проблем с интернетом даже самые мотивированные покупатели не всегда доходят до конца. Для потребителя это неудобства, для продавцов — прямые потери. «Самая большая проблема, с которой сейчас сталкивается онлайн-бизнес, — это отказ от покупок», — считают в Capgemini.

Чем проще процедура оформления заказа и покупки, тем меньше шансов потерять покупателя по дороге. При использовании платежных сервисов клиенту не нужно вводить данные карты вручную, поэтому завершенных покупок становится больше. В частности, пилот Сбербанка по внедрению SberPay показал рост количества завершенных покупок на 6%.

Понятие, структура, функции, как работают, термины

Понятие и структура платежной системы.

По-большому счету ПС существуют в каждой стране. Они необходимы для нормального проведения денежных расчетов между продавцами и покупателями, различными экономическими субъектами. Связующим звеном в них выступают банки, которые обеспечивают переводы денег и хранение денежных средств.

Во все времена ценилась и ценится скорость расчетов. У банков, как правило, они производятся в течении банковского дня, иногда 2-3 дней. С развитием коммуникационных технологий, появлением электронных сервисов платежа, быстрота денежных трансферов возросла, вплоть до мгновенных онлайн-операций.

Современные платежные системы являют собой сочетание определенных правил и процедур, использования новых технологий и структурных решений, специализированных организаций, создающих возможности для безопасного проведения финансовых расчетов между их участниками.

Основные задачи и функции платежной системы вытекают из указанного определения:

- организовать её бесперебойную и безопасную работу;

- не допустить сбоев в производстве расчетных операций.

Принципы, на которых строится функционирование платежных систем в России и других стран в мире, выработаны практикой и закреплены в соответствующих соглашениях.

- ПС располагают основательной правовой базой.

- Информационная составляющая, принятые условия и установленные процедуры должны нести участникам полную картину о денежных рисках, которым они могут подвергнуться.

- Подробно оговаривается ответственность операторов и других субъектов.

- Обязательным условием является проведение окончательного расчета в день завершения сделки.

Участники платежной системы — банковские и небанковские организации, наделенные правом:

- совершать денежные переводные операции;

- производить процессинговые действия;

- оказывать расчетные услуги.

В ПС должен быть координатор всех основных участников. Так, российская платежная национальная система возглавляется Центробанком РФ.

К участникам ПС следует отнести также представителей коммерческих структур (продавцов) и покупателей, за чьи платежи и содержится все объединение.

- правила и договоры между её субъектами;

- коммуникационные сервисы и финансовый инструментарий, обеспечивающие денежные транзакции.

Основное назначение платежной системы – организовать оперативный расчет клиента с банком или продавцом.

Рассмотрим, как работают платежные системы.

- Сигнал о платеже из терминала торгового предприятия приходит в банк (эквайер), с которым у продавца заключен договор.

- Он отсылает данные в систему.

- Процессинговый оператор переправляет полученную информацию в эмитент-банк, где открыт счет плательщика.

- Эмитент проверяет платежеспособность клиента, если все нормально, направляет разрешение на операцию процессинговому центру.

- Оттуда сигнал возвращается к эквайеру, который проводит ревизию терминала у продавца и разрешает прием платежа.

Все это происходит за считанные секунды и оформляется в виде цифрового кода авторизации.

В результате каждая из сторон приобретает свою выгоду. Эмитент получает комиссионные. Торгово-сервисные структуры избавляются от затрат, связанных с обращением наличных денег (хранение, инкассация, оплата труда кассиров). Покупатели пользуются скидками, возможными в связи с уменьшением затрат у продавцов.

В целях защиты операций вся внутренняя информация передается по зашифрованным протоколам. Каждая транзакция защищается подтверждением в виде кодированного сигнала. В интернете операции дополнительно защищаются посредством привязки к персональному компьютеру.

Некоторые термины

Что такое транзакция? Транзакция в переводе с английского означает договор, обмен информацией или предметами. Транзакция в экономике подразумевает трансфер некой денежной суммы с одного банковского счёта на другой.

Банк-эмитент – кредитное учреждение, осуществившее выпуск конкретных расчетных карт. Они являются его собственностью, а клиенты имеют вправе пользоваться ими для проведения финансовых операций.

Провайдер платежных систем – так называется процессинговая компания, предоставляющая услуги платежного сервиса. Выступает как посредник между эмитентом, эквайером и коммерсантом-продавцом. Должна быть технически оснащена, иметь коммуникационные каналы с банками и субъектами коммерции.

Банки-эквайеры. Призваны взаимодействовать непосредственно с предприятиями розничной коммерческой сети. В них продавец открывает торговый счет, они занимаются обслуживанием терминала продавца. Отношения между сторонами выстраиваются на основе договора.

Платежные системы

Сегодня в России представлен широкий выбор систем для расчета электронными деньгами. В стране функционирует около двух десятков платежных систем, деятельность которых контролируется законодательством РФ. Каждая из систем имеет свои отличия.

При выборе оптимального электронного кошелька, пользователь ориентируется на собственные потребности и возможности сстемы

Кому-то важно бесплатно пополнять счет, а другим необходима высокая скорость работы с цифровой наличностью

Поэтому, нужно обратить внимание на присутствие тех функций, которые в первую очередь необходимы лично вам. К самым современным и удобным платежным системам можно отнести — Яндекс.Деньги, Webmoney, Qiwi, Epayments, PayPal

Отзывы о вкладах в Ульяновске

Помогите нам улучшить Excel

Центральный банк как элемент платежной системы

На центральный банк России возлагается обеспечение бесперебойности расчетов. Основная цель деятельности центрального банка и платежной системы – обеспечение стабильного функционирования банковской системы.

Во всей этой взаимосвязи центральный банк выполняет роль: пользователя платежной системы, который может осуществлять собственные операции; лица, которое предоставляет платежные услуги; участника платежной системы; защитника государственных интересов, осуществляющего регуляцию и контроль за платежной системой.

Центральный банк контролирует системный и кредитный риски в системе платежей, риск ликвидности, реализует регулирование ликвидности ее участников (на основе функции кредитора последней инстанции), является оператором платежной системы. В компетенцию центральных банков входит управление рисками платежных систем.

Центральный банк осуществляет управление рисками через:

- применение к коммерческим банкам, оказавшихся в затруднительном положении, превентивных мер;

- контроль деятельности кредитных организаций при осуществлении расчетов;

- создание и осуществление необходимых форм защиты системы передачи информации с платежными инструкциями, имеющихся платежных инструментов;

- разработка правовых норм, регулирующих расчеты между экономическими агентами.

При отсутствии необходимого внимания к способам управления и рискам могут возникнуть серьезные последствия, ведущие к дестабилизации расчетов в стране или регионе, приведя к кризису платежной системы. Для снижения рисков платежных систем необходимо соблюдать принципы построения платежных систем.

Обмен валют – одна из стандартных услуг банка

Сбербанк – один из крупных банков. Он предлагает широкий спектр услуг, в том числе обмен валют. Учреждение работает со множеством единиц – доллары, евро, швейцарские франки и т. д.

В чем преимущества обмена валют через Сбербанк?

- Можно поменять различные единицы.

- Предлагается несколько способов для обмена.

- Предоставляются привлекательные курсы.

- В 2018 году не накладывается серьезных ограничений.

- Процедура займет минимум времени.

- Вы сможете оперативно получить валюту.

- Полноценно пользоваться выданными средствами.

- Нет дополнительных комиссий.

Риски использования ЭПС

При работе с ЭПС нельзя забывать о рисках. Среди них:

- вероятность получения мошенниками доступа к аккаунту;

- угроза блокировки счета системой (в первую очередь, актуально для анонимных кошельков, на такую проблему часто жалуются пользователи Qiwi);

- вероятность банкротства системы и отказа от исполнения обязательств;

- операционные риски при проведении транзакций.

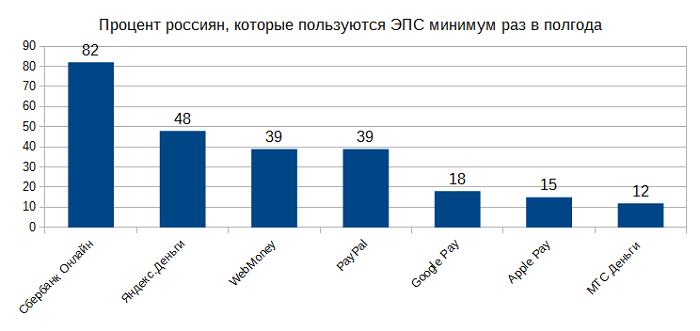

Но все они компенсируются возможностью в любое время суток отправить платеж в любую точку земного шара или принять деньги. Ниже представлена диаграмма, которая отражает востребованность у россиян той или иной ЭПС (данные Mediascope за 2018 г).

Для каждой системы существуют свои лайфхаки. Они касаются, в первую очередь, возможности зачислять средства без комиссии. Для Яндекс.Денег это осуществляется двумя способами:

- через Сбербанк Онлайн;

- через Систему быстрых платежей от Центробанка (в пределах 100 тыс. руб.).

Счет Qiwi можно пополнить без комиссии с любой карты, если переводить сразу больше 2 тыс. руб. Если же использовать баланс мобильного телефона, то придется заплатить до 12% от суммы. Стремясь к удобству, не стоит забывать об экономии.

Еще один плюс подобных сервисов – возможность выпустить карту, которая будет иметь единый счет с кошельком. Ее использование – самый простой способ обналичить электронную валюту. Но доступен он только для тех, кто идентифицировал свою личность. Кроме того, системы предлагают бонусную программу. Она бывает заметно щедрее, чем банковский кэшбэк.

Платежная система Western Union

Система международных переводов Western Union была основана задолго до появления электронных кошельков – в 1851 году, и с тех пор уверенно занимает лидерские позиции на рынке услуг денежного посредничества. Забавно, что изначально компания предлагала только услуги телеграфной связи.

По состоянию на 2012 год компания отчиталась о 510 000 открытых пунктов обслуживания в 200 странах и 663 млн транзакций по всему миру. В большинстве случаев комиссии зависят от страны отправителя средств, но составляют не больше 3%. Также стоит учесть фиксированную сумму, которая определяется объемом отправленных вами средств. К примеру, при отправке суммы в 8 000 руб. фиксированный сбор составляет 100 руб., а при переводе на сумму свыше 10 000 руб. с вас возьмут 1%.

Плюсы Western Union

Очевидным достоинством этого сервиса является предоставление возможности отправки средств тем, кто уехал «на заработки» в другие страны. Вторым, не менее весомым преимуществом стал довольно низкий сбор при отправке наличных

Но здесь важно учитывать то, что на суммы от $3 до $100 комиссия съест $10. С другой стороны, вряд ли кто-то будет совершать перевод $5 при комиссии в $10

Минусы Western Union

Высокая комиссия в сравнении с современными электронными платежными системами и не лучшая скорость «доставки» денег. Бумажная волокита станет одним из главных «врагов» для тех, кто хочет просто отправить наличные. Будьте готовы к тому, что средства могут заморозить, потребовав дополнительные данные.

Интерес к блокчейну

В феврале 2018 года сервис подтвердил тестирование блокчейна Ripple в своей платежной системе, хотя подобные «испытания» уже проводились тремя годами ранее и не привели к каким-либо изменениям. Также следует упомянуть партнерство WU и Coinbase с целью интеграции блокчейн-технологии в сферу денежных переводов.

Корзина, в которую можно положить покупки даже во время торнадо

Наш подход в создании платежного процессинга заключается в том, чтобы предоставить возможность всегда запустить платеж. Без разницы, что творится у нас внутри — сгорел сервер, админ запутался в сетях, отключили электричество в здании/районе/городе, у нас дизель хм… потеряли

Неважно. Сервис все равно позволит запустить платеж

Подход звучит знакомо, не так ли?

Да, мы вдохновлялись концепцией, описанной в Amazon Dynamo Paper. Парни из Амазона тоже строили все так, что пользователь должен иметь возможность положить книжку в корзину, какая бы жуть ни творилась по ту сторону его монитора.

Конечно, мы не нарушаем законы физики и не придумали как опровергнуть CAP-теорему. Не факт, что платеж тут же и проведется — ведь могут быть неполадки и на стороне банков, но запрос сервис создаст, и пользователь увидит, что все сработало. Да и нам до идеала еще десяток листингов беклога с техническим долгом, чего греха таить, можем и 504 ответить изредка.

Платежная система QIWI

QIWI, основанный в 2007 году, стал ведущим российским платежным сервисом нового поколения на территории РФ и стран бывшего СНГ. Но это не значит, что им не могут пользоваться и зарубежные пользователи. Сеть обслуживает свыше 150 000 терминалов и 20 млн кошельков.

Комиссия зависит напрямую от направления перевода и может составлять от 0 до 4% от суммы. Сбор за вывод средств составляет от 1,6%, но не менее 100 рублей. Такие условия актуальны для большинства российских банков.

Плюсы QIWI

Система не требует от пользователя паспортных данных и излишнего количества информации – достаточно иметь только номер мобильного телефона. Есть возможность использования реальных и виртуальных пластиковых карт внутри системы, а также прикрепить уже существующую карточку.

Минусы QIWI

Огромная комиссия за пополнение счета мобильного – вплоть до 9,9%. Также отметим весьма высокий сбор за вывод средств на банковскую карту, в отличие от того же Webmoney или ЯД.

Интерес к блокчейну

Компания считает блокчейн-технологии крайне перспективным направлением. Именно поэтому было основано дочернее подразделение QIWI Blockchain Technologies, специализирующееся на ее внедрении в ряд российских экономических проектов.

Главными достижениями QIWI в сфере блокчейна являются:

- запуск платформы беспилотных грузоперевозок SKYFchain;

- совместный проект с финтех-стартапом Revolut;

- запуск первого криптоинвестиционного банка HASH для российских пользователей;

- интеграция системы мотивации сотрудников путем вознаграждения в виде токенов.

Заключение

Теперь, зная основную информацию об ЭПС, вы без труда выберете подходящую под ваши потребности.

Главное — обеспечить безопасность использования сервиса. Используйте сложные пароли и никому не сообщайте персональные данные. Работая за компьютером, с которого вы заходите в свой виртуальный аккаунт, не посещайте сомнительные сайты и не переходите по подозрительным ссылкам.

Автор статьи: Александр Бережнов

Предприниматель, маркетолог, автор и владелец сайта «ХитёрБобёр.ru» (до 2019 г.)

Закончил социально-психологический и лингвистический факультет Северо-Кавказского социального института в Ставрополе. Создал и с нуля развил портал о бизнесе и личной эффективности «ХитёрБобёр.ru».

Бизнес-консультант, который профессионально занимается продвижением сайтов и контент-маркетингом. Проводит семинары от Министерства экономического развития Северного Кавказа на темы интернет-рекламы.

Лауреат конкурса «Молодой предприниматель России-2016» (номинация «Открытие года»), молодежного форума Северного Кавказа «Машук-2011”.