Как торговать на бирже через сбербанк-пошаговая инструкция для новичков

Содержание:

- Массовое переименование файлов в Linux

- Тонкости процесса или как не стать жертвой мошенника

- Обзор SBER

- Дата отсечки

- Куда пойти за акциями

- 2 Где физическому лицу можно приобрести акции Сбербанка России?

- Покупка акций ПАО «Сбербанк» (SBER) на примере терминала QUIK

- Осуществление сделок

- Как заработать через сервис «Сбербанк Инвестор»

- Как купить акции Сбербанка?

- Какой процент акций Сбербанка сейчас у государства

- Обратная совместимость с помощью jQuery

- Как узнать актуальную цену акций

- Способы открытия счета

- Рыночная стоимость

- Пошаговая инструкция: как купить акции Сбербанка физическому лицу

- Выбор времени покупки

Массовое переименование файлов в Linux

Итак, у нас есть куча файлов, среди которых надо навести порядок. Для этого сделаем групповое переименование.

Rename

Утилита rename входит в стандартную поставку Debian, так что начнем с нее.

rename perlexpr

-v отобразить имена успешно переименованных файлов.

-n отобразить список файлов, которые будут переименованы, без переименования в итерации.

-f перезаписать уже существующие файлы.

perlexpr — шаблон для переименования.

Для того, чтобы выполнить переименование файлов согласно условию, выполним команду:

# rename ‘s/.sh/.sh.bak/g’ *.sh

Рассмотрим perlexr подробнее:

s=указывает, что требуется замещение.

/.sh/=Строка, которую будем замещать.

/.sh.bak/ = строка, на которую будем замещать

g=global, будем замещать все найденные вхождения.

С помощью rename можно быстро изменить регистр файлов. Например поднимем регистр файлов из примера:

mmv — программа для массового перемещения, переименования, копирования, объединения файлов.

По умолчанию она не включена в состав Debian. Поставим ее:

# apt-get install mmv

Наша задача решается одной строкой:

Теперь решим нашу задачу стандартной командой mv. Для этого нам прийдется немного попрограммировать в bash.

for i in *.sh; do mv $i `basename $i sh`sh.bak; done

Попробуем усложить задачу. Например у нас есть куча файлов JPG:

1234234.jpg e456567657.jpg 234df34.jpg …

Мы хотим привести их к следующему виду:

file1.jpg file2.jpg file3.jpg …

j=0; for i in *.jpg; do let j+=1; mv $i file$j.jpg ; done

В любимом многими mc, процесс переименования по маске выполняется просто и непринужденно в два действия.

1. Через + выбираем файлы по маске *.sh

2. Нажимаем F6 и в destination указываем *.sh.bak

Все примеры, приведенные выше, так или иначе работают во всех Linux, BSD, Mac OS, если стоят соответствующие утилиты.

Тонкости процесса или как не стать жертвой мошенника

Как уберечь себя от расстройства, а средства от потери? Это касается в первую очередь прямых покупок и приобретения акций через брокерские агентства.

Выбирая продавца, стоит максимально обезопасить сам процесс сделки, внимательно изучить все документы. Кроме того, стоит более внимательно отнестись к акционеру, который предлагает купить акции по слишком выгодным ценам. Каждый человек заботится о своих выгодах и не станет продавать активы себе в ущерб.

То же касается и брокерских компаний. Помимо крупных игроков, которые дорожат своей репутацией и находятся на рынке уже долгое время, есть шанс нарваться на мошеннические ресурсы или ненадёжные организации. Поэтому прежде чем доверить им свои средства, необходимо тщательно изучить отзывы о компании, а также проверить сам интернет-ресурс: как долго он существует и имеет ли отрицательную репутацию.

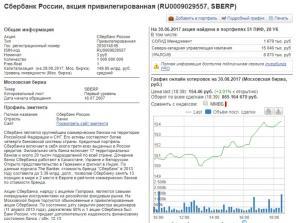

Обзор SBER

На фондовом рынке РФ акции SBER характеризуются наиболее высокой ликвидностью наряду с акциями российского Газпрома.

Преимущества вложения денег в такой вид ценных бумаг, предлагаемых Сбербанком заключаются в:

наличии постоянной поддержки банка основными госструктурами;

важности Сбербанка в экономическом плане для государства;

стабильности финансового состояния этого финучреждения;

широко развитой филиальной разветвленности;

наличии огромного количества терминалов, банкоматов для самообслуживания клиентов;

наличии высокого рейтинга, который из года в год присваивается банку рейтинговыми агентствами;

получении высокой прибыли по результатам 2017 финансового года, которая составила 674 миллиардов рублей.

В настоящее время фондовый рынок насчитывает почти 21,5 миллиардов обыкновенных акций с номиналом 3 рубля, привилегированных, с таким же номиналом – 1 миллион.

По имеющимся данным на июнь 2017 г. собственность Сбербанка имеет следующий структурный вид:

- 50% акций +1акция является собственностью Центробанка;

- 45,41% принадлежит юрлицам нерезидентам;

- 1,90% находится в собственности юрлиц резидентов;

- 2,69% приобретено частными инвесторами.

Ознакомиться с полной структурой распределения акций можно на официальном сайте Сбербанка.

Дата отсечки

Перейдем к вопросу о том, как получить дивиденды от компании. Главное условие – успеть войти в закрытый реестр акционеров до момента его окончательного формирования, так называемой отсечки.

Банк выплачивает дивиденды после отсечки в сроки:

- не более 10 рабочих дней – депозитариям и доверительному управляющему;

- не более 25 рабочих дней – частным акционерам.

С 2014 г. дата формирования перечня акционеров приходится на середину июня каждого календарного года. Последняя отсечка пришлась на 13 июня 2019 года – выплаты производились за 2018 г.. По прогнозу в 2020 г. реестр будет закрыт в этот же период.

Информация о дате отсечки публикуется на официальном сайте Сбербанка в разделе «Акционерам и инвесторам» > Регулярное раскрытие информации > Существенные факты.

Рекомендую:

- Дикиди Бизнес: обзор сервиса, функционал, регистрация и вход, настройка онлайн записи

- Как зарабатывать на квартирах: что такое доходная недвижимость + 10 стратегий заработка

- Яндекс Инвестиции Yammi: обзор сервиса, отзывы, плюсы и минусы инвестиционного помощника

- Торговля на бирже для начинающих: 5 лучших торговых стратегий, схемы заработка, советы новичкам

Статья подготовлена редакцией сайта. Познакомьтесь с авторами блога

Если вы хотите получать свежие идеи о заработке, инвестидеях, бизнесе, управлении личными финансами в свой почтовый ящик, то подпишитесь на обновления.

100% полезный контент и никакого спама!

Куда пойти за акциями

Немного интересной статистики. По данным Московской биржи на ноябрь 2019 г., в Системе торгов было зарегистрировано 3,527 млн клиентов – физических лиц. Это лишь 2,4 % от общего числа населения России. Но в 2018 году эта доля составляла всего 1,33 %. Рост очевиден. Для сравнения в США доля частных инвесторов – более 52 % от общего числа населения страны.

Почему мы так отстаем? Ответ очевиден – причина в низкой финансовой грамотности населения, большой степени недоверия к фондовому рынку, который у многих ассоциируется с казино и лотереей. Но это не игра “повезет – не повезет”, а серьезный профессиональный институт. Миллионы людей по всему миру формируют с его помощью свой капитал, который позволяет им в будущем чувствовать себя финансово независимыми, а при правильно составленной стратегии – передать капитал детям и внукам.

Местом, где продают и приобретают ценные бумаги, в том числе и акции всех известных российских компаний, является Московская биржа. Но свободный доступ к торгам частным лицам закрыт. На бирже работают официальные посредники, с которыми надо заключить договор для возможности покупать и продавать акции.

Такими посредниками могут быть компании и банки, имеющие лицензию Центробанка на осуществление брокерской деятельности. Список есть на сайте ЦБ. Но быстрее можно его посмотреть на самой Московской бирже. Заключенный договор позволит открыть инвестору брокерский счет, в том числе и ИИС, и счет депо.

На брокерском счете учитываются деньги для совершения торговых операций на бирже. На счете депо хранятся записи о приобретенных частным инвестором ценных бумагах, учет ведет депозитарий.

Покупка физическими лицами акций зарубежных компаний возможна одним из следующих способов:

- получение статуса квалифицированного инвестора, который дает через наших брокеров прямой выход на иностранные фондовые биржи;

- покупка акций разных иностранных фирм на Санкт-Петербургской бирже, но не все брокеры дают к ней доступ;

- самостоятельное открытие счета у зарубежного брокера;

- открытие субброкерского счета, когда клиент получает доступ на иностранную биржу через оффшорную компанию российского брокера.

Брокер – связующее звено между вами и биржей, поэтому к его выбору надо отнестись со всей серьезностью. Я уже подробно описывала, по каким критериям это надо делать. Сегодня остановлюсь на топ-6 популярных брокеров российского фондового рынка. В первую очередь при составлении списка для обзора я ориентировалась на рейтинг Московской биржи. Она составляет его ежемесячно. Критериями выступают количество клиентов и объем торговых операций.

Из книги вы узнаете, как устроен мир прибыльного инвестирования

Скачать книгу

2 Где физическому лицу можно приобрести акции Сбербанка России?

Приобрести ценные бумаги Сбербанка можно на российском фондовом рынке посредством заключения договора на брокерское обслуживание с компанией, являющейся профессиональным участником рынка ценных бумаг. Таких компаний достаточно много. Их перечень можно найти в интернете, причем с ранжированием по различным критериям и присвоением им соответствующего рейтинга. Например, крупные брокерские компании Открытие, Тройка диалог, ФИНАМ, БКС, Алор.

На сегодняшний день существует несколько вариантов приобретения акций через брокерские компании на:

- ММВБ – сектор «Основной рынок» фондового рынка на «Московской бирже»;

- ТС FORTS – срочный рынок FORTS на Московской бирже;

- Внебиржевом рынке (ОТС).

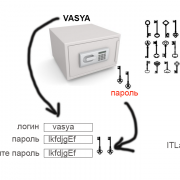

После заключения договора на брокерское обслуживание вы вносите деньги на счет брокера, устанавливаете торговую платформу на свой компьютер и можете приступать к торговле через интернет. Однако, вы можете не устанавливать торговую платформу, а отдавать распоряжение брокеру в телефонном режиме. Есть и другой вариант, когда вы заключаете с брокером договор на доверительное управление вашими денежными средствами.

Кстати, Сбербанк России является официальным участником рынка ценных бумаг и самостоятельно оказывает брокерские услуги. Его акции можно приобрести, заключив брокерский договор в любом филиале банка.

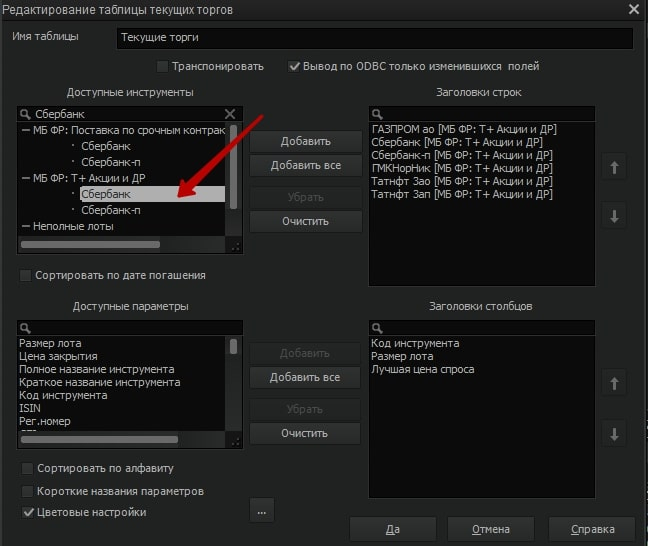

Покупка акций ПАО «Сбербанк» (SBER) на примере терминала QUIK

В окне «Текущие торги» щелкните правой кнопкой мыши на строку «Сбербанк ао» и выберите пункт меню «Новая заявка».

Важно!

Если у вас отсутствует окно «Текущие торги» или строка «Сбербанк ао», выберите в верхнем меню пункт «Создать окно» → «Текущие торги».

Появится окно для создания и редактирования таблицы текущих торгов. В ней в поле «Доступные инструменты» начните вводить «Сбербанк» и в блоке «МБ ФР: Т+ Акции и ДР» кликните на «Сбербанк ао» и нажмите кнопку «Добавить».

В поле «Доступные параметры» можете выбрать любые интересующие параметры: от размера лота и тикера бумаги, до текущей лучшей цены предложения и спроса. После чего нажмите «Да».

После появления окна «Ввод заявки» введите желаемую цену и количество лотов к покупке.

Обратите внимание!

1 лот содержит 10 акций Сбербанка, т.е. при цене 241,5 рубль за 1 акцию один лот обойдется вам в 2 415 рублей плюс комиссия брокера за сделку.

Осуществление сделок

И так как мы уже выяснили, физические лица самостоятельно, без услуг брокера, продать ценные бумаги не могут. Поэтому в первую очередь нужно заключить договор с лицензированным брокером. Затем, он выставит ваши ценные бумаги на торги. Это в том варианте, если вы хотите продать ценные бумаги на бирже. На самом деле существует два способа продажи:

- По договору купли-продажи, когда вы как продавец и покупатель подписывается соглашение, одна сторона получает акции, а другая деньги наличными.

- Второй вариант второй вариант продажи это по депозитному договору, то есть ваши ценные бумаги будут выставлены на продажу на бирже, а деньги вы получите в течение нескольких минут на свою банковскую карту или счет.

Причем второй способ будет более выгодным. Ведь его суть в том, что вы, как говорилось ранее, сначала заключается договор с брокером, который открывает ваш счет и переводит на него с депозитария ваши ценные бумаги. На данном этапе ничего не происходит постольку, поскольку собственником по-прежнему является продавец. Затем вы по собственной инициативе даете распоряжение брокеру продать акции, на тот момент когда, по вашему мнению, цена на них будет более приемлемый. После совершения сделки деньги поступают на ваш счет или банковскую карту. Но здесь есть нюанс, вам придется платить комиссию за услуги посредничества.

Теперь рассмотрим вопрос, какие документы вам нужны для того, чтобы совершить сделку купли-продажи или заключить договор с брокером. На самом деле с 2002 года акции не имеют бумажного носителя, то есть, по сути, на сегодняшний день ценная бумага, это всего лишь право владельца на получение дивидендов или прочих выплат. Единственное доказательство того что вы действительно являетесь собственником акций Сбербанка, является реестр акционеров в котором содержится ваши данные и количество имеющихся акций соответственно. Если вы захотите совершить какую-либо сделку с ним, то вам обязательно нужна выписка из реестра акционеров. Выдать ее может только эмитент, соответственно, нужно обратиться в Сбербанк.

Как заработать через сервис «Сбербанк Инвестор»

Любого потенциального инвестора волнует вопрос, как заработать в «Сбербанк Инвестор». Ведь именно для этого люди приходят на биржу и вкладывают свои финансы. Точной пошаговой инструкции не существует. Каждый самостоятельно может выбирать стратегии торговли, модель поведения и инструменты.

В сервисе «Сбербанк Инвестор» клиенту доступны все основные инструменты для инвесторов. Остается только подобрать оптимальный для себя вариант. Но нужно понимать, что слишком рискованные варианты могут обернуться финансовыми потерями.

Сегодня можно пройти различные курсы для начинающих инвесторов. Они дадут базовые понятия, некоторые идеи для инвестиций. Но все же решение окончательное остается за самим инвестором.

Акции: дивиденды и рост курса

Акции – ценные бумаги, которые фиксируют долю инвестора в компании. Они могут приносить прибыль за счет роста курса и дивидендов. Оба варианта заработка на акциях можно совмещать.

Дивиденды – это часть прибыли компании. Ее выплачивают по результатам работы организации в течение года или другого периода. Для получения дивидендов надо иметь в своем портфели акции на определенную дату, установленную собранием акционеров.

Если курс акций растет, то можно на этом также заработать, просто купив дешевле и продав дороже. Но надо понимать, что курс может не только вырасти, но и упасть.

Облигации и ОФЗ

Облигации – это долговой инструмент. Фактически компании, выпуская такие бумаги, привлекают в долг деньги. По облигациям заранее известна доходность, при этом она часто выше, чем по вкладам. Но если компания вдруг станет банкротом, то вернуть деньги владельцу облигации будет сложно невозможно совсем. Многие виды облигаций предусматривают выплату дохода не только в конце срока, но и периодически – купоны.

Отдельный вид облигаций – ОФЗ. Их выпускает государство. Гарантий в данном случае, что инвестиции вернуться в полном объеме значительно больше, все же дефолт со стороны государства – редкость. Но и доходность по ОФЗ будет не самой высокой.

Покупка долларов и евро

Заработок на разнице курсов валют еще один из вариантов для инвесторов, которые хотят получить прибыль от своих вложений. Пользователей «Сбербанк Инвестор» и других российских инвесторов обычно привлекают доллар и евро. Другими валютами люди интересуются редко.

Но надо учитывать, что за каждую сделку будет взята комиссия и ее надо окупить. Если ее разница курса не покроит, то возникнет убыток. Вариант такого заработка интересен тем, кто готов следить за изменениями курса и строить собственные прогнозы. При снижении курса есть риск и потерять некоторую часть средств. О том, стоит ли покупать доллары или евро сейчас читайте в отдельной статье.

ETF и ПИФы на бирже

ETF – это возможность приобрести пай (часть) в портфеле, специализированного фонда. Специалисты фонда самостоятельно собирают и балансируют портфель. За эти услуги в фонде остается определенная комиссия. При этом в портфель могут входить как ценные бумаги, так и инструменты товарного и/или денежного рынков.

Биржевой ПИФ (БПИФ) – относительно новый инструмент. Он похож на ETF, созданный по российскому праву. Фактически приобретаемый на бирже пай – это часть портфеля акций, который управляется фондом. За свои услуги управляющая компания, создавшая фонд, получает определенную комиссию. Она включается в стоимость пая.

В отличие от классических ПИФов БПИФы легко торгуются на бирже. А также у них есть маркет-мейкер – специализированная организация, обязанная продавать и покупать паи по ценам, близким к расчетным (допустимое отклонение – 0.5%).

Фьючерсы и опционы на срочном рынке Московской биржи

Фьючерс – это контракт, который позволяет в будущем на приобретение актив по заранее согласованной цене. Опцион – это уже срочный контракт на продажу или покупку актива в будущем. Это производные инструменты, позволяющие увеличить прибыль. Для торговли фьючерсами и опционами достаточно иметь на счете 10-15% от стоимости актива.

Торгуются фьючерсы и опционы на срочном рынке. Комиссии на нем ниже, а торговый день заканчивается позднее – в 23.50 МСК. На Московской бирже можно найти опционы и фьючерсы на ценные бумаги, валюты, товары, индексы и даже процентные ставки.

В основном интересуют данные инструменты опытных клиентов. Квалифицированного инвестора вполне может иметь понимание, где будет находиться цена актива в будущем. Для минимизации потерь могут применяться также стоп-лосс (заявка, срабатывающая при определенной цене) и т. д. Новичкам все это может показаться сложно и в интерфейсе приложения «Сбербанк Инвестор» возможность работать на срочном рынке не предусмотрена, но она доступна в QUIK.

Как купить акции Сбербанка?

Совершить покупку бумаг при помощи удаленного сервиса не представляется возможности, поэтому необходимо обратиться в отделение банка. Далее следовать руководству:

- Клиент должен открыть счет. Делается это в отделении у специалиста после предоставления паспорта гражданина РФ.

- Специалист рассчитывает количество ценных бумаг на сумму, которая положена клиентом на счет. Покупка более 2% акций дает возможность присутствовать на собрании акционеров.

- При покупке с клиента взимается комиссия в размере 0,5% от суммы.

- Приобретенные бумаги возможно забрать с собой домой или же отдать в депозитарий банка на хранение.

Процедура по открытию счета и покупке занимает не более трех суток.

Какой процент акций Сбербанка сейчас у государства

В апреле 2020 г. контрольный пакет акций кредитной организации сменил владельца: теперь он у Минфина РФ. Сейчас ему принадлежит 52,32% от общего числа голосующих акций. В мае 2020 г. структура собственников акций Сбербанка выглядела так:

- Банк России – 50% + 1 акция;

- юрлица-нерезиденты – 45,04%;

- юрлица-резиденты – 1,81%;

- физлица – 3,15%.

Очевидно, что идея приобрести акции Сбербанка посещает граждан нечасто, в противном случае, они владели бы гораздо большим их количеством. Сегодня в свободном обращении находится примерно 21,6 млрд. обыкновенных акций, которыми владеет 253 тыс. акционеров. Хотите к ним присоединиться? Узнайте, что для этого нужно сделать.

Обратная совместимость с помощью jQuery

Наверняка вы знаете, что в IE6 работает только для элементов ссылок.

Поэтому вместо CSS кода:

.bordered tr:hover

{

background: #fbf8e9;

-o-transition: all 0.1s ease-in-out;

-webkit-transition: all 0.1s ease-in-out;

-moz-transition: all 0.1s ease-in-out;

-ms-transition: all 0.1s ease-in-out;

transition: all 0.1s ease-in-out;

}

нужно использовать обходное решение на jQuery для организации эффекта наведения курсора:

$('.bordered tr').mouseover(function(){

$(this).addClass('highlight');

}).mouseout(function(){

$(this).removeClass('highlight');

});

Также нужно определить класс CSS , который используется в JavaScript коде:

.highlight

{

background: #fbf8e9;

-o-transition: all 0.1s ease-in-out;

-webkit-transition: all 0.1s ease-in-out;

-moz-transition: all 0.1s ease-in-out;

-ms-transition: all 0.1s ease-in-out;

transition: all 0.1s ease-in-out;

}

Как узнать актуальную цену акций

Для того, чтобы ответить на вопрос, сколько стоят акции Сбербанка на данный момент, инвестор может воспользоваться различными вариантами получения необходимой информации:

- на сайте кредитной организации по адресу ;

- на официальном портале Московской бирже по указанным выше адресам;

- на специализированных интернет ресурсах, посвященных финансовой тематике и биржевой торговле;

- в печатных изделиях, освещающих экономические события.

Как уже отмечалось, на фондовом рынке обращаются два вида ценных бумаг Сбербанка. Простые акции позволяют владельцам принимать участие в собраниях акционеров кредитной организации, влияя на политику банка и принимаемые управленческие решения.

Привилегированные акции предоставляют право на первоочередное получение дивидендов, однако не дают возможности участвовать в работе банковского учреждения.

Способы открытия счета

Одним из преимуществ открытия счета в Сбербанке является возможность сделать это онлайн: с телефона в мобильном приложении или в личном кабинете “Сбербанк Онлайн” с компьютера

Рассмотрим пошаговую инструкцию и моменты, на которые обязательно надо обратить внимание при заполнении форм

Через мобильное приложение

Для подачи заявки необходимо установить мобильное приложение банка на свой смартфон. Это возможно, если вы являетесь пользователем продуктов Сбербанка. Далее пошагово разберем процесс.

Шаг 1. Во вкладке “Инвестиции и пенсии” выберите “Брокерский счет”. Вам будут предлагать купить паевые фонды, пенсионные продукты и участие в стратегии доверительного управления. Если вы хотите самостоятельно управлять своими деньгами, то не выбирайте другие предложения.

Шаг 2. Выберите между основным брокерским и индивидуальным инвестиционным счетами. Банк на этом этапе предупредит о рисках и об отсутствии страховки.

Шаг 3. Подтвердите свои персональные данные, страну рождения и налоговый статус. Они подгружаются автоматически.

Шаг 4. Выберите площадки для торговли. По умолчанию стоят галочки на фондовом и валютном рынках. Рекомендую там их и оставить. Срочный рынок – это торговля фьючерсами и опционами. Не стоит туда лезть без специальных знаний. В любой момент можно подключиться к возможности торговать на срочном рынке уже после заключения договора.

Шаг 5. Если вам нужен ИИС, он подключается на этом этапе. Если нет, то уберите галочку в поле

Обратите внимание, что может быть только один ИИС (если у другого брокера вы его уже имеете, то обязаны закрыть в течение 30 дней)

Шаг 6. Выберите счет, на который будут выводиться деньги в случае успешной продажи ценных бумаг с прибылью.

Шаг 7. Подтвердите свои контакты для связи: телефон и электронную почту.

Шаг 8. Внимательно прочитайте соглашение с банком и поставьте галочку в поле о согласии с условиями договора. Нажмите кнопку “Открыть брокерский счет”.

Обратите внимание на параметры, которые вы можете изменить:

- Тариф по умолчанию установлен на “Инвестиционный”. В статье далее мы разберем особенности еще одного – “Самостоятельный”. Определитесь, какой подходит именно вам.

- Автоматически подключена опция овернайта – размещения ваших ценных бумаг в ночное время для получения дополнительного дохода. У таких операций есть риски, поэтому вы должны четко понимать, нужно ли вам отдавать свои акции и облигации кому-то в долг.

Через “Сбербанк Онлайн”

Открыть брокерский счет можно через “Сбербанк Онлайн”. Разберем этот процесс пошагово.

Шаг 1. Выберите вкладку “Прочее” и “Брокерское обслуживание”. Нажмите “Открыть брокерский счет”.

Шаг 2. Выбор торговых площадок (фондовый, валютный, срочный рынки), проставив галочки в соответствующих полях.

Шаг 3. Выбор тарифа: инвестиционный или самостоятельный. В отличие от мобильного приложения, здесь сразу дана объяснительная информация, что очень удобно.

Шаг 4. Выбор счета, куда будет перечисляться ваша прибыль от реализации активов.

Шаг 5. Согласие на овернайт. Еще одно преимущество по сравнению с мобильной версией – уже на этом этапе соглашаетесь или отказываетесь от передачи свободных ценных бумаг в долг.

Шаг 6. Запрос на использование заемных средств. Новичкам рекомендую для начала внимательно изучить тему маржинальной торговли и только потом ставить галочку.

Шаг 7. Заявка на открытие ИИС. Если вы заявите о необходимости ИИС, то получите сразу два счета: основной брокерский и индивидуальный с налоговыми льготами. Это нормальная практика у всех брокеров. Вести торговлю вы можете только на ИИС, а на основном будет 0 руб. Никаких комиссий за содержание пустого счета платить не надо.

Шаг 8. Выбор цели открытия счета: сохранить накопления или получить дополнительный доход.

Шаг 9. Заполнение анкетных данных: страна рождения, паспортные данные, налоговое резидентство, номер мобильного телефона и адрес электронной почты.

Шаг 10. Подтверждение заключения договора. Проставьте галочки о присоединении к договорам на брокерское и депозитарное обслуживание, согласие с Декларацией о рисках.

Сравнение двух вариантов открытия счета показало, что через “Сбербанк Онлайн” подать заявление намного удобнее – больше разъяснительных моментов, которые не позволят новичкам наставить галочек, где не нужно.

Рыночная стоимость

Как привилегированные, так и простые акции Сбербанка торгуются на , но для ознакомления с их ценой вовсе не обязательно туда обращаться. Цена акций Сбербанка в рублях в режиме реального времени транслируется на сервисах брокеров, предоставляющих доступ к торговым операциям на фондовом рынке, и доступна для ознакомления любому пользователю интернета. Брокеры являются только посредниками между биржей и инвесторами и не могут влиять на стоимость ценных бумаг. Прибыль они получают в виде комиссионных сборов, которые взимают с инвесторов за свои услуги.

Цена обыкновенных акций (SBER)

Фондовый рынок очень подвижен, и во время проведения торгов в будние дни цены обычно меняются каждую секунду. Краткосрочные трейдеры очень часто продают приобретенные бумаги уже через несколько минут после их покупки. Изменение цены, которое простому обывателю может показаться слишком незначительным, опытному трейдеру приносит заметную прибыль.

На реальную стоимость могут повлиять различные статистические данные, изменение курса доллара и евро, экономические санкции, официальные заявления руководства банка и, конечно, форс-мажорные обстоятельства. О том, какая будет точная цена обыкновенной акции Сбербанка через час, день или месяц, с уверенностью не скажет ни один эксперт. Вы можете видеть только актуальную на определенный момент цену, которая через пару минут упадет или начнет стремительный взлет. Однако волатильные изменения цен на фондовых и валютных рынках происходят только во время кризисных явлений в экономике страны или в результате серьезных событий, имеющих прямое отношение к деятельности определенной компании.

Цена привилегированных акций (SBERP)

В биржевых котировках вы можете увидеть только информацию о том, сколько стоит 1 акция Сбербанка, но торговля ценными бумагами ведется не поштучно, а лотами. Один лот содержит 10 акций. Поэтому вы можете купить 10, 20, 30 и более акций одновременно. Например, если актуальная стоимость привилегированной бумаги составляет 154 рубля, то за один лот вам необходимо заплатить 1540 рублей.

Пошаговая инструкция: как купить акции Сбербанка физическому лицу

Акции Сбербанка котируются на фондовом рынке, имеют самый большой оборот торгов на Московской бирже. Компания является крупнейшей по рыночной капитализации в России. Ещё 4 компании рядом по капитализации: Роснефть, Лукойл, ГМК Норникель и Газпром.

Всего выпущено 21 586 948 000 млрд обычных акций (21,5 млрд) и ровно 1 млрд привилегированных.

Купить акции Сбербанка может любое физическое лицо. Для этого потребуется открыть брокерский счёт. Это особый вид счёта, который позволяет хранить одновременно деньги и ценные бумаги. Причём можно покупать не только акции Сбербанка, но и другие финансовые инструменты:

- Облигации;

- ETF фондов;

- Фьючерсы;

- Опционы PUTT и CALL;

- валюты;

- товары;

Давайте рассмотрим пошаговый план как купить акции Сбербанка:

Шаг 1. Зарегистрироваться у брокера

Для открытия брокерского счёта рекомендую следующих брокеров, с которыми работаю сам:

Это лидеры в сфере оказания брокерских услуг. Пополнение/снятие средств без комиссии. За торговый оборот взимается менее 0.03573% (её можно ещё уменьшить при торговых оборотах от 1 млн рублей). Это самые низкие комиссии среди всех брокеров.

Как выбрать брокера для фондовой биржи

В процессе создания аккаунта, брокеру необходимо предоставить документы удостоверяющие личность: скан паспорта, ИНН (для автоматических выплат налоговой) и СНИЛС.

Форма регистрация у брокера выглядит так:

Шаг 2. Создание брокерского счёта

Для открытия брокерского счёта в личном кабинете нажмите на ссылку «Открыть новый договор»:

Выбираете тип счета:

Рекомендую открыть ЕДП (единая денежная позиция) или ИИС (индивидуальный инвестиционный счёт). Можно открыть сразу два. После открытия брокерский счёт будет готов через несколько часов.

Рекомендую открыть счёт ИИС, который позволит вернуть 13% подоходного налога с суммы пополнения. Как минимум ИИС стоит открыть для будущего. Максимальный вычет за год ограничен суммой 52 тыс. рублей, это эквивалентно 400 тыс. рублей пополнения. Для получения льготы ИИС должен просуществовать минимум 3 года. Это удобно и выгодно для тех, кто инвестирует на какой-то срок.

Более подробно про плюсы и минусы ИИС читайте в статьях:

Шаг 3. Пополнение брокерского счёта

Есть несколько вариантов пополнить брокерский счёт. Например, можно приехать в банк брокера и положить деньги наличкой. Это вызывает некоторые неудобства, поскольку не факт, что отделение брокера находится рядом с вашим домом, а специально далеко ехать не всем захочется.

Шаг 4. Выставление заявки на покупку Сбербанка

Брокер предоставит доступ к торговым терминалам. Для компьютера это программа называется QUIK (Квик), а для смартфонов есть мобильные приложения (на Android и iOS). Например, есть удобное приложением для смартфона/планшета «Финам Трейд», через которое можно торговать везде. Через него можно выставить быстро заявку на покупку, после чего акции моментально будут отображены на брокерском счёту.

Также в приложении есть удобная возможность просмотреть текущий график торгов:

Если нет возможности отправить заявку через торговый терминал, то это не проблема. Купить акции Сбербанка можно через телефонный звонок брокеру. Он принимает заявки по телефону и выставляет их от вашего счёта.

В депозитарный реестр данные о покупке акций Сбера попадут спустя два дня. Это связано с тем, что все акции на бирже торгуются по системе Т+2. Для получения дивидендов от вас ничего не требуется кроме владения акциями на день закрытия реестра. Более подробно читайте:

При выплате дивидендов брокер автоматически удержит 13% налога. Выплаты поступают на брокерский счёт клиента (по умолчанию), где хранятся акции. При желании можно подать поручение брокеру, чтобы выплата поступала на отдельный банковский счёт принадлежащий вам.

Продать акции Сбербанка также просто как и купить. В течении торговой сессии ММВБ (с 10:00 до 23:55) можно совершать бесчисленное число операций по покупке и продаже любых активов.

Мы рассмотрели самый простой и доступный способ для каждого. При этом он не подразумевает никаких трат. Многие другие брокеры могут брать комиссии за какие-то простые вещи, которые должны быть бесплатными. Например, за пополнение и снятие.

Выбор времени покупки

Когда выбор акций в портфель сделан, возникает вопрос: “Когда их купить?” Варианты:

- Как только есть необходимая сумма для покупки. То есть вы покупаете бумаги по текущим котировкам. Кто не хочет заморачиваться поиском удобной точки входа и инвестирует на долгий срок, вариант вполне приемлемый.

- На просадках. До нужного момента вы держите деньги в ликвидных активах. Например, на депозите в банке с возможностью снятия, в ликвидных облигациях. Вы смотрите, когда интересующие вас акции просядут в цене, и покупаете их. Ожидание может быть от нескольких дней до нескольких месяцев.

- На отчетности или важных новостях. Если вы видите, что по итогам отчетного периода вышла позитивная финансовая отчетность, или появились новости о перспективах дальнейшего роста компании, то можете составить собственный прогноз доходности выбранных акций и купить их.

- На дивидендном гэпе. Напомню, что это снижение котировки акции после того, как назначена дата выплаты дивидендов, и закрыт реестр акционеров, которые могут на них претендовать. Поэтому в этот период можно купить дешевле. Если с бизнесом все в порядке, то через какое-то время гэп закроется, и стоимость вернется к прежним значениям.

- Под промежуточные дивиденды. Некоторые компании платят дивиденды не только раз в год, поэтому такой вариант покупки тоже стоит рассмотреть.

Другие варианты, которые основываются на техническом анализе, больше подходят трейдерам, а не долгосрочным инвесторам. Я их не рассматриваю.