До 52 000 ₽ от государства: как работают иис

Содержание:

- Способы открытия счета

- Глоссарий для новичка: что такое ИИС и зачем он нужен

- Похожие инструкции / видео

- Чем отличается брокерский счет от ИИС

- Какой тип выгоднее

- Возможности брокерского счета

- Возможности ИИС

- Поделитесь страничкой с друзьями в соцсетях

- Стоит ли открывать ИИС

- Порядок списания задолженности по кредитам

- Новости

- Беру все оптом

- Какая максимальная и минимальная сумма пополнения ИИС

- Названия цветов

Способы открытия счета

Одним из преимуществ открытия счета в Сбербанке является возможность сделать это онлайн: с телефона в мобильном приложении или в личном кабинете “Сбербанк Онлайн” с компьютера

Рассмотрим пошаговую инструкцию и моменты, на которые обязательно надо обратить внимание при заполнении форм

Через мобильное приложение

Для подачи заявки необходимо установить мобильное приложение банка на свой смартфон. Это возможно, если вы являетесь пользователем продуктов Сбербанка. Далее пошагово разберем процесс.

Шаг 1. Во вкладке “Инвестиции и пенсии” выберите “Брокерский счет”. Вам будут предлагать купить паевые фонды, пенсионные продукты и участие в стратегии доверительного управления. Если вы хотите самостоятельно управлять своими деньгами, то не выбирайте другие предложения.

Шаг 2. Выберите между основным брокерским и индивидуальным инвестиционным счетами. Банк на этом этапе предупредит о рисках и об отсутствии страховки.

Шаг 3. Подтвердите свои персональные данные, страну рождения и налоговый статус. Они подгружаются автоматически.

Шаг 4. Выберите площадки для торговли. По умолчанию стоят галочки на фондовом и валютном рынках. Рекомендую там их и оставить. Срочный рынок – это торговля фьючерсами и опционами. Не стоит туда лезть без специальных знаний. В любой момент можно подключиться к возможности торговать на срочном рынке уже после заключения договора.

Шаг 5. Если вам нужен ИИС, он подключается на этом этапе. Если нет, то уберите галочку в поле

Обратите внимание, что может быть только один ИИС (если у другого брокера вы его уже имеете, то обязаны закрыть в течение 30 дней)

Шаг 6. Выберите счет, на который будут выводиться деньги в случае успешной продажи ценных бумаг с прибылью.

Шаг 7. Подтвердите свои контакты для связи: телефон и электронную почту.

Шаг 8. Внимательно прочитайте соглашение с банком и поставьте галочку в поле о согласии с условиями договора. Нажмите кнопку “Открыть брокерский счет”.

Обратите внимание на параметры, которые вы можете изменить:

- Тариф по умолчанию установлен на “Инвестиционный”. В статье далее мы разберем особенности еще одного – “Самостоятельный”. Определитесь, какой подходит именно вам.

- Автоматически подключена опция овернайта – размещения ваших ценных бумаг в ночное время для получения дополнительного дохода. У таких операций есть риски, поэтому вы должны четко понимать, нужно ли вам отдавать свои акции и облигации кому-то в долг.

Через “Сбербанк Онлайн”

Открыть брокерский счет можно через “Сбербанк Онлайн”. Разберем этот процесс пошагово.

Шаг 1. Выберите вкладку “Прочее” и “Брокерское обслуживание”. Нажмите “Открыть брокерский счет”.

Шаг 2. Выбор торговых площадок (фондовый, валютный, срочный рынки), проставив галочки в соответствующих полях.

Шаг 3. Выбор тарифа: инвестиционный или самостоятельный. В отличие от мобильного приложения, здесь сразу дана объяснительная информация, что очень удобно.

Шаг 4. Выбор счета, куда будет перечисляться ваша прибыль от реализации активов.

Шаг 5. Согласие на овернайт. Еще одно преимущество по сравнению с мобильной версией – уже на этом этапе соглашаетесь или отказываетесь от передачи свободных ценных бумаг в долг.

Шаг 6. Запрос на использование заемных средств. Новичкам рекомендую для начала внимательно изучить тему маржинальной торговли и только потом ставить галочку.

Шаг 7. Заявка на открытие ИИС. Если вы заявите о необходимости ИИС, то получите сразу два счета: основной брокерский и индивидуальный с налоговыми льготами. Это нормальная практика у всех брокеров. Вести торговлю вы можете только на ИИС, а на основном будет 0 руб. Никаких комиссий за содержание пустого счета платить не надо.

Шаг 8. Выбор цели открытия счета: сохранить накопления или получить дополнительный доход.

Шаг 9. Заполнение анкетных данных: страна рождения, паспортные данные, налоговое резидентство, номер мобильного телефона и адрес электронной почты.

Шаг 10. Подтверждение заключения договора. Проставьте галочки о присоединении к договорам на брокерское и депозитарное обслуживание, согласие с Декларацией о рисках.

Сравнение двух вариантов открытия счета показало, что через “Сбербанк Онлайн” подать заявление намного удобнее – больше разъяснительных моментов, которые не позволят новичкам наставить галочек, где не нужно.

Глоссарий для новичка: что такое ИИС и зачем он нужен

Ответы на некоторые вопросы по индивидуальному инвестиционному счету.

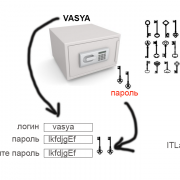

Как работает

Инвестор размещает денежные средства (только рубли) на специальном инвестиционном счете у брокера, который предоставляет такую услугу. Далее ведет активные спекуляции на бирже или инвестирует на долгосрочный период. По результатам своих инвестиций (спекуляций) имеет право на два вида налоговых вычетов. Их он выбирает сам — каким воспользоваться. Подробнее — ниже.

Срок действия

Не менее 3-х лет

Обратите внимание, с какого момента идет отсчет у вашего брокера. Сбербанк отсчитывает срок с момента поступления денег на ИИС

У других брокеров есть более лояльный подход. С момента оформления и фактического открытия инвестиционного счета. Три года — минимальный срок, при этом действующее законодательство на начало 2020 года не оговаривает максимальный срок.

Какая максимальная и минимальная сумма пополнения ИИС

Максимальная сумма для внесения на ИИС составляет 1 миллион рублей в течение года. То есть каждый год инвестор может вносить на свой инвестиционный счет у брокера максимум по 1 млн. руб. За 5 лет максимально 5 млн. руб., за 7 — 7 млн. руб. и т. д.

Минимальная сумма не установлена законом об ИИС. Она диктуется только условиями тарифных планов брокера. Советую рассматривать сумму не менее 100 тысяч рублей на инвестиционный счет. При таком раскладе комиссии брокера не будут давить на основной счет, отнимая существенную часть дохода.

Сколько можно открыть счетов

Только один. Инвестор имеет право перенести режим ИИС другому брокеру. В таком случае после открытия ИИС у другого брокера предыдущий счет должен быть закрыт в течение 30 дней. В противном случае — нарушение закона. При процедуре открытия ИИС у любого брокера в анкете следует вопрос о наличии инвестиционного счета у другого участника профессионального рынка.

Можно ли вывести деньги досрочно

Да, можно. Но если вы получили уже налоговый вычет (в первую очередь касается вычета первого типа) — деньги необходимо вернуть государству. Так как брокер в России по умолчанию является налоговым агентом, он удержит сумму из выводимых средств. И/Или передаст сведения в налоговую инспекцию. Не касается случая, когда клиент открывает ИИС у другого брокера, а текущий закрывает.

Сколько можно заработать

Все зависит от торговых стратегии и допустимых инвестором рисков. Чем выше риски, тем больше можно заработать. Для оценки рекомендую воспользоваться результатами работы паевых фондов из списка топов:

УК Сбербанк управление активами. В верхнем меню выбрать «Биржевые фонды».

ВТБ Капитал управление инвестициями. Меню «Продукты и услуги/Биржевые фонды».

Указанные биржевые фонды доступны для включения в ИИС. По каждому из них есть информация об изменении цены пая с момента старта. Многие открывают ИИС для консервативных вложений. Очень популярны ОФЗ в силу надежности. Выбрать и посмотреть доходность можно на специализированном финансовом портале RUSBONDS.

ИИС или брокерский счет: что лучше

Для целей долгосрочного инвестирования на срок не менее 3-х лет ИИС имеет преимущества по налоговым льготам по сравнению с обычным счетом у брокера.

Плюсы ИИС обусловлены факторами:

- если вы инвестируете рублевые средства;

- консервативный подход в инвестициях;

- предлагаемый набор инструментов вас устраивает.

На стандартном счете у брокера нет таких ограничений, как на ИИС. Условия обусловлены только тарифными планами и регламентом предоставления услуг конкретного брокера. Но нет налоговых льгот.

Формально — краткосрочным спекулянтам, которые постоянно выводят деньги с торгового счета, больше подойдет обычный счет, долгосрочным инвесторам — ИИС. В остальном выбор за вами.

Да, это возможно. В случае переноса необходимо закрыть ИИС у предыдущего брокера в течение 30 дней с момента открытия нового индивидуального счета.

Похожие инструкции / видео

Чем отличается брокерский счет от ИИС

Ключевое отличие тоже, что и в случае с депозитом – вы можете получить налоговый вычет, либо отказаться от уплаты НДФЛ. При этом стандартный брокерский счет позволяет только вести торговлю активами. При этом возможности вернуть 13% НДФЛ нет. Придется платить налог.

Стандартный брокерский счет – это по сути депозит, который открыт инвестором у брокера с целью проведения биржевых операций. На брокерском счете отображаются все биржевые транзакции, проведенные с целью получения прибыли.

Инвестор может использовать для этого акции, облигации, ПИФы и другие активы. В данном случае брокер считается налоговым агентом, поэтому инвестор получает прибыль, которая уже уменьшена на 13% НДФЛ.

Индивидуальный инвестиционный счет открывается с той же целью, и отличается только налоговыми привилегиями, а также некоторыми ограничениями. Благодаря возможности получать налоговые вычеты инвестор может сэкономить достаточно ощутимую сумму.

Отложенное налогообложение – это плюс ИИС. Владелец счета может платить налоги только после завершения трехгодичного периода. При стандартной работе с рынком через брокера, отчитываться нужно каждый год. Такая схема позволяет вкладывать деньги в любые активы на фондовом рынке в течение 3 лет без уплаты налогов.

А при закрытии ИИС до истечения 3-летнего периода, вы должны будете вернуть все вычеты, которые получили. Если ликвидация счета была проведена ранее чем через год с момента его открытия, то никаких денег от государства не будет получено.

Если вы пожелаете вывести деньги с брокерского счета таких проблем не возникнет. Он остается активным даже при нулевом балансе.

Также трейдер не сможет внести на индивидуальный счет более 1 млн. руб. в год. Все переводы должны быть только в национальной валюте. Такие условия ограничивают потенциальный доход.

В случае с ИИС в течение первых трех лет можно выводить дивиденды по акциям и купоны по облигациям.

Инвестор может использовать единый брокерский счет для перевода любых видов активов и работы с разными ценными бумагами. С ИИС доступна только торговля с инструментами в рамках российского рынка.

Плюсы и минусы ИИС

Несмотря на имеющиеся ограничения, индивидуальные инвестиционные счета становятся все более востребованными среди российских трейдеров. Рост популярности ИИС обусловлен его ощутимыми преимуществами:

- Нет минимального порога для инвестирования. Начинать можно с небольшого вклада.

- Доступны налоговые льготы от государства. Есть возможность вернуть уплаченный подоходный налог.

- Баланс можно пополнять постепенно. Это очень удобно, если нет возможности сразу завести крупную сумму.

- Допускается смена управляющей компании без закрытия счета. Если была найдена организация с более выгодными условиями, можно выполнить перевод ИИС под ее управление.

- Открыть индивидуальный инвестиционный счет может даже несовершеннолетний. Для этого потребуется только официальное согласие родителей. То есть подростки могут начинать получать опыт инвестирования еще до наступления совершеннолетия.

Помимо преимуществ у ИИС есть и недостатки, которые необходимо учитывать.

- Длительный срок инвестирования. Нельзя закрывать счет пока не пройдет три года с момента открытия.

- Наличие доступа только к российскому фондовому рынку. Не получится попробовать свои силы на западных площадках.

- Отсутствие гарантий. Если управляющая компания обанкротится, инвестор потеряет все свои деньги.

- Необходимость платить дополнительные комиссии за управление счетом. Управляющая компания не предоставляет свои услуги бесплатно.

- Нельзя снимать часть средств с ИИС. Вы можете получить доступ к своим накоплениям только через 3 года.

- Ограничение суммы инвестирования. Не более 1 млн. ₽ в год. Такое условие ограничивает потенциал заработка.

ИИС является хорошим способом освоить инвестиции для начинающих на российском рынке. Если грамотно пользоваться таким счетом, то можно получать стабильную прибыль, благодаря торговле ценными бумагами и выплаты налоговых вычетов.

Какой тип выгоднее

Получается, основной вопрос стоит следующим образом — можем ли мы получить доходность по типу Б больше, чем 52 000 руб в год?

Вспоминаем, что пополнения не более 1 млн в год.

Тогда мы получаем следующее уравнение:

Прибыль от купли продажи *13%>=52 000

Прибыль от купли продажи >= 52 000/13%

Прибыль от купли продажи >= 400 000 руб

А счет у нас 1 млн > = Прибыль по счету должна быть >= 400 000 / 1 000 000 >= 40%

Посмотрите среднюю статистику доходов индекса ММВБ за последние 10 лет https://www.moex.com/ru/index/totalreturn/MCFTR/profitability — 33,2%. Если же взять те точки, где вы могли купить на «хаях», то результаты будут значительно скромнее.

Этот индекс уже учитывает реинвестирование дивидендов. Т.е индекс надо обыгрывать, а это очень тяжело!

Именно поэтому льготы на счетах типа А привлекают намного больше людей.

Но уже ведутся разработки в правительстве по улучшению инвестиционной привлекательности ИИС типа Б.

Подробнее здесь: https://iz.ru/972175/tatiana-bochkareva/nagruzili-portfel-porog-dlia-iis-budet-povyshen.

Планируют сделать для ИИС типа Б (на доходы):

- Пополнение до 2 500 000 рублей. (Есть предложения до 5 000 000 рублей). Тогда показать прибыль в 400 000 действительно будет проще (всего 8% годовых при 5млн депо).

- Возможность досрочно изъять частично средства.

Возможности брокерского счета

На счет инвестор переводит деньги, с него же выводит их при необходимости. Полученные купоны по облигациям, деньги от их погашения в конце срока, дивиденды по акциям поступают туда же.

Как правило, брокер открывает для клиента сразу несколько счетов. Например, для торговли на фондовом рынке, внебиржевом и срочном. Отдельно для операций на Санкт-Петербургской бирже с иностранными акциями.

Преимущества:

- неограниченная сумма денег;

- доступ к торговле всеми существующими инвестиционными инструментами;

- вывод полученной прибыли в любое удобное время;

- нет ограничений по количеству совершаемых сделок;

- можно заводить любую валюту;

- можно открывать сколько угодно счетов.

Недостатки:

- отсутствует страхование денег, как на банковских вкладах до 1,4 млн рублей;

- в России нет системы страхования брокеров, как в США и Европе;

- не действуют налоговые льготы, как на ИИС.

Открыть брокерский счет можно за 5 минут онлайн. Почти все крупнейшие брокеры дают такую возможность. Из документов понадобятся только паспорт и ИНН.

Торговые операции на биржах инвесторы проводят через специальные платформы. Это может быть специальная торговая площадка, например, Quik, MetaTrader и др. Но эти программы больше подходят трейдерам для частых сделок на биржах. Обычные инвесторы охотнее используют приложения для смартфонов и компьютеров, которые разрабатывают брокеры. Они проще.

Обслуживание операций стоит денег. Если на счете 0 руб., то платить ничего не надо. Если вы совершаете хотя бы одну сделку, то берутся комиссии: брокерская, депозитарная. Некоторые посредники с инвестора взимают плату за ведение счета и депозитарий. Поэтому при выборе брокера проведите сравнение тарифов, чтобы не отдать всю свою прибыль на комиссии.

Возможности ИИС

Налоговые льготы могут быть двух типов:

- Тип “А” дает возможность ежегодно возвращать 13 % от вложенных денег, но не более 52 000 рублей и в пределах уплаченного за отчетный год подоходного налога.

- Тип “Б” освобождает инвесторов от уплаты налога на доходы, которые он может получить по операциям на фондовом рынке.

Преимущества:

- налоговые льготы, которые значительно повышают доходность инвестора от инвестиционной деятельности;

- хороший инструмент для долгосрочного накопления, потому что деньги нельзя снять раньше трехлетнего срока.

Недостатки:

- можно открыть только один инвестсчет;

- ограничение по сумме – не более 1 млн рублей в год;

- деньги не застрахованы государством, хотя разговоры в Центробанке на эту тему ведутся;

- нельзя снимать деньги в течение трех лет, в противном случае счет закрывается, и инвестор лишается налоговых льгот, в том числе уже полученных;

- ограничения в инвестиционных инструментах;

- можно заводить только рубли.

Хочу акцентировать ваше внимание, что главное преимущество инвестсчета – это налоговые льготы. Долгосрочный инвестор имеет реальную перспективу даже на низкодоходных инструментах (например, ОФЗ) заработать значительно больше, чем на банковских депозитах

ИИС можно открыть в разных банках (Сбербанк, ВТБ, Тинькофф Банк и др.), брокерских компаниях (Открытие, Финам, Атон и др.) и управляющих компаниях (Альфа-Капитал, Сбербанк Управление активами и др.). Так же, как и простой брокерский счет, ИИС открывается онлайн за пару минут. Для привлечения клиентов брокеры разрабатывают специальные тарифы по ИИС, которые могут отличаться от тарифов по брокерскому счету.

Поделитесь страничкой с друзьями в соцсетях

Стоит ли открывать ИИС

Ответ на этот вопрос не так прост, как кажется. Индивидуальный инвестиционный счёт — это своего рода мультиварка, и результат будет зависеть от качества продуктов, которые вы в неё поместите. Нужна ли вам мультиварка? Да, если вы умеете готовить. Нет, если в вашем холодильнике повесилась мышь. Да, если вы знаете простой рецепт рагу и готовы подождать три года до готовности. Нет, если ужин уже через час.

Вы можете купить мультиварку исключительно ради шикарного кэшбэка от государства, но без внятного плана рискуете получить головную боль вместо доходности.

Предположим, что вы имеете общее представление о кулинарии и более-менее понимаете, что хотите приготовить (у вас есть цель). И теперь раздумываете, нужна ли вам мультиварка (то есть изучаете инструменты). Вот что вам стоит знать об ИИС для принятия решения:

1. Для открытия счёта нужно быть налоговым резидентом РФ, то есть находиться на территории России не менее 183 дней в году. Если вы, например, отдыхаете на Мальдивах больше шести месяцев в году, ИИС не откроют. А вот гражданином быть необязательно.

2. ИИС открывается минимум на 3 года. Отсчёт срока начинается с даты заключения договора, а не с момента пополнения. Поэтому если решили открыть счет — не тяните, внести деньги можно будет потом. Чем позже вы их внесёте, тем короче будет срок «заморозки» в активах на фондовом рынке.

3. ИИС идеален для «длинных» денег. Если же деньги могут скоро понадобиться, то лучше используйте депозит. Государство предоставляет налоговые льготы именно потому, что вы вкладываетесь надолго. Заберёте средства раньше — должны будете вернуть полученные вычеты и заплатить штраф. Некоторые брокеры позволяют выводить купоны и дивиденды на банковский счёт без закрытия ИИС, но эту возможность лучше выяснить заранее.

5. Максимальная сумма ежегодного взноса — 1 000 000 ₽. Сумма пополнения, с которой вы можете получить налоговый вычет по счету типа А, — 400 000 ₽. Максимум для ежегодного вычета — 52 000 ₽ (или 156 000 за три года). Вносить на ИИС можно только рубли.

6. Чтобы получить максимальный вычет, вы должны зарабатывать не меньше 400 000 ₽ в год, или 33 333 ₽ в месяц (так вы заплатите 52 000 ₽ налогов и сможете забрать их обратно). Если ваш официальный доход ниже, то и возможный налоговый вычет уменьшится пропорционально.

7. Можно иметь только один ИИС и выбрать для него только один вид налоговой оптимизации — либо А, либо Б. Определяться сразу необязательно, можно сделать это к концу срока, взвесив все за и против. Но как только вы получите первый вычет, ИИС автоматически зафиксируется в типе А.

8. Если вы уже получаете налоговый вычет (например, за покупку жилья или проценты по ипотеке), то вычет по ИИС за эти же периоды оформить уже не сможете, только если у вас высокая зарплата: государство не вернёт больше денег, чем вы ему отдали.

10. Ваши средства не будут застрахованы, как на банковском вкладе, но это не так страшно, как кажется. Можно выбирать консервативные инструменты на фондовом рынке, например ОФЗ. Если государство откажется платить по своим долгам, что маловероятно, то и Агентство по страхованию вкладов вряд ли сможет исполнить свои обязательства, так что риски сопоставимы.

11. Доходность ИИС сильно зависит от того, какие активы вы приобретаете, в какие сроки и с какой периодичностью. Часто можно услышать о «дополнительной годовой доходности в 13% за счёт налоговых вычетов», но это актуально только для первого года использования ИИС. Если не инвестировать деньги, а просто хранить их на счёте и не пополнять, то среднегодовая доходность ко второму году составит 6,5% годовых, а к третьему — 4,3%. При инвестировании среднегодовая доходность тоже снижается, но остаётся приличной. Вооружитесь экселем и всё просчитайте, исходя из ваших личных сроков, целей и планов.

12. Вы можете вложиться в самые разные активы и ценные бумаги: приобрести акции, облигации и золото, ETF, ПИФы и бПИФы, структурные продукты и активы иностранных компаний, евробонды и валюту. Доступ к большинству инструментов вы получите через брокера на Московской бирже, к акциям некоторых иностранных компаний — только на Санкт-Петербургской. За доверительным управлением или специфическими ПИФами придётся обращаться в управляющую компанию. Ваши возможности ограничены инструментами, доступными на российском фондовом рынке, но их начинка может быть интернациональной. Так, можно купить ETF на акции иностранных компаний.

13. Наиболее популярное среди новичков на фондовом рынке наполнение ИИС — облигации федерального займа (ОФЗ). Они привлекают инвесторов предсказуемостью, низким риском, государственными гарантиями и, конечно, приятной скидкой — отсутствием налогообложения купонов, выплачиваемых дважды в год.

Порядок списания задолженности по кредитам

В процессе признания финансовой несостоятельности физ.лица невозможно избежать всех финансовых обязательств. Суд может списать часть долгов по кредитам. К долгам, подлежащих списанию, относятся:

- задолженности перед кредитными организациями (списывается основной долг, а также пени и штрафы);

- задолженности по долговым распискам;

- коммунальные услуги;

- государственные сборы и налоги.

Какие долги не списываются? Списание задолженности не допускается в случае:

- Алиментных платежей;

- Нанесения вреда жизни или здоровью;

- Наличия задолженности по заработной плате (касается индивидуальных предпринимателей);

- Сокрытия имущества.

Новости

16.04.2018

Итоги: счетов все больше, лучшие брокеры

По данным Мосбиржи и НАУФОР (Национальная ассоциация участников фондового рынка) по итогам прошедшего года можно говорить о значительном росте популярности ИИС среди россиян. Объем средств на этих счетах увеличился в двукратном размере и превысил 45 млрд руб.

Самые востребованные брокеры

(на 1 января 2018)- Сбербанк (109,6 тыс. открытых ИИС),- «Финам» (45,3 тыс.),- «ФК Открытие» (41,2 тыс.),- «БКС» (39,1 тыс.),- ВТБ (18,5 тыс.),- «Альфа-Капитал» (10,3 тыс.),- «Атон» (9,7 тыс.)Наиболее популярны у владельцев счетов инвестиции в в акции российских компаний и ОФЗ. В реже инвестируют в ПИФы, ETF, корпоративные облигации, иностранные акции.

Доходность на практике

По усредненным данным минимальная доходность по счетам составляет более 11% годовых, в основном за счет вложений в ОФЗ.

16.12.2017

Средства на счетах будут застрахованы

Недавно ЦБ выступил с предложением создать систему страхования средств на индивидуальных инвестиционных счетах, аналогичную системе страхования банковских вкладов.Предполагается, что гарантии будут распространяться на средства клиентов в пределах тех же 1,4 млн руб. Формироваться гарантийный фонд будет за счет взносов брокеров и управляющих компаний.Очевидно, что когда эта идея будет воплощена, востребованность ИИС у российских граждан и нерезидентов резко возрастет.По прогнозам экспертов такая система страхования может заработать уже в 2018 году.

26.06.2017

Изменения в законе: теперь 1 млн

Совет Федерации одобрил, а президент Путин подписал измененный закон «О рынке ценных бумаг»

Согласно нововведениям инвестор сможет вносить на свой индивидуальный инвестиционный счет не 400 тыс., а 1 млн рублей в год.Эксперты и профессиональные участники рынка оценивают такое изменение как однозначно положительное, однако обращают внимание, что одновременно не был повышен размер полагающего владельцу счета налогового вычета — он остался на уровне 52 тыс. руб

в год.Это означает, что правительство, готовя новые правила, ставило целью привлечь граждан к открытию ИИС 2-го типа. Теперь для владельцев счетов типа «Б», которые более активно и порой рискованно работают с финансовыми инструментами, покупают и продают активы в расчете на извлечение из сделок прибыли, открываются более широкие возможности благодаря тому, что на счете будет больше средств. Изменения в законе не коснулись обсуждавшейся возможности страхования средств на счете ИИС. В этом отношении клиенты, имеющие такие счета, пока не приравнены к банковским вкладчикам.

В начало

Беру все оптом

Можно не выбирать отдельные ценные бумаги (акции и облигации). А взять все скопом. В составе ETF или биржевого ПИФ.

Например, индекс акций Московской биржи. В него входят 42 крупнейшие российские компании. Или фонд на государственные (ОЗФ) или еврооблигации.

Плюсы:

- Широкая диверсификация или страховка от ошибки. Покупая один пай — мы инвестируем сразу в несколько десятков ценных бумаг. Одна компания может обанкротиться. Сразу весь рынок — нет.

- Низкая цена входа. Минимальная стоимость несколько тысяч рублей.

- Нет требования к опыту и знаниям. Действуем по принципу «купил и забыл».

- Статистика доходности на стороне индексных фондов. В среднем они приносят больше прибыли, чем самостоятельный выбор отдельных бумаг.

Минусы:

- владение паями стоит денег — в среднем это около 1% от стоимости купленных бумаг;

- диверсификация не спасает от общего падения фондового рынка. В период медвежьего тренда, снижается практически все. Просто «за компанию». Помните фразу из фильма «Все побежали и я побежал». Здесь аналогично.

А что выбрать? ETF на акции или облигации?

ETF на облигации

Считается, что фонды облигаций менее подвержены изменению стоимости. По сравнению с акционными ETF.

Но все же вероятность падения рыночной цены есть. Учитывая, что в состав ETF входят бумаги с разным периодом до погашения (и длинные и короткие), мы рискуем в момент окончания действия ИИС и изъятия средств, попасть в убыток. За счет снижения рыночной стоимости.

Но в отличии от отдельной покупки бумаг — это всегда временное явления. Периодически состав фонда облигаций изменяется. Старые изымаются из обращения, появляются новые. Но на исправление ситуации может уйти от нескольких месяцев до лет.

ETF на акции

Здесь мы тоже имеем вероятность изменения цены в меньшую сторону. Любой мало-мальский кризис или преобладание медвежьих настроений на рынке, способны уронить котировки в пол.

И здесь не спасет ни диверсификация. Ни какие бумаги у вас куплены.

По статистике, большую часть времени (примерно две трети), индексы растут. Но на фондовом рынке периодически случаются значимые падения. На восстановление может уходить от нескольких месяцев до лет.

Вопрос только в том, готовы ли ждать? Год, два, пять лет. Может десять?

Минусы: падение рынка в целом.

Плюсы: на долгосрочном периоде, вероятность положительного исхода повышается (но не гарантируется).

Какая максимальная и минимальная сумма пополнения ИИС

Ограничений на минимальную сумму как таковых нет. Можно вносить хоть тысячу, хоть один рубль. Другое дело, что на малые деньги практически ничего не купишь. Да и вычет 13% с пары внесенных тысяч будет совсем смешной.

Главное в другом — тарифы и условия обслуживания брокеров. Многие вводят минимальную сумму для обслуживания счета. Обычно порядка несколько десятков тысяч рублей (от 30-50 тысяч).

В год можно пополнить ИИС на сумму до 1 миллиона рублей. Итого за время функционирования ИИС — максимально возможный взнос — 3 миллиона рублей.

Пополнять на большую сумму чем на 400 тысяч нецелесообразно (если вы выбрали ИИС первого типа).