Большой обзор карты рассрочки «халва» от совкомбанка

Содержание:

- Получение займа на карточку Халва

- Условия начисления кэшбека

- График изменений курса 1 Американского доллара к Турецкой лире

- Как пользоваться приложением и личным кабинетом

- Бесплатный телефон горячей линии БайкалИнвестБанка

- Топ 10 банков России

- Можно ли использовать за границей?

- Тариф

- Какие документы нужны для оформления карты Халва?

- 1С:Обновление программ.

- Новые офисы банков в Владивостоке

- Запомнить

- Как пользоваться картой халва за границей

- Курс доллара США в ближайших городах

- Как активировать карту и выбрать режим использования

- Что из себя представляет «традиционная» кредитная карта

- Условия и тарифы карты “Халва” от Совкомбанка

- Пример расчета рассрочки по карте Халва

- Ответы на популярные вопросы

- Казань — Курсы обмена валют на вчера 04.12.2020

- Как работает карта Халва

- Заключение

Получение займа на карточку Халва

После одобрения заявки и прохождения процедуры привязки банковской карты к аккаунту компания переводит заемные средства на указанный счет.

Важно знать, что зачисление заемных средств на карточку успешно происходит только при условии, что держателем карты является заемщик по договору краткосрочного кредитования

Срок зачисления заемных средств на карточку Халва

Нередко клиенты МФО сталкиваются с ситуацией, когда при принятии положительного решения по обращению деньги на карточку не поступают. Обычно в этой ситуации клиенты спешат обвинить в неисполнении обязательств МФО. Однако зачисление денежных средств с задержкой чаще всего происходит по другим причинам:

- Многое зависит от условий осуществления межбанковских переводов. Официально период зачисления средств на карточку клиента составляет от 10 минут до 3 суток (в некоторых банках до 5 суток).

- Большое значение имеет то, к какой платежной системе привязана банковская карта. Дольше всего деньги перечисляются в системе Маэстро. Официально срок зачисления средств на пластиковую карточку в системе составляет от 12 до 36 часов. Иногда процесс может потребовать больше времени.

- Задержка до 3 суток считается нормальной при переводе денежных средств из одного банка в другой на счет клиента.

Кроме того, банк при необходимости имеет право задержать денежные средства на период до трех суток при нехватке своих финансов для совершения операций. Нередко задержка перевода происходит из-за сильной загруженности платежной системы.

Что делать, если деньги на карточку так и не поступили?

Подождав положенные трое суток, заемщик должен приступить к активным действиям. Денежные средства могут не поступить на карточку по разным причинам:

- Заемные средства не будут зачислены на карточку, если при заполнении анкеты заявитель ошибочно указал реквизиты карты либо указал данные счета, держателем которого является другой человек.

- В ряде случаев операции по карте блокирует служба безопасности банка по причине подозрительной активности вокруг карты. В этом случае необходимо объясняться с представителем службы безопасности банка.

- Карта может быть арестована службой судебных приставов, если у держателя карты есть долги по кредитам, оплате коммунальных услуг и так далее. В этом случае заемные средства, поступившие на карточку, автоматически будут списаны в счет погашения задолженности. Не располагая функцией смс-оповещения, владелец карты может не знать об этом.

- Возможна и ошибка сотрудников кредитной компании.

В сложившейся ситуации в первую очередь необходимо обратиться в банк за распечаткой операций по данной карте. Исходя из имеющихся данных, рекомендуется обратиться к сотрудникам банка и микрофинансовой компании за разъяснениями.

Распечатка при общении с сотрудником МФО послужит доказательством отсутствия поступления заемных средств на карточку клиента.

Условия начисления кэшбека

Существуют два обязательных условия, при выполнении которых баллы начисляются:

- В течение каждого отчетного периода равного месяцу, нужно выполнить пять или более расходных операций, включая покупки и оплату услуг. Не учитываются снятия наличных через банкоматы и переводы на банковские карты (Р2Р). Учитывается расходование как своих средств, так и кредитных, предоставляемых банком в размере лимита.

- Общая сумма расходов за отчетный период должна составлять не менее 10 тысяч рублей.

При нарушении этих двух требований или одного из них баллы не начисляются.

Перед крупной покупкой на всякий случай проверьте в мобильном приложении, какие деньги тратит карта – ваши или кредитные. Кэшбэк начисляется только на покупки, оплаченные своими деньгами.

За что начисляется кэшбек

- Баллы будут начислены за покупки, сделанные своими средствами, как у партнеров программы, так и вне партнерской сети, но в разном размере.

- Кроме этих повседневных процентов, держатель карты «Халва» получает так называемый приветственный бонус – дополнительные 3 месяца рассрочки на первую покупку в сети партнеров в первые 10 дней после оформления карты. Условие – оплата смартфоном.

- По акции «Приведи друга» 500 рублей начисляется клиенту оформившему карту по чьей-то рекомендации. Человек, рекомендовавший новых клиентов, получает за первого и второго рекомендованного по 500 баллов, за третьего и последующих – по 1000 баллов. Для этого после получения карты новый клиент должен купить в магазинах-партнерах товаров на сумму не менее 1000 рублей. Оплатить покупки можно как своими, так и кредитными деньгами. Вознаграждение поступит через 20 дней.

- Акция «Любимая покупка» даст 35% от стоимости одного выбранного товара.

- В день рождения клиент получает бонусный подарок от Совкомбанка.

График изменений курса 1 Американского доллара к Турецкой лире

Как пользоваться приложением и личным кабинетом

Персональный кабинет Халвы на сайте продукта дает возможность:

- узнать баланс карты;

- просмотреть транзакции;

- уточнить график платежей, минимальную сумму обязательств.

В аккаунте также могут осуществляться и финансовые транзакции.

Для бесплатного дистанционного управления счетом пользователь должен выполнять несколько условий:

- совершать вход в приложение или персональный кабинет не менее трех раз в течение месяца;

- не отключать всплывающие уведомления в мобильной версии аккаунта.

В противном случае будет начислена комиссия в размере 99 рублей в месяц. Ограничение не распространяется на клиентов старше 50 лет.

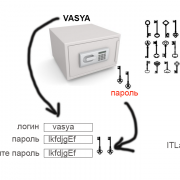

Доступный функционал

Клиент получает доступ в аккаунт по номеру телефона. Дополнительная регистрация не потребуется. Новые владельцы карты рассрочки смогут авторизоваться в учетной записи через несколько дней после оформления продукта. На главной странице сайта есть ссылка для авторизации. Для входа в кабинет дополнительный пароль не предусмотрен.

Мобильное приложение можно найти в магазине Google и Apple. Авторизация потребуется при первом запуске программного обеспечения. Клиенту необходимо ввести номер телефона, к которому привязана карта. На мобильный телефон поступит код подтверждения в текстовом сообщении.

Как узнать размер платежа

В персональном кабинете клиент имеет возможность контролировать расходы и узнавать сроки следующего платежа по рассрочке. Сумму можно найти в графике платежей в личном кабинете на портале и в мобильном приложении.

Задолженность по каждой покупке делится на несколько равных частей. Но Совкомбанк также предлагает услугу «Минимальный платеж». Для удобства пользователей функция подключена по умолчанию. Также клиент может настроить автопогашение. Опция позволит списывать 1/18 часть долга.

Проверить доступность настройки в приложении можно следующим образом:

- выбрать карту «Халва»;

- нажать кнопку «Еще»;

- кликнуть на «Подключенные опции».

Информацию о плановой задолженности кредитор ежемесячно отправляет в текстовом сообщении.

Блокировка и разблокировка

Совкомбанк оставляет за собой право блокировать карту в случае выявления нарушений. Клиент получит смс-уведомление об ограничении доступа. Основанием для блокировки может стать:

- отсутствие операций на карт-счете;

- введение неправильного пин-кода;

- возникновение задолженности в крупных размерах;

- возникают подозрения относительно проведения держателем пластика сомнительных операций.

Для разрешения ситуации можно позвонить по телефону горячей линии, войти в персональный кабинет или обратиться в представительство банка. Если блокировка связана с просрочкой, клиенту необходимо погасить обязательства. Сделать это можно дистанционно ― на странице продукта или в мобильном приложении.

Бесплатный телефон горячей линии БайкалИнвестБанка

Топ 10 банков России

Можно ли использовать за границей?

Тариф

Рассмотрим основные условия тарифа по использованию карты рассрочки от Совкомбанка «Халва»:

- Бесплатная выдача и последующее обслуживание.

- «Халва» – карта MasterCard с чипом и технологией бесконтактной оплаты PayPass. Может быть именной или неименной.

- Максимальный лимит средств – до 350 тыс. руб. Он в каждом конкретном случае устанавливается банком после оценки заемщика (со слов менеджера с июня 2017 года одобряют лимит в размере трёх месячных зарплат физического лица).

- Удобный интернет-банкинг и мобильные приложения для Android и iOS.

- Бесплатное смс-информирование.

- Пополнение без комиссии в терминалах. Стоит отметить, что при пополнении счета в кассе взимается комиссия в размере 100 руб.

- Возможность досрочного погашения долга.

- Снятие собственных средств в банкоматах финансового учреждения (подразумевается использования карты как дебетовой).

- Кэшбэк в размере до 3% при оплате собственными средствами. Сумма кэшбэка за 30 дней не превышает 5000 руб.

- Начисление процентов на остаток собственных средств – от 6,5% до 7,5%.

Подробно тариф рассмотрен в отдельной статье – Условия карты Халва.

Факты, о которых необходимо помнить каждому заемщику:

- Перевыдача по инициативе банка (окончание срока действия) – бесплатная, по вине клиента (потеря, порча, кража) – 450 руб.

- Что касается просрочки, она, естественно, облагается процентной ставкой. В случае несвоевременной оплаты будет идти расчет на 19% годовых. Кроме того начисляется единоразовый штраф в размере 590 руб.

- Получение наличных за счёт средств установленного лимита кредитования не предусмотрена. Возможно получение наличными только собственных денежных средств.

- Безналичная оплата товаров (работ, услуг) в торгово-сервисных предприятиях, включенных в Партнерскую сеть возможна только на территории РФ и Республики Беларусь.

Ниже – выдержка из официального документа о тарифе банковской карты «Халва» Совкомбанка на сайте финансового учреждения (изображения кликабельны). В договоре так-же будет прописана данная информация.Дополнительная информация по обслуживания счета и наличным операциям:

Требования к земщику

Давайте разберемся, для кого доступен этот удобный финансовый инструмент.

Требования к заемщику простые:

- Наличие документа, удостоверяющего личность – паспорта гражданина РФ. Если у вас нет гражданства Российской Федерации, банковский продукт оформить невозможно.

- Постоянная регистрация в регионе, где присутствует «Совкомбанк». Или же проживание в радиусе 70 км.

- Возраст в пределах 20-75 лет. Таким образом, банковскую карту рассрочки без процентов Халва одобрят даже пенсионеру!

- Серьезные критерий – отсутствие серьезных задолженностей по кредитам. Чем лучше кредитная история, тем больше вероятность одобрения.

- По информации c официального сайта, желательно предоставить стационарный номер телефона (домашний или рабочий) и подтвердить официальное трудоустройство (стаж работы – не менее четырех месяцев).

Как показывает практика, информацию об официальном трудоустройстве при подаче заявки никак не требуют подтверждать! Не нужны копии трудовой книжки, справки по форме 2НДФЛ и документы на недвижимость! Необходим только паспорт с пропиской и желателен стационарный номер телефона с места работы.

Карта рассрочки Халва

- Бесплатная выдача и обслуживание

- Рассрочка на срок до 12 месяцев

- Лимит до 350000 руб.

- Подробные условия

Отправить заявку

отзывы о карте «Халва»

Лимит доступных средств

Максимальный доступный лимит – до 350 тысяч рублей. Но, в среднем он составляет три оклада заемщика, с которым заключается договор, и в каждом конкретном случае устанавливается в банке при подписании договора в офисе.

Менеджеры ориентируются на пожелания соискателя. Сумма может быть скорректирована, когда банк оценит возможности заёмщика. При рассмотрении учитывается кредитная история физического лица, наличие у него депозитов и количество текущих займов.

Простой пример:

Ежемесячный заработок гражданина составляет 40 тыс. рублей. Но, так как информацию о доходах менеджер получает в устной форме, можно немного преувеличить доход, допустим до 45 тыс.. Таким образом, клиенту с большой долей вероятности одобрят в Совкомбанке карту, на которой будет 135 тысяч. Но увлекаться не стоит, адекватно оценивайте возможную кредитную нагрузку.

Сам кредитный лимит – возобновляемая величина. Это значит, что сумма автоматически становится вновь доступной после погашения долга.

Какие документы нужны для оформления карты Халва?

Чтобы оформить карту Халва, потребуется только паспорт гражданина России. Если банк сочтет при рассмотрении заявки, что нужны другие бумаги, сотрудник может запросить дополнительные документы:

- на имущество,

- второй документ, подтверждающий личность,

- справки о доходах.

Наименьшей перечень предоставляемых документов для карты Халва, а также более быстрое рассмотрение заявки предлагают клиентам банка, имеющим хорошую кредитную историю.

Как активировать карту Халва Совкомбанка?

В отличие от других подобных предложений банков активация карты Халва не требуется. После ее получения сотрудник банка сам вносит все необходимые сведения в свою программу, поэтому клиенты могут сразу же начать пользоваться банковским продуктом.

Активация карты Халва – любая операция в банкомате, где требуется ввести ПИН-код. Пластиковая карточка выдается в запечатанном конверте, в котором есть вся необходимая информация для проведения операций. Через терминалы вы можете:

- пополнить счет,

- проверить баланс,

- получить дополнительную информацию об обслуживании карты рассрочки.

Как происходит погашение по карте Халва?

Погасить задолженность по карте Халва можно разными способами:

- через устройства самообслуживания (терминалы),

- офисы Совкомбанка,

- отделения Почты,

- карточкой любого банка.

Если у вас подключен интернет-банкинг, то погасить задолженность можно с использованием перевода с карты на карту. После этого через колл-центр или в личном кабинете Совкомбанка нужно выбрать, за какое приобретение был сделан окончательный платеж. Если есть вопросы, как погасить долг по карте Халва, вы можете их задать менеджеру колл-центра или на официальном сайте.

Особенности и преимущества пользования картой «Халва»

Карта «Халва» Совкомбанка предоставляет ее держателю уникальные и выгодные условия приобретения товаров в рассрочку. Не следует путать этот момент с кредитом. За период рассрочки клиент не оплачивает процентов за пользование средствами. Взимаются они только при снятии наличных. Расплатиться картой можно только в магазинах, являющихся партнерами проекта Совкомбанка. Список магазинов, в которых можно произвести покупки, указаны на сайте банка.

После совершенных покупок их общая сумма за расчетный период суммируется, а рассрочка по «Халве» предоставляется на срок до 12 месяцев. Средства на карту вносятся ежемесячно через терминалы банка по номеру карты или договора, посредством банковских переводов или через платежные системы. О необходимости внести платеж клиент извещается посредством смс-сообщения с указанием минимальной суммы платежа. После ключевой даты оплаты клиенту дополнительно предоставляется 5 дней, в которые не будут применяться штрафные санкции.

Как и любой банковский продукт, «Халва» имеет свои плюсы и минусы. При правильном пользовании карточкой, клиент сможет в полном объеме воспользоваться всеми ее преимуществами. Следует понимать, что карта рассрочки предназначена для совершения крупных покупок, бытовой техники, материалов для ремонта. В такой ситуации она гораздо выгоднее потребительских кредитов и кредитных карт, так как не предусматривает процентов за ее использование. Эта особенность отмечается в многочисленных отзывах держателей карты. Еще одним преимуществом данного банковского продукта является возобновляемость кредитной линии, что позволяет продолжать использовать внесенные на карту средства.

Дополнительно среди преимуществ «Халвы» отмечается удобный личный кабинет, позволяющий просматривать текущую статистику покупок по карте и совершенных платежей. Он представлен дополнительно мобильным приложением, позволяющим отслеживать все транзакции по карте и получать информацию об остатке задолженности и размере минимального платежа оперативно на своем мобильном устройстве.

Среди недостатком данного карточного продукта отмечается лишь тот момент, что использовать ее можно исключительно в магазинах, работающих в рамках партнерского договора с Совкомбанком и принимающих карту к оплате. Расплатиться ею в иных магазинах невозможно. Но число магазинов-партнеров обновляется и увеличивается.

1С:Обновление программ.

Новые офисы банков в Владивостоке

Запомнить

- Максимальный кредит трудно получить. Первоначально вы получите карту с лимитом 10 коп. и будете использовать её как дебетовую, пока банк не увеличит сумму.

- Бесплатное снятие собственных денег с карты Халвы доступно, если переключить в личном кабинете опцию использования денег с заемных на собственные. Иначе комиссия 2,9% + 290 руб. с рассрочкой на 3 мес.

- Следите за графиком платежей в личном кабинете. Штраф за просрочку 590 руб.

- Заходите 3 раза в мес. в приложение или личный кабинет карты, чтобы не платить 99 руб. за СМС-информирование.

- Оплачивайте товары с помощью телефона для начисления кэшбэка 6%.

- Перед покупками проверяйте, является ли магазин партнером Халвы — воспользуйтесь поиском магазинов.

См. также:

Заказывать Халву или нет — личное дело каждого, но прежде чем взвалить на себя дополнительную кредитную нагрузку, взвесьте плюсы и минусы предложения.

Как пользоваться картой халва за границей

Курс доллара США в ближайших городах

Как активировать карту и выбрать режим использования

Активация происходит при первой покупке в магазине или на сайте партнерской сети банка — полный перечень партнеров на сайте Халвы.

Карта используется в двух режимах:

- Как карта рассрочки — для оплаты покупок за счет заемных средств по программам рассрочки только в сети магазинов-партнеров банка.

- Как доходная карта — внесите на карту собственные средства и получайте доход, а также совершайте покупки без ограничений сетью партнеров.

Для выбора режима в личном кабинете или мобильном приложении зайдите во вкладку “настройки” и выберите “заемные средства” либо “только свои деньги”: Как правильно войти в личный кабинет, читайте в нашей статье.

Меню в мобильном приложении при выборе режима использования карты

В режиме “заемные средства” доступны:

- Бесплатная рассрочка, когда покупки совершаются в первую очередь за счет заемных средств.

- Снятие наличных и рассрочка 2 месяца (комиссия 290 руб. + 2,9 % от суммы снятия).

- Если лимит рассрочки заканчивается, банк спишет по карте имеющиеся собственные средства.

- Выбор вида рассрочки — об бесплатной до опциональной.

Полную инструкцию о смене режимов карты читайте на сайте Халвы.

В режиме “только свои деньги” доступны:

- Покупки в любых магазинах и получение кэшбэка.

- Снятие собственных средств бесплатно в банкоматах любых банков.

- Начисление дохода на остаток собственных средств — подробнее с вариантами начисления процентов ознакомьтесь в нашей статье.

- Получение кэшбэка — подробнее о вариантах кэшбэка читайте в нашей статье.

В этом видео ознакомьтесь с инструкцией смены режимов использования карты:

https://youtube.com/watch?v=Z3OiAKRjgls

Что из себя представляет «традиционная» кредитная карта

Большинство клиентов банковских организаций хорошо знакомы с тем, как пользоваться и платить магнитным пластиком. Обыкновенная кредитка выдается с определенным денежных лимитом на счету. Заранее обговаривается грейс-период. Данное время банковская организация не снимает процент за потраченные деньги. Стандартный беспроцентный период времени составляет 50 дней. Лишь некоторые организации предлагают воспользоваться более длительным льготным периодом: 100, 120 дней. Человек совершает покупки в магазинах, оплачивает интернет-транзакции, снимает наличные, соглашаясь с условиями моментального снятия процентного платежа. Условия различны, пользователи подбирают наиболее подходящие предложения для персонального использования. Ежемесячно владельцы банковского пластика пополняют счет суммой обязательного платежа. Истечение льготного периода означает начало начисления процентов за использованную сумму денежных средств.

Условия и тарифы карты “Халва” от Совкомбанка

Для того чтобы получать выгоду, нужно знать правила пользования картой “Халва” Совкомбанк.

Неоспоримым плюсом можно считать большой льготный период, достигающий 12 месяцев. Здесь стоит оговориться, что данный срок зависит от магазинов-партнёров, так как именно они устанавливают период рассрочки платежа. Чаще всего льготный период составляет от 3 до 6 месяцев. При необходимости этот срок можно увеличить за счёт использования программы “Защита платежа”.

Настоящая опция подходит тем клиентам, которые часто пользуются “Халвой” и совершают крупные покупки. Суть программы заключается в уменьшении ежемесячного платежа за счёт повышения рассрочки до 20 месяцев. Всё зависит от лимитов карты и её активного использования.

Обслуживание по настоящей услуге бесплатное до тех пор, пока клиент Совкомбанка не начинает пользоваться заёмными денежными средствами в партнёрской сети. Комиссия составляет 2,9% (но не выше 299 р.) и оплачивается до полного погашения обязательств перед банком.

Так как карта рассрочки подразумевает наличие двух счетов: кредитного и дебетового, то клиенту нужно настроить через личный кабинет приоритет использования денежных средств, указав нужный счёт списания. Сделать это можно через аккаунт на портале Совкомбанка или используя мобильное приложение (Андроид, iOS).

Пример расчета рассрочки по карте Халва

Представим, что Сергей в июле совершил покупки картой Халва в магазинах-партнерах на сумму 54 тысячи.

| Покупка | Сумма | Срок рассрочки | Ежемесячный платеж |

| Смартфон | 32 тысячи | 4 мес. | 8 тысяч |

| Фаст фуд | 1 тысяча | 1 мес. | 1 тысяча |

| Ботинки | 6 тысяч | 3 мес. | 2 тысячи |

| Авиабилеты | 25 тысяч | 5 мес. | 5 тысяч |

| Итого | 54 тысячи |

Посмотрите в таблице, каким будет график платежей с августа.

| Товар/месяц | Смартфон | Фастфуд | Ботинки | Авиабилеты |

| 1 месяц | 8 тысяч | 1 тысяча | 2 тысячи | 5 тысяч |

| 2 месяц | 8 тысяч | — | 2 тысячи | 5 тысяч |

| 3 месяц | 8 тысяч | — | 2 тысячи | 5 тысяч |

| 4 месяц | 8 тысяч | — | — | 5 тысяч |

| 5 месяц | — | — | — | 5 тысяч |

Если Сергей ежемесячно будет вносить платежи без просрочек, то к декабрю выплатит 54 тысячи — сколько потратил в июле.

Ответы на популярные вопросы

Казань — Курсы обмена валют на вчера 04.12.2020

Как работает карта Халва

Традиционная кредитная карта предназначена для размещения заемных в банке денег, за использование которых банк получает вознаграждение. Подобная система, действующая десятилетия понятна, логична и выгодна для кредитной организации. Карта Халва Совкомбанка разрушает стереотипы и предлагает совершенно иную технологию использования.

Принцип работы карта Халва

Если кратко, то суть нового принципа работы заключается в том, что финансовую нагрузку, связанную с обслуживанием и использованием кредитки, изначально берут на себя заинтересованные лица:

- банк-эмитент;

- торгово-сервисные организации, заключившие с банком партнерское соглашение.

Именно поэтому держатель карты получает возможность сделать покупку в пределах суммы лимита, при этом:

- не выплачивая проценты за использование заемных средств;

- погашая задолженности постепенно равными частями в установленной рассрочкой срок.

Пример работы Халва от Совкомбанка

Процедура использования Халвы выглядит следующим образом:

- Держатель карты:

- приобретает необходимый товар в магазине, участвующем в партнерской программе;

- производит безналичную оплату на кассе картой.

- Стоимость покупки списывается с карточного счета.

- Сумма, равная стоимости приобретения, делится на одинаковые части на весь период, в течение которого предложена рассрочка.

- Ежемесячно в определенный срок с карты ее обладателем списывается платеж в счет погашения покупки.

Владелец карты может оплатить заемными в банке средствами несколько покупок. Тогда все платежи будут объединены в одну сумму, но сроки списания платежей будут разными, если покупки были совершены не в один день.

Разберем для наглядности реальную ситуацию. Допустим, клиент Совкомбанка в октябре в сезон скидок посетил торговый центр и порадовал себя:

- Приобрел в магазинах-партнерах:

- брендовые сапоги за 10000 рублей;

- навороченный ноутбук за 50000 рублей.

- Закупил продукты на неделю, заплатив 3000 рублей.

На все покупки действовала рассрочка на три месяца. Поэтому в течение трех месяцев (ноябрь, декабрь, январь) в один и тот же день с карты Халва будет списываться сумма, равная 21000 рублей. Расчет производится таким образом: (10000+50000+2000)/3.

В феврале задолженностей уже не будет. При том что покупатель оплатит ровно столько, сколько стоили эти вещи в магазине, без переплаты. Потому что ни в момент оплаты, ни после погашения проценты не взимаются.

Заключение

К моменту своего появления «Халва» была очень перспективным продуктом. При всех своих недостатках и ограничениях она предлагала удобный способ оплаты покупок и погашения долга, который мог заинтересовать многих людей. Однако, она подходила скорее как запасной вариант при неотложных тратах или как средство для совершения специализированных покупок.

К 2018 году Халва очень сильно изменилась и стала еще более удобной. Теперь для ее оформления нужен только паспорт, а получить ее можно не только в офисе Совкомбанка, но и с доставкой на руки. У карты появился дебетовый счет — на ней теперь можно хранить свои деньги, чтобы оплачивать покупки вне партнерской сети и снимать их в банкомате. Сеть партнеров постоянно расширяется, в ней появляются новые предложения и акции. Это значит, что Халва пришла к своему успеху, и ее вполне можно оформить как основную или дополнительную карточку.

Экспертное мнение

Выбирая между кредитной картой и картой рассрочки, нужно, в первую очередь, понимать, кто платит процент за пользование кредитом. По существу, рассрочка – это тот же кредит, который выдается под проценты. Но если по кредитной карте эти проценты платите вы, то по карте рассрочки – партнер вашего банка, а вы оплачиваете только стоимость покупки.

При всей легкости получения карты рассрочки нужно понимать, что условия пользования ей значительно жестче, чем у кредитки. Сроки рассрочки могут быть гораздо меньше, чем беспроцентные периоды. Пользование картой рассрочки ограничено партнерскими программами банка. Снятие наличных и переводы на другие карты у них всегда платные. В случае просрочки владелец карты будет оштрафован, а процентная ставка на сумму просрочки будет значительно выше, чем у кредитной карты на схожих условиях.

Использование карты рассрочки требует особого внимания. В отличие от кредитки, эта карта работает только с партнерами вашего банка. Несмотря на то, что на сайте банк указывает большое число магазинов, где она действует, их фактическое количество может не соответствовать указанному. Оно зависит от вашего региона и других условий. К примеру, два соседних магазина одной торговой сети могут входить и не входить в партнерскую программу банка. Случается так, что торговая сеть является партнером банка, а конкретный магазин, работающий по франшизе — нет.

Если вы расплатились в месте вне партнерской программы, то банк может взять комиссию с суммы покупки. Комиссия добавляется к ближайшему платежу по карте. Из этого следует, что вам всегда нужно знать, является ли место, где вы будете расплачиваться картой рассрочки, партнером вашего банка.

Обратите внимание и на то, что период рассрочки назначает не банк, а магазин, в котором вы расплатились. Каждый из них устанавливает свою длительность рассрочки

Чтобы не запутаться, не пропустить нужный платеж и не попасть на штраф, желательно заранее скачать мобильное приложение банка, которое позволит вам не пропустить очередную выплату.

В итоге скажу: если вы выбираете между кредитной картой и картой рассрочки, то внимательно ознакомитесь с условиями и соотнесите их со своими потребностями.

Александр Кожемякин

РБК, Коммерсантъ, Известия