Потребительские кредиты с низкой процентной ставкой в москве

Содержание:

- Кредитные карты на современном рынке

- Что необходимо делать, чтобы получить выбранную кредитную карту

- Помощник

- Новые офисы банков в Чите

- Часто возникающие вопросы пользователей кредитки с 50 дневным грейс периодом

- Как узнать кредитный лимит

- Если не успеть оплатить в 50-дневный срок, какие последствия могут возникнуть

- При оформлении карты Signature – сколько составит кредитный лимит

- Можно ли оформить кредитку с отсрочкой оплаты процентов не гражданину Российской Федерации

- Что такое обязательный платёж

- В каких случаях грейс период может действовать меньше 50 дней

- Какими картами Сбербанка можно пользоваться 50 дней бесплатно

- Кредит наличными

- Наименование

- Какой банк выбрать для получения банковской карты?

- Рядовой пользователь кредитки и банк должны говорить на одном языке

- Что такое кредитка и как отличить от дебетовой карты

- Особенности частично-досрочного погашения

- Что такое АОПП?

- Где посылка?

- Характеристика кредитных карт от Сбербанка России

- О бонусных программах

- Формы кредита

- Условия получения кредита

- Что такое рефинансирование кредита?

- Расчет кредита

- Получить кредитную карту в банках России

Кредитные карты на современном рынке

Кредитка – распространенная разновидность кредитов, которая пользуется спросом у потребителей. Под понятием кредитных карт подразумевают эмитированные банком пластиковые карточки, на которые уже зачислена сумма взятого клиентом кредита. Этот банковский продукт удобен, он — прекрасная альтернатива привычных кредитов, выдаваемых наличными. Пользоваться кредитками можно и на территории России, и за ее пределами. Кредитный пластик позволяет делать покупки и платить по счетам, главное – не превышать кредитный лимит, который равняется размеру кредита. Максимальная сумма кредита высчитывается в индивидуальном порядке, она зависит от кредитной истории получателя и уровня его дохода.

Кредитку используют в качестве замены наличных денег, это современно, удобно и выгодно как в пределах страны, так и во время путешествий за границу. Использование кредитных карт за пределами государства-эмитента возможно лишь при условии на них отличительного знака VISA.

По информации аналитиков, в обиходе имеется около 100 млн. пластиковых карточек, не менее 50-ти процентов из них – кредитные. Такие карты позволяют рассчитываться за покупки, снять с них наличные можно в ближайшем банкомате.

Что необходимо делать, чтобы получить выбранную кредитную карту

Кредитные организации постоянно улучшают условия по картам, предлагая все большее вознаграждение, больше преимуществ и привилегий, но в то же время становятся более избирательными в отношении клиентов. Количество отказов в отношении самых выгодных кредитных карт с лучшими условиями растет.

Что можно сделать, чтобы увеличить свои шансы? Ниже несколько рекомендаций.

Улучшайте свою репутацию (кредитоспособность)

Кредитоспособность — это не только уровень ваших финансовых возможностей, но и ответственное поведение.

Кредитные организации оценивают вашу кредитоспособность в большей степени на основе вашей кредитной истории.

Существенно улучшить кредитную историю — это задача даже не месяцев, а лет.

Не ждите, сразу начинайте улучшать вашу кредитоспособность.

Несколько шагов для этого вы можете сделать немедленно.

- Вносите платежи по карте вовремя. Это необходимо не только для того, чтобы избежать штрафных санкций. История своевременных платежей представляет вас более ответственным в глазах кредитной организации.

- Используйте не весь кредитный лимит по карте. Сохраняйте баланс между кредитным лимитом по карте и использованной суммой кредита. Оптимальным является использование кредитных средств на уровне 30-40 % от суммы кредитного лимита. Тем самым вы показываете банку, что знаете, как управлять расходами и избежать возможности перерасхода средств и неисполнения обязательств.

Подготовьтесь к процедуре подачи заявки

Подаете ли вы заявку онлайн, посредством электронной почты или же в отделении банка, будьте готовы к тому, что у вас запросят определенную информацию.

Кроме Ф. И. О., даты рождения, адреса проживания и регистрации, у вас могут запросить следующие данные:

- размер постоянного дохода;

- сведения о работе и образовании;

- сведения о текущей кредитной нагрузке.

После получения заявки кредитная организация проводит проверку вашей кредитоспособности, в том числе может сделать запрос в бюро кредитных историй.

Следует учесть, что частые проверки кредитной истории со стороны банков (частые обращения в бюро кредитных историй) могут негативно влиять на ваш кредитный рейтинг. Поэтому следует внимательно относиться к выбору кредитной карты, на которую вы хотите подать заявку, чтобы уменьшить количество запросов вашей кредитной истории.

Используйте все преимущества новой кредитной карты

Используйте на практике все преимущества вашей новой кредитной карты, будь то программы вознаграждения, возможность рефинансирования или беспроцентный период.

В этом случае владение кредитной картой станет действительно полезным для достижения ваших финансовых целей.

Содержание информации выше не является рекламным материалом, не подлежало согласованию либо одобрению никакими кредитными организациями, в том числе нашими партнерами.

Помощник

- Памятка владельца

- Интересное

Банковские кредитные карты в Московском — это удобный и выгодный финансовый инструмент. От обычных кредитов они отличаются наличием беспроцентного периода, благодаря которому при грамотном подходе можно вообще уйти от процентов. На портале Выберу.ру представлен ТОП банков, позволяющих выбрать и оформить кредитку на выгодных условиях. В настоящий момент, на декабрь 2020 – 2021 год, в базе 83 финансовых организаций, общее количество предложений достигает 385.

Чтобы решить, где именно и какую вы хотите взять и открыть кредитную карту в Московском, следует предварительно изучить предложения в разных банках и сравнить информацию. Сайт Выберу.ру поможет вам в этом.

Что такое льготный период?

Льготным или грейс-периодом называется определенный срок, в течение которого держатель кредитной карты может вернуть на счет потраченные средства без переплаты. У разных банков эти условия могут существенно отличаться. Чтобы узнать продолжительность льготного периода у той или иной кредитной карты, ознакомьтесь с этим условием в карточке с описанием платежного инструмента на финансовом портале Выберу.ру.

Как оформить кредитную карту?

Заказать выпуск кредитной карты вы можете в отделении банка или онлайн. В первом случае необходимо прийти в офис выбранного финансового учреждения в своем городе и обратиться к сотруднику. Чтобы оформить заявку онлайн, перейдите во вкладку с описанием продукта на портале Выберу.ру и нажмите «Подать заявку». Потребуется заполнить форму анкеты и дождаться ответа банка. Когда кредитная карта будет готова, вы получите уведомление в СМС или в письме на электронную почту.

Могу ли я подать заявку на карту сразу во все банки?

Да, можете. Для этого потребуется заполнить заявку в каждом отдельном банке. Это увеличит ваши шансы на получение кредитной карты. Если же вы получите несколько положительных ответов, вы всегда можете выбрать менее приоритетные варианты и заказать кредитную карту, которая подходит вам больше всего.

Как я узнаю, одобрили мне заявку на карту или нет?

При заполнении заявки вы указываете свой мобильный телефон и электронный адрес. Как правило, банки сообщают результат рассмотрения заявки в телефонном звонке. Сотрудник банка свяжется с вами, чтобы сообщить о принятом решении и ответить на интересующие вас вопросы. Если вы по каким-то причинам не смогли ответить на звонок, банк отправит СМС-сообщение или письмо на электронную почту.

Минусы кредитной карты Выгода и плюсы кредитных карт Как пользоваться кредитной картой Расчет платежа по кредитной карте

Заказать кредитную карту онлайн Дают ли кредитные карты пенсионерам Где оформить кредитную карту

Как выбрать кредитную карту? Карта с Cash Back Льготный период кредитования

Новые офисы банков в Чите

Адрес: г. Чита, ул. Новобульварная, д. 55

Адрес: г. Чита, ул. Красной Звезды, д. 8

Часто возникающие вопросы пользователей кредитки с 50 дневным грейс периодом

Как узнать кредитный лимит

Есть 4 способа с помощью которых вы можете узнать размер своего кредитного лимита:

Отправив СМС на номер 900. Чтобы узнать размер лимита, необходимо указать в тексте сообщения «Баланс 4321», где 4321 это последние четыре цифры номера вашей карты. В ответ поступит сообщение с размером лимита.

С помощью мобильного приложения «Сбербанк Онлайн». В приложении виден лимит в режиме реального времени.

- В личном кабинете «Сбербанк Онлайн» на сайте банка. В личном кабинете можно ознакомиться не только с кредитным лимитом, но и узнать дату окончания льготного периода, дату и сумму платежа.

- Запросив баланс в банкомате. Вставьте карту в банкомат и следуйте инструкциям на экране.

Если не успеть оплатить в 50-дневный срок, какие последствия могут возникнуть

Если по истечении льготного периода клиент не может оплатить всю сумму задолженности, он обязан внести минимальный платёж.

Сумма и дата минимального платежа приходят клиенту заблаговременно на номер телефона привязанный к карте.

В случае если клиент не внёс сумму минимального платежа, банком будут начисляться пени и штрафы согласно тарифам по карте, проценты за пользование суммой и за клиентом будет числиться просроченная задолженность в Бюро Кредитных Историй.

При оформлении карты Signature – сколько составит кредитный лимит

При оформлении кредитки Аэрофлот Signature кредитный лимит устанавливается банком после рассмотрения заявки.

Сумма может быть известна заранее, в случае если банк предварительно одобрил клиенту карту на основании его операций по счету.

Можно ли оформить кредитку с отсрочкой оплаты процентов не гражданину Российской Федерации

Подать заявку на кредитную карту может только гражданин РФ возрастом от 21 года до 65 лет, обязательно наличие регистрации.

Возможно в случае наличия предварительно одобренной суммы в личном кабинете. В остальных случаях наличие справки обязательно.

Чтобы избежать отказа, банка лучше заранее подготовится и запросить у работодателя справку 2НДФЛ.

Что такое обязательный платёж

Обязательный платёж — это минимальная сумма, которую клиент должен внести на кредитную карту по окончании льготного периода.

На оставшуюся сумму задолженности банк будет начислять проценты до момента полного погашения. Какой процент у вашей кредитки указано в кредитном договоре.

В этом случае к клиенту не будут применены пени и штрафы, и за ним сохранится положительная кредитная история.

В каких случаях грейс период может действовать меньше 50 дней

У каждого банка свои правила льготного периода. Сбербанк использует фиксированные даты.

Клиент получив пластик не всегда начинает пользоваться ей в тот же день.

К примеру, клиент получил карту 7 марта, эта дата его отчётный день. В этом случае льготный период закончится 27 апреля.

Если клиент воспользовался средствами с кредитки только 25 марта первый раз — то до окончания грейс периода останется 33 дня.

Какими картами Сбербанка можно пользоваться 50 дней бесплатно

Все кредитки Сбербанка имеют грейс период 50 дней в течение которого проценты на потраченную сумму не начисляются.

В этой статье мы показали как пользоваться бесплатно кредиткой Сбербанка, как классической так и с бонусной системой

Самое важное следить за сроками льготного периода. Приятных покупок!

Кредит наличными

Потребительский кредит, или кредит наличными, несмотря на название, совсем необязательно получать купюрами в офисе банка — большинство банков перечисляют такие кредиты на дебетовые карты.

Вот какие предложения по кредитам наличными есть в банках изтоп-10 по активам.

|

Банк |

Минимальная и максимальная ставка (% годовых) |

Кредитный лимит |

Срок |

|

12,9% — 19,9% |

30 тысяч ₽ — 3 миллиона ₽ |

От 3 месяцев до 5 лет |

|

|

7,9%* — 18,2% |

50 тысяч ₽ — 3 миллиона ₽ |

От 6 месяцев до 5 лет |

|

|

7,2%* — 17,5% |

50 тысяч ₽ — 5 миллионов ₽ |

От 13 месяцев до 7 лет |

|

|

7,7%* — 23,4% |

100 тысяч ₽ — 5 миллионов ₽ |

От 1 года до 5 лет |

|

|

9,4%* — 18,4% |

30 тысяч ₽ — 5 миллионов ₽ |

От 6 месяцев до 5 лет |

|

|

8,5% в первый год, далее: 9,9%* — 17,9% |

50 тысяч ₽ — 3 миллиона ₽ |

От 2 до 5 лет |

|

|

10,9%* — 24% |

50 тысяч ₽ — 3 миллиона ₽ |

От 6 месяцев до 15 лет |

|

|

11,9%* — 15,9% |

60 тысяч ₽ — 1 миллион ₽ |

От 2 до 5 лет |

|

|

7,9%* — 22,9% |

50 тысяч ₽ — 3 миллиона ₽ |

От 13 месяцев до 5 лет |

|

|

8,99%* — 17,99% |

90 тысяч ₽ — 2 миллиона ₽ |

От 13 месяцев до 5 лет |

*Низкая ставка, если оформить страхование жизни и здоровья заёмщика.

Переплата по кредиту наличными в среднем составляет около 15% годовых. Из крупнейших российских банков самую низкую ставку предлагает Газпромбанк — 7,2%, но с учётом оформления страховки (а значит, итоговая переплата получится больше). В целом ставки для каждого заёмщика индивидуальны и зависят от его кредитной истории, платёжеспособности и других параметров.

Кредитный лимит — это сумма, которую банк готов выдать заёмщику. Для кредитов наличными лимит начинается с десятков тысяч рублей и доходит до миллионов. Меньше всего нижняя граница лимита — у Сбербанка и Россельхозбанка, они выдают кредиты от 30 тысяч ₽. Если нужна большая сумма, можно обратиться в Газпромбанк, Альфа-Банк и Россельхозбанк — их максимальный лимит составляет 5 миллионов ₽. Но нужно понимать, что большие суммы банки выдают только платёжеспособным заёмщикам с хорошей кредитной историей, а ещё охотнее — своим клиентам с зарплатными проектами.

Срок, на который банки выдают потребительские кредиты, составляет в среднем от полугода до пяти лет. На самый маленький срок — 3 месяца — можно оформить кредит в Сбербанке, на максимальный — до 15 лет — в МКБ. Срок кредита также зависит от доверия банка заёмщику: зарплатным клиентам банки готовы выдавать кредит на более долгие периоды.

Наименование

Какой банк выбрать для получения банковской карты?

Прежде чем отправляться за кредиткой в тот или иной банк, нужно изучить условия в каждом кредитном учреждении, чтобы выбрать оптимальный безналичный кредит с самыми низкими процентами. Есть карты с разным уровнем обслуживания, и делятся они на несколько категорий – стандартные, «золотые», «платиновые». У каждой из этих карт – свои особенности и характеристики.

Еще до выдачи кредита банк проверяет платежеспособность клиента. Делается это по следующей схеме: вначале пользователь получает небольшой займ и если сможет вовремя его погасить, то сумма следующего кредита будет уже значительно выше, а льготный период – продолжительнее.

Оплата покупок за границей осуществляется в валюте той страны, на территории которой находится пользователь – банк автоматически выполняет конвертацию средств. Кредитная карта позволяет такие услуги:

- покупка билетов;

- оплата покупок в магазинах;

- оплата счетов в учреждениях общественного питания;

- оплата туристических услуг;

- оплата услуг в спорткомплексах и клубах.

Владельцы кредитных карточек имеют беспрепятственный круглосуточный доступ ко счетам.

Рядовой пользователь кредитки и банк должны говорить на одном языке

Итак, вы твердо решили оформить себе кредитку. Первое действие грамотного человека – это изучение всей имеющейся информации на официальных сайтах банков. И вот тут может ожидать первый сюрприз. Эмитенты, кредитные линии и лимиты, кредитная история, расчетный и платежный периоды. И венцом этих малопонятных терминов становится грейс-период. Что это означает? Давайте разбираться по порядку.

Банк пользуется всеми этими понятиями для разговора с обычными держателями карт. Значит, мы должны выучить и понять их язык, чтобы не оказаться “счастливым” обладателем многотысячного долга с запятнанной репутацией.

Банк-эмитент

Эмитент в переводе с латинского означает “выпускающий”. Так называют банки, которые выпускают в обращение платежные средства. Например, кредитные карты. При этом он несет обязательства перед держателем карточки по ее обслуживанию и по предоставлению определенной суммы денег в пределах лимита.

Кредитная линия

При оформлении кредитки вы подписываете с банком договор, в котором оговариваются условия предоставления вам денежных средств. Таким образом он открывает для вас кредитную линию.

Они бывают разных видов и для разных получателей. Но по кредиткам чаще открывают так называемую возобновляемую линию. Что это значит? Вы погашаете кредит по частям или целиком. Лимит по линии постоянно пополняется. Происходит это многократно, в течение всего срока действия договора.

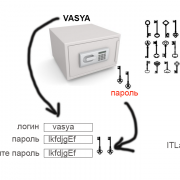

Кредитный лимит

Банк открывает кредитную линию в пределах определенной суммы (лимита). Это максимум, на который может рассчитывать клиент при оплате карточкой.

Устанавливается предельная сумма в зависимости от его платежеспособности и политики банка. Решение о размере лимита принимается индивидуально. Учитываются заработная плата, трудовой стаж, чистая кредитная история и многое другое.

Ни один клиент не может выйти за границы кредитного лимита

Поэтому очень важно следить за его остатком, чтобы планировать покупки только в пределах доступных денежных средств

Кредитная история

Если вы хотя бы один раз получали кредит, то у вас уже есть кредитная история. Хорошая она или плохая зависит от того, как добросовестно вы выполняли свои обязательства по погашению заемных средств перед банком. Если вы не уверены, что с вашей кредитной историей все в порядке, проверьте ее.

Все истории хранятся в бюро кредитных историй (список на сайте ЦБ РФ). Мы имеем право с ней (или с ними) ознакомиться. Но, я думаю, это тема отдельной статьи.

Минимальный платеж

Минимальный платеж – это та обязательная сумма, которую вы должны в течение платежного периода вносить в погашение кредитного лимита. Зависит он от тарифов и условий, которые прописывают в договоре при открытии карты.

Например:

- карточка “100 дней без %” от Альфа-Банка – ежемесячный минимальный платеж составляет 5 % от суммы долга, но не менее 320 руб.;

- карта Тинькофф Платинум – от 6 до 8 %;

- Visa Classic и MasterCard Standard от Сбербанка – 5 %.

Расчетный, платежный и грейс периоды: в чем разница?

Расчетный период – это временной отрезок, в течение которого вы можете распоряжаться деньгами банка по своему усмотрению в пределах установленного лимита.

Платежный период – это время погашения кредита. Причем вы можете погасить только часть задолженности или всю сумму долга

Обратите внимание, что платеж должен быть не меньше минимального

Грейс-период или льготный период – это временной отрезок, включающий расчетный и платежный периоды. Если по окончании 50 дней вы полностью погасили кредит, то он обойдется вам совершенно бесплатно.

Наглядно все периоды представлены на диаграмме.

По ней видно, что расчетный период составляет 30 дней. Платежный – 20 дней. Грейс-период – 50 дней.

Что такое кредитка и как отличить от дебетовой карты

На банковском языке кредитная карта – это электронное средство платежа для совершения операций за счет средств банка в пределах лимита, установленного в договоре.

Какие еще мы знаем платежные средства? Я уже писала о дебетовых картах. Именно они получили на сегодняшний день наибольшее распространение. Некоторые люди имеют их по несколько штук. Нам переводят на карту зарплату, мы расплачиваемся ими в магазинах и кафе. Кто-то даже копит на них деньги.

Ее главной отличительной особенностью является то, что на дебетовой карточке хранятся наши личные денежные средства, которые мы можем расходовать по своему усмотрению. Нет денег на счете, нет и расходов по карте. Но есть исключения даже из этого правила – это карты с овердрафтом.

Из книги вы узнаете, как устроен мир прибыльного инвестирования

Скачать книгу

Дебетовая карта с овердрафтом – это карта с личными деньгами, но с возможностью в случае крайней нужды заглянуть в кошелек банка и взять оттуда до зарплаты или любого другого поступления. Не путайте с кредиткой. Овердрафт дает право на получение в долг небольшой суммы на короткий срок и погашается одним платежом.

Кредитная карта – это платежное средство, которое может стать отличным заменителем потребительского кредита. Но об этом мы поговорим в отдельном разделе.

Особенности частично-досрочного погашения

Ежемесячный платеж состоит из части основного долга и начисленных за пользование кредита процентов. Используя ипотечный калькулятор, вы сможете увидеть на графике онлайн, как соотносятся эти суммы в каждый месяц. Совершая оплату, вы вносите одновременно обе части платежа, поскольку невозможно вначале полностью погасить весь долг банку, а затем – проценты по нему.

Совет! Наиболее выгодно погашать ипотеку в первой половине срока кредитования, поскольку при аннуитетных платежах основная часть процентов выплачивается в первую очередь.

При частичном погашении вы можете выбрать дату оплаты:

- В соответствии с графиком платежей. В таком случае списание произойдет в дату, указанную в договоре с банком, а остаток задолженности перейдет на следующий месяц.

- Без привязки к дате платежа. Списание может произойти в любой указанный вами день. При этом часть средств будет направлена на погашение процентов, а остальная сумма – на покрытие основного долга.

После того, как заемщик внес часть оплаты, он имеет возможность выбрать, сокращать ли ему срок кредитования или же уменьшить величину ежемесячного платежа.

Что такое АОПП?

Где посылка?

Характеристика кредитных карт от Сбербанка России

Характеристики кредитных карт Сбербанка

Классическая кредитная карта Visa или MasterCard

Кредитные карты Visa и MasterCard от Сбербанка

Эта кредитка является самой популярной среди клиентов Сбербанка. Ее основные характеристики:

- Максимальный лимит – 300 тысяч рублей.

- Льготный период – 50 дней (распространяется только на безналичные операции).

- Процентная ставка 27,9% годовых.

- За первый год пользования картой плата не взимается. Со второго года она составляет – 750 рублей.

- Комиссия за снятие наличных в банкомате – 3%, но не менее 390 рублей.

Держатели кредитных карт подключаются к бонусной программе «Спасибо». За безналичные расчету клиенту начисляются баллы, которые он может потом использовать для оплаты покупок в магазинах-партнерах.

Для получения кредитки достаточно предоставить только гражданский паспорт. Воспользоваться данным предложением Сбербанка могут клиенты, которые соответствуют следующим критериям:

- возраст от 21 до 65 лет;

- отсутствие испорченной кредитной истории;

- трудовой стаж на последнем месте работы – 6 месяцев, а общий – от года.

Премиальные карты Visa Signature и MasterCard World Black Edition

Премиальные карты Сбербанка

Это предложение для ВИП-клиентов банка с высоким доходом. Максимальный лимит по карте составляет 600 тысяч рублей. Выпускается она бесплатно. Но уже с первого взимается плата за обслуживание счета в размере 4900 рублей. Льготный период – 50 дней. Процентная ставка составляет 25,9% годовых. См. также: кредитные карты с лимитом до 2 млн рублей.

Премиальные карты от Сбербанка – это большие скидки от компаний-партнеров:

- бесплатный роуминг с МТС и Билайн;

- скидки до 12% при бронировании отелей

- 20% на трансферы в аэропорт;

- До 35% скидки на аренду автомобилей;

- Бесплатная упаковка багажа.

Кобрендовые карты «Аэрофлот»

На выбор клиента карта может быть классической или золотой. В первом случае начисляется 500 приветственных милей, а во втором – 1000 милей. Заемщику открывается отдельный бонусный счет. За каждые потраченные 60 рублей с золотой карты клиент получает 1,5 балла, по классической – 1 балл. Накопленные бонусы клиент может обменять на билеты в компании «Аэрофлот», повысить класс обслуживания, оплачивать товары и услуги в компаниях-партнерах.

По картам «Аэрофлот» процентная ставка составляет 27,9% годовых. Максимальный кредитные лимит – 300 тысяч рублей. Льготный период – 50 дней.

Кредитные карты мгновенного выпуска

Кредитные карты мгновенного выпуска

Клиенты, у которых нет времени ждать выпуска именной карты, могут получить кредитку мгновенного выпуска. Оформить ее можно в день подачи заявки. Для этого необходимо:

- Обратиться в отделение Сбербанка и предоставить свой гражданский паспорт.

- Заполнить анкету, в которой подробно указать персональные данные, сведения о работодателе, свои доходы, расходы и кредитную историю.

- Банк проверяет информацию и принимает решение по заявке.

- Если ответ положительный, то после подписания договора, клиент получает кредитку.

Кредитные карты для «своих» клиентов

Сбербанк своим постоянным клиентам (вкладчики, заемщики с положительной кредитной историей, владельцы зарплатных карт) делает персональное предложение по кредитованию. В рамках данной программы можно получить кредитную карту на льготных условиях:

- кредитный лимит до 600 тысяч рублей;

- отсутствие комиссии за обслуживание счета;

- процентная ставка от 23,9% годовых.

О наличие персонального предложения клиент может узнать из смс-рассылки, в Сбербанке Онлайн или лично обратившись в отделение Сбербанка.

Преимущества и недостатки кредитных карт Сбербанка

Преимущества и недостатки кредиток Сбербанка

Оформить кредитную карту можно практически в каждом банке. У клиента есть большой выбор, поэтому спешить с принятием решения не стоит.

Нужно обратить внимание на преимущества кредиток от Сбербанка:

- высокий кредитный лимит;

- не требуется документальное подтверждение доходов;

- бонусная программа «Спасибо»;

- бесплатное смс-информирование;

- отлично развитая сеть отделений и банкоматов;

- льготные условия кредитования для постоянных клиентов.

Также необходимо учитывать и недостатки этого продукта. Во-первых, льготный период распространяется только на безналичные операции. Во-вторых, не предусмотрен выпуск дополнительных карт. В-третьих, даже за снятие собственных средств со счета взимается высокая комиссия.

О бонусных программах

Для привлечения заемщиков многие банки разрабатывают карты с дополнительным функционалом, который будет интересен и выгоден держателю

Обязательно обращайте внимание на его наличие при выборе продукта:

- кэшбэк. От возврат части потраченного безналично с карты обратно на ее счет. Обычно банки дают 1% кэшбэка на все. Но некоторые дают до 5-10% бонуса за покупки в льготных категориях, которые выбирает клиент, или банк периодически сам указывает на эти категории, регулярно меняя их;

- бонусные мили. За безналичные покупки клиент получает мили. Они накапливаются от бонусном счету, после ими можно расплатиться за услуги авиакомпании (любой или одной конкретной);

- льготный период, возможность бесплатно пользоваться кредитной линией определенный срок. Сейчас практически все карты обладают льготой в 50-60 дней, но некоторые банки увеличивают ее до 100-120 дней и даже выше.

Некоторые банки разрабатывают собственные программы лояльности, подробную информацию о них размещают на своих официальных сайтах. Например, за покупки клиент получает баллы, которые заемщик может обменять на конкретные товары и услуги.

Сравнивайте кредитные карты, выпускаемые банками Москвы, изучайте требования к заемщикам, подавайте заявки на выбранный продукт. Сейчас процесс выдачи кредиток значительно упрощен.

Формы кредита

| Признаки | Формы |

| Зависит от ссуженной стоимости: |

|

| От цели и участников: |

|

| От назначения: |

|

| От способа выдачи: |

|

| От сферы распространения: |

|

Кредит может быть целевым или нецелевым. Нецелевой кредит представляет собой ссуду, которую заемщик тратит по своему усмотрению, не согласовывая это с банком. Целевые кредиты различаются на несколько видов, в зависимости от цели, ради которой их берут:

- ипотечный кредит;

- автокредит;

- земельный кредит;

- потребительский кредит;

- образовательный кредит;

- брокерский кредит;

- другие.

Также можно разделить кредиты на несколько типов в зависимости от того, каким образом средства поступают заемщику:

- кредит наличными;

- на карту;

- кредитная линия.

Условия получения кредита

Условия, на который заемщик может получить кредит, сильно различаются в зависимости от банка, финансового состояния самого заемщика и целей, для которых оформляется кредит.

Банки предлагают разнообразные условия кредитования, в том числе кредит пенсионерам, на срочные цели, другой вариант – кредит, процентная ставка которого становится более или менее выгодной в зависимости от количества предоставленных документов.

При оформлении кредита в любом банке потребуется заполнить анкету заемщика и связаться с сотрудником банка. Для этого существует онлайн заявка на кредит, кроме того, некоторые банки позволяют оформлять кредит полностью онлайн, однако при оформлении займа на крупную сумму скорее всего потребуется посетить отделение банка.

Далее сотрудник банка исходя из данный заемщика определит условия кредита, такие как процентная ставка и кредитный лимит. Кредит будет тем более выгодным, чем эффективнее заемщик сможет доказать, что он будет в состоянии вернуть долг. А это значит, что банк будет проверять платежеспособность клиента, в том числе в долгосрочной перспективе. Для этого банк запрашивает у заемщика определенные документы. К примеру, Сбербанк может запросить:

- справку 2-НДФЛ;

- копию трудовой книжки;

- пенсионное удостоверение и справку от организации, которая выплачивает пенсию;

- справку о доходах по форме банка.

Кредит без справок – это также доступный вариант, который предлагают многие банки, в числе которых ВТБ, Росбанк, Московский Кредитный банк.

После оформления кредита заемщик должен постепенно возвращать долг в соответствии с графиком платежей. Необходимо максимально точно оплачивать кредит, поскольку в случае просрочки и серьезной неуплаты кредитная история заемщика ухудшится, что повлияет на все его дальнейшие попытки оформить кредит в любом банке. Кредит с плохой кредитной историей возможен, однако скорее всего он будет далеко не таким выгодным, как кредит для заемщика, который никогда не пропускал платежи.

Что такое рефинансирование кредита?

Рефинансирование кредита может стать прекрасным способом погасить долг. В этом случае решение заключается в оформлении нового кредита, который позволяет погасить старый кредит.

Рефинансировать можно один кредит другого банка:

- потребительского;

- ипотеки;

- автокредита;

- кредита наличными.

Условия данного рефинансирования: кредит на сумму от 50 000 до 500 000 рублей на срок от 1 до 5 лет с процентной ставкой в 19,9%.

Расчет кредита

И еще один полезный инструмент, который представлен многими банками онлайн – это калькулятор, при помощи которого можно рассчитать кредит без помощи сотрудника банка. Таким образом, можно ввести свои данные на сайте банка, и уточнить, насколько выгодным будет тот или иной кредит, в зависимости от возможностей и запросов каждого отдельного заемщика.

Кредитный калькулятор bankiros

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Получить кредитную карту в банках России

Вам не хватает средств на покупки? Все время занимаете деньги у своих друзей или коллег? Спасти вашу ситуацию может кредитная карта, оформленная в одном из банков страны. В 2020 году оформляют кредитные карты под такие условия:

- срок действия — от года до трех лет;

- выгодный льготный период — до 55 дней;

- оформление без поручителей, а также без справок о доходах;

- процентная ставка от 6 % годовых.

Также клиентам выдаются кредитные карты по паспорту с моментальным решением, имеющие бонусные программы и скидки в различных магазинах. Такая банковская карта может быть выпущена отдельно или же прикреплена к вашему зарплатному счету в банке.

Как оформить кредитную карту?

Оформить кредитную карту онлайн можно за несколько минут. Для этого достаточно:

- Изучить программы кредитования для физических лиц. Используя кредитный калькулятор, рассчитать расходы на погашение кредита.

- Заполнить анкету на кредитную карту онлайн и направить ее банку.

- Подождать, пока онлайн заявка на кредитную карту будет обработана банком.

Если кредитная карта онлайн для вас будет одобрена, вам нужно будет просто посетить офис банка и подать документы на карточку, включая паспорт и код. Платежное средство может быть выдано вам уже в день обращения.

В каких банках лучшие условия по кредитным картам?

Многие банки России могут предоставить своим клиентам выгодные условия оформления пластиковых карт. В настоящее время большой выбор кредитных программ для своих клиентов разработали СберБанк, Банк ВТБ, Газпромбанк, Альфа-Банк, Россельхозбанк. Желающим взять карточку со сниженными процентами стоит обратиться в Почта Банк или же Бинбанк.

Плюсы и минусы кредитных карт

Перед тем, как заказать кредитную карту, следует изучить все плюсы и минусы такого предложения. К преимуществам карт можно отнести:

- простое оформление;

- возможность использовать кредит на любые нужды;

- возможность получения карточки с 18 лет;

- обилие бонусных программ;

- простое использование карт для оплаты товаров и услуг.

Что же касается минусов, с которыми могут столкнуться желающие получить кредитную карту, то к ним нужно отнести высокие проценты по таким кредитным программам, малую сумму кредита, а также наличие процентов за снятие средств в банкоматах. Если нужна крупная сумма на продолжительный период стоит отдать предпочтение кредитам для физических лиц, а не кредитной карте.

Способы оформления заявки на кредитную карту

В наши дни заявка на кредитную карту может быть подана клиентом различными способами. Быстрее всего получить карту можно в отделении банка, расположенном рядом с вашим офисом или домом. В банк следует сразу обращаться людям, имеющим хорошую кредитную историю, они смогут оформить карточку таким способом за несколько минут. Всем остальным подойдет заявка, поданная онлайн. Она позволяет подать документы разу в несколько банков, чтобы впоследствии взять кредитную карту там, где она будет наиболее выгодна. Получитьсамо платежное средство, заказанное таким способом, можно в банке. Некоторые организации, к примеру, Тинькофф, высылают такие карты по почте.

Дополнительная информация по кредитам в России

|

|