Что такое банковский счет и какова его связь с банковской картой?

Содержание:

- Способы узнать свой номер лицевого счёта в Сбербанке

- Как узнать номер карты Сбербанка по номеру телефона

- В документах, прилагаемых к карте

- Как узнать расчетный счет по горячей линии?

- В отделении банка

- Как узнать номер счета в банкомате?

- Информация через Онлайн сервис

- Информация в документах, появившихся после оплаты картой

- Другие способы

- В каких случаях можно передавать данные о счете?

- Правила безопасности

- Счёт карты: что это такое и для чего он нужен?

- Как узнать полные данные своей карточки

- Чем отличается номер карточного счета от номера карты

- Как изменить карту для перечисления выплат

- Счета для простых граждан

- Что делать если не пришла квитанция на оплату налога

- Карта МИР и законодательство

- Узнать номер банковского счета

- Что такое лицевой счет?

- Виды карточных счетов

- Как по номеру и счету карты узнать банк

- Комментарии (0)

- В чём отличие лицевого и расчётного счёта

Способы узнать свой номер лицевого счёта в Сбербанке

Всего существует три способа, чтобы установить лицевой счет в банковском учреждении. Отдельно о каждом из них, смотрите информацию ниже.

1. Способ: Узнать номер на лицевой стороне банковской карты.

Открывая банковский счет с оформлением пластиковой карты, на первом развороте карточки указывается номер лицевого счета. Он прописывается под сроком годности карты и состоит из 16-20 цифр и начинается со знака №.

2. Способ: Узнать из оформленного договора.

Грамотный подход к сохранению и защите личной финансовой информации, приведет к спокойной жизни. Будьте осторожны и бдительны при ведении финансовых операций и переговоров!

Как узнать номер карты Сбербанка по номеру телефона

Банковская карта есть практически у каждого человека, и ее реквизиты указывают в самых разных случаях. Но что делать, если самой карточки нет под рукой, а информация понадобилась срочно? Ниже поговорим о том, как узнать номер карты Сбербанка по номеру телефона или через интернет.

Определение номера пластиковой карты

Любой клиент, у которого подключен «Мобильный банк», может послать СМС на номер 900, связаться с оператором банка для автоматического ответа, а также для совершения разных платежных операций.

Для получения информации по счетам, привязанным к вашему мобильному, достаточно отправить сообщение на 900. С кодом «справка», «инфо», или «info».

Безопасность операций

Номер банковской карточки – это конфиденциальная информация. Не ждите, что с помощью отправки обычного СМС вы получите её целиком.

Ни на сайте интернет-банкинга, ни в мобильном приложении эта номер банковской карточки не отображен полностью, лишь последние четыре цифры.

Для того чтобы номер карты Сбербанка через телефон не стал доступен мошенникам, придерживайтесь следующих правил:

- Не оставляйте мобильный без присмотра;

- Устанавливайте надежный пароль для блокировки экрана;

- Не называйте посторонним лицам цифры на лицевой стороне и CVC код;

- Не используйте чужие телефоны для подключения услуг.

Если вы потеряли телефон или пластиковую карту, то незамедлительно обратитесь к мобильному оператору и заблокируйте симку. Также, свяжитесь с консультантом Сбербанка и заблокируйте привязанные счета.

Преимущества технологий

Для получения информации о вашем счете необходимо запомнить простые команды, которые в любой момент помогут связаться с оператором.

Если у вас нет возможности связаться с близкими людьми, которые продиктуют цифры на лицевом обороте карточки, то помогут в этом только сотрудники банковской организации.

В этом случае понадобится лишь мобильный для связи, так как узнать свой номер карты можно по телефонам:

Главное!

Полученный по СМС счет будет неполным, однако последние четыре цифры помогут совершить платежи при использовании правильно отправленной команды. Для этого достаточно знать короткие команды для отправки.

Воспользовавшись сервисом «Сбербанк Онлайн», также можно получить основную информацию. Для этого необходимо создать личный кабинет на официальном сайте, ввести пароль + логин и войти на основную страницу.

В разделе «Карты» можно найти все данные, которые касаются ваших счетов и получить необходимую комбинацию.

Короткие запросы по СМС или USSD имеют ряд преимуществ:

- Информация, которую вы запрашиваете, поступает мгновенно;

- Легкие запоминающиеся команды;

- Для доступа необходим лишь мобильный телефон.

Указанный способ удобен, если отсутствует интернет или нет возможности получить пароль для входа в личный кабинет.

Быстрые USSD и СМС запросы

- Баланс *900*01# или БАЛАНСХХХХ. Если счетов несколько, то перед вводом решетки в первом случае или вместо ХХХХ во втором, нужно ввести четыре последние цифры нужной карточки.

- Пополнение личного мобильного *900*250#. Такой запрос позволяет пополнить баланс телефона, привязанного к карточке.

- Пополнение другого телефона *900*927ХХХХХХХ*100# или ТЕЛ 9ХХХХХХХХХ 200. Номер формируется в 10-тизначном формате с указанием суммы платежа.

- Перевод средств по данным клиентской карты *900*11*ХХХХ*YYYY*1500#.

Здесь 11 – это код команды, далее 4 последние цифры собственного номера карты, затем 4 последних цифры номера получателя, в конце сумма перевода.

- Запрос данных по проведенным операциям *900*02*ХХХХ# или ИСТОРИЯ;

- Блокировка счета по коду команды *900*03*ХХХХ*N# или БЛОКИРОВКА ХХХ N, где 0- считается утерянной, 1- похитили, 2- оставлена в банкомате, 3- иная причина.

- Автоблокировка мобильного банка *900*04#. Команда совершается по коду 04.

- Получение кода для входа в личный кабинет *900*18*ХХХХ#. Если к аккаунту привязано несколько счетов, то в запросе указываются 4 последние цифры нужного.

Запомнить все команды сложно, но самые необходимые запросы лучше добавить в шаблоны, записать в блокнот, или сохранить в виде скриншотов на телефоне.

При отсутствии доступа к интернету или возможности отправить запрос по СМС, позвоните в контакт-центр, так как узнать номер карты Сбербанка по номеру телефона проще всего. Оператор ответит на все интересующие вас вопросы и даст необходимую информацию, уточнив перед этим данные, необходимые для идентификации клиента.

(2

В документах, прилагаемых к карте

В первый раз такая возможность предоставляется клиенту в тот момент, когда он впервые переступает порог отделения Сбербанка с целью изготовить себе карту. Этот процесс сопровождается подписанием договора с банком о дальнейшем обслуживании счета. Копия договора остается у клиента, и, чтобы узнать номер своего расчетного счета, нужно просто повнимательнее взглянуть на документ.

Как узнать расчетный счет по горячей линии?

Если же копии документов были утеряны, восстановить информацию можно с помощью Контакт Центра. Его номер 8 (800) 555 55 50. Звонки абсолютно бесплатны с любого телефона, по всей территории России. Чтобы получить данные, оператору нужно сообщить номер карты, свои личные данные и тайное слово, которое было указано вами при оформлении карты.

В отделении банка

Клиентам, которые каждый день проходят мимо отделения банка, можно обратиться и напрямую к сотрудникам офиса. Главное, иметь с собой карту и паспорт. Вся процедура займет лишь несколько секунд.

Как узнать номер счета в банкомате?

Узнать лицевой счет карты можно и через банкомат. Если внимательно присмотреться к дисплею, окажется, что все этапы проведения операции, будь то снятие наличных или зачисления средств, подробно расписываются на экране. И на одном из них клиенту будет показан и его номер счета. Нужно лишь достать смартфон, и сфотографировать или записать нужные цифры.

Информация через Онлайн сервис

Еще один способ получить информацию о карточном счете – воспользоваться системой Сбербанк Онлайн. Для этого нужно:

- войти в Личный кабинет;

- перейти в раздел Карты;

- выбрать вкладку Детальная информация;

- нажать кнопку Реквизиты перевода на счет карты.

Здесь откроются все ваши банковские данные и номер лицевого счета.

Информация в документах, появившихся после оплаты картой

Если вы оплачиваете картой Сбербанка коммунальные услуги, погашаете с ее помощью кредиты, осуществляете другие платежи, вам обязательно выдают квитанции-отчеты. Вместе с другой информацией на них всегда указан и лицевой счет, к которому прикреплена ваша карта.

Другие способы

Существует еще 2 способа, узнать собственный карточный счет.

Во-первых, при оформлении карты в отделении банка, клиентам выдают конверт с ПИН-кодом. Он остается у клиента, и узнать расчетный счет можно, просто взглянув на него повнимательнее. Здесь, в отдельной графе, прямо под вашим именем и фамилией указан 20-значный номер счета.

Во-вторых, узнать лицевой счет очень просто, если к вашему телефону подключен «Мобильный банк». Для этого нужно просто выбрать на дисплее телефона карту Сбербанка, ввести кодовое слово и открыть вкладку О карте.

В каких случаях можно передавать данные о счете?

Лицевой счет используется во всех финансовых операциях с картой Сбербанка. Но чаще всего с требованием предоставить номер счета карты сталкиваются наемные работники. Дело в том, что для проведения бухгалтерского перевода, номера карты недостаточно. Так же вам придется сообщить номер своего счета и в том случае, когда вы ожидаете перевод от клиента другого банка.

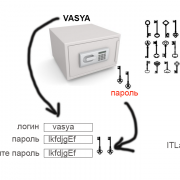

Правила безопасности

Чтобы сохранить свои финансы в неприкосновенности, нужно немного:

- хранить банковскую карту отдельно от телефона;

- не передавать карту третьим лицам;

- не сообщать свой ПИН-код никому, в том числе людям, представившимся работниками Сбербанка;

- не записывать ПИН-код на карте.

Счёт карты: что это такое и для чего он нужен?

Особые карточные счета, по сути, представляют собой цифровые номера, к которым привязан электронный кошелёк. Банк с их помощью может учитывать и контролировать все проходящие операции.

На лицевой части электронного пластикового изделия присутствует выдавленная специальным способом последовательность цифр. Это номер карты, состоящий из 16 или 18 цифр. Карточным счётом же называется другой номер, 20-значное число, которое соответствует индивидуальной учётной записи клиента в конкретном банке. Именно сюда фактически поступают деньги, и отсюда же они расходуются на оплату товаров или услуг.

Любое лицо может иметь неограниченное число учётных записей, а значит и карточных счётов

При этом неважно, в одном или разных банках, ведь расчёты ведутся удалённо. Если в одной организации у клиента заведено несколько карт, все они могут оказаться привязанными к одному и тому же счёту. Для удобства клиентов и кредитных учреждений созданы пластиковые карты

Пополняя их баланс или переводя средства иным образом, пользователь использует именно карточный счёт

Для удобства клиентов и кредитных учреждений созданы пластиковые карты. Пополняя их баланс или переводя средства иным образом, пользователь использует именно карточный счёт.

Как узнать полные данные своей карточки

Есть несколько способов, разные по своей сложности и доступности.

Первый способ — посетить отделение банка

Один из самых надежных и простых способов — это подойти в отделение финансовой организации, с которой вы сотрудничаете. В отделении сотрудник организации предоставит всю требуемую информацию, если она не относится к коммерческой или банковской тайне. В том числе название реквизитов банка, номер счета клиента и все необходимые данные. При себе необходимо иметь паспорт и сам пластик. Без документа, удостоверяющего личность, вам никакие данные не сообщат. Это требование безопасности. Сотрудник банка распечатает всю необходимую информацию и заверит ее печатью и своей личной подписью. Если требуется предоставить такой документ сразу в несколько мест, то вам выдадут нужное количество экземпляров. Например, в органах соцзащиты требуют предъявлять только оригиналы, распечатанные и подписанные в вашем отделении.

Например, реквизиты карты Сбербанка — это такие данные:

|

Реквизиты перевода на счет карты: Visa Classic •••• 1234 Получатель: ИВАНОВ ИВАН ИВАНОВИЧ Номер счета: 12345678901234567890 Банк получателя: СЕВЕРО-ЗАПАДНЫЙ БАНК ПАО СБЕРБАНК БИК: 044030123 Корреспондентский счет: 30101810500000000123 КПП: 781234567 ИНН: 7708909876 ОКПО: 01234567 ОГРН: 1027700147852 Юридический адрес банка: 117997, Москва, ул Вавилова, 19 Почтовый адрес банка: 191124, САНКТ-ПЕТЕРБУРГ, ул. Красного Текстильщика, 2 Почтовый адрес доп. офиса: г. Санкт-Петербург, пл. Александра Невского, д. 2, лит. Е, пом. 5Н, 17Н, 18Н, 19Н, 20Н, 28Н, 48Н, 49Н, 50Н, Л7, Л10, Л11 ,191317 |

Тинькофф банк сообщает о картах следующие данные:

|

Получатель АО «Тинькофф Банк» Счёт получателя платежа 30232810100000000005 Назначение платежа Перевод средств по договору № 1234567890 Иванов Иван Иванович, НДС не облагается БИК 044987654 Банк получатель АО «Тинькофф Банк» Корр. счет 30101810145250000852 ИНН — указывается либо номер получателя, либо допускается оставить поле пустым, при строгой необходимости заполнять поле укажите 7710140679. КПП — поле следует оставить пустым, при строгой необходимости указать 773401001. |

Промсвязьбанк присваивает пластиковым носителям такие данные:

|

Банк получателя: ПАО «Промсвязьбанк» г. Москва БИК: 044369852 Корр.счет: 30101810400000000999 Получатель: Иванов Иван Иванович Счет получателя: 40817810651009876543 |

Также банк дает примеры назначений платежа: «Оплата за __________(товары, услуги). НДС не облагается», «Материальная помощь. НДС не облагается», «Перевод собственных средств. НДС не облагается».

Другой пример — реквизиты карты «Мир», как известно, платежная система «Мир» широко распространена в России и используется для расчетов с сотрудниками всех государственных, муниципальных бюджетных организаций. При этом реквизиты такой карты общие для рассматриваемого банка — в данных нередко вообще не указывается платежная система выданного к нему пластика.

Второй способ — звонок в колл-центр банка

Обычно номер телефона горячей линии указан на обороте пластиковой карточки. Также он имеется на официальном сайте банка. При обращении понадобится назвать кодовое слово, указанное при заключении договора на обслуживание. Но некоторым банкам для авторизации достаточно назвать паспортные данные, дату рождения, номер карточки и привязанный к ней номер телефона.

Третий способ, как узнать реквизиты банковской карты, — договор банковского обслуживания

Когда вы оформляли счет, вам выдали договор на банковское обслуживание. Вся необходимая информация находится там. К сожалению, не у всех договор хранится в должном порядке, а данные порой требуются быстро.

Четвертый способ — электронная почта

Некоторые банки, в том числе Сбербанк, высылают необходимую информацию по пластиковой карточке по емейл. В письме указываются личные сведения по форме, которая имеется на сайте финансовой организации. Но такой способ не самый быстрый и надежный.

Пятый способ — интернет

На сайтах банков в прямом доступе такая информация не размещается. Для этой возможности следует подключиться к системе онлайн-банкинга или к мобильному банкингу. Авторизация осуществляется с помощью логина и пароля. В своем личном кабинете вы можете узнать всю необходимую информацию, совершать и контролировать транзакции.

Шестой способ — банкоматы

Есть еще один простой способ — банкомат или терминал самообслуживания, который имеет такую функцию. После того как вы вставили карточку в терминал и ввели пин-код, выберите в меню «Мои платежи» — «Реквизиты счета». На экране появится вся нужная информация, там же доступна функция печати требуемой информации на чеке.

Чем отличается номер карточного счета от номера карты

Это два разных банковских идентификатора. По номеру счета ведется учет денег держателя, а номер карты – это комбинация цифр, в которой содержится информация о карте и ее держателе. Для открытия счета выпуск карты не обязателен, а при получении карты, счет будет открыт автоматически.

Какая информация содержится в номере карты:

- Страна выпуска;

- Платежная система;

- Банк, выпустивший карту;

- Индивидуальный номер карты.

Он дает возможность перечислить деньги на карту или осуществить платеж, но сама операция осуществляется только со счета.

К одному карточному счету может быть привязано несколько банковских карт. Это удобно, когда держатель оформляет к основной карте дополнительные. Например, физические лица могут оформить карты для членов семьи. Юридические – корпоративные карты. В этом случае на каждую дополнительную карту устанавливается лимит, в пределах которого держатель может распоряжаться деньгами.

В отличие от дебетовых карточных счетов (открываются бессрочно), карты выпускаются на 3-5 лет. После окончания срока, карта перестает действовать и должна быть перевыпущена. Это может занять несколько дней. Пока кредитная организация перевыпускает карту, деньги клиента остаются в сохранности на счете, и он может осуществлять операции по его номеру. После перевыпуска, пользователь получит новую карту с новым номером, но счет останется прежним.

Как изменить карту для перечисления выплат

Для того чтобы изменить реквизиты для перечисления выплат, получателю нужно лично обратиться в тот фонд или ведомство, которое начисляет пособия или пенсию.

В настоящее время по всей России фиксируется вторая волна коронавируса. Многие предприятия и государственные ведомства работают в ограниченном режиме, то есть только по предварительной записи, определенные дни недели и часы. Поэтому человеку стоит позвонить в фонд или ведомство и записаться на прием (при необходимости).

В каждом ведомстве свои правила для изменения реквизитов для перечисления государственных выплат. Но во всех действует один порядок. Человек должен подойти в фонд и написать заявление или в свободной форме или по форме ведомства. К заявлению прилагается документ с реквизитами другого расчетного счета. Реквизиты счета можно взять в офисе банка или в мобильном приложении.

Если получатель выплаты не может самостоятельно прийти в ведомство для переоформления реквизитов, то он может направить представителя по нотариальной доверенности. Но есть и второй вариант: направить по электронной почте заявление и реквизиты карты, предварительно подписав документ электронной подписью. Однако не все ведомства могут принять такой документ, например, если нет электронной приемной на официальном сайте.

Поэтому нужно уточнять в каждом конкретном ведомстве смогут ли там принять документ в электронном виде.

Счета для простых граждан

Если инициатором создания БСЧ выступает гражданин, то речь идет про виды счетов в банке для физических лиц

Обратите внимание, что физическим лицом признаются не только российские граждане, но и представители иностранных государств. Также к категории физлиц следует относить бизнесменов и частных предпринимателей

Простым гражданам (физлицам) доступны некоторые виды БСЧ.

Текущий или зарплатный

Это стандартный финансовый инструмент, используемый гражданином для получения заработной платы или иных доходов. Например, от осуществления предпринимательской деятельности ИП.

Отличительная черта текущего БСЧ — операции по счету проводятся моментально. То есть пользователь может совершать переводы, оплату, снятие наличных в любой момент времени. Конечно, при условии наличия денег на счете. На вопрос: зарплатная карта — это какой вид счета — ответом будет: это текущий СЧ для физлица, так как он позволяет совершать мгновенные операции в денежными средствами, без каких-либо временных ограничений.

Популярный пример: зарплатная дебетовая карта.

Расчетный

Это особый вид текущего счета, который может использоваться ИП для осуществления расчетных операций. Например, через расчетный БСЧ предприниматель осуществляет оплату товаров, работ и услуг, приобретаемых для ведения бизнеса.

Открывать отдельный расчетный СЧ предприниматель не обязан. Он может использовать для бизнеса частную карточку. Но отдельный БСЧ для бизнеса гораздо удобнее. Позволяет разделять средства.

Кредитный

Популярное направление в сфере кредитования — оформление кредитной карты с ограниченным лимитом средств. Кредитные отношения между держателем карты и банком возникают только с момента использования кредитного лимита (например, оплата картой в магазине). Пока клиент не пользуется кредиткой, проценты не начисляются. Если возник вопрос, кредитная карта — какой вид счета, то ответ будет: обычно это стандартный кредитный СЧ. Но бывают и исключения, в зависимости от условий кредитования. Например, если заем выдан в иностранной валюте, то это валютный кредитный СЧ.

Кредитный БСЧ открывают не только в форме кредитной карты. Например, гражданин может оформить потребительский или ипотечный кредит в банке и на этот кредсчет будет вносить ежемесячные платежи по кредиту.

Сберегательный или депозит

Используется россиянами для сбережения и приумножения накоплений. По сути, деньги физлица вносятся в банк под определенный процент. По истечении срока вклада клиент получает назад средства и начисленные проценты.

Ключевое отличие от текущего и расчетного БСЧ — операции по депозиту ограничены по времени. Например, деньги нельзя снять до истечения срока вклада либо клиент потеряет проценты. Некоторые депозиты не предусматривают даже поступлений. Например, внести деньги на закрытый депозит нельзя до окончания срока договора.

Социальный или бюджетный

Этот вид БСЧ открывают отдельным категориям граждан, которые получают государственные пенсии, пособия и иные виды льгот. Например, социальные карты заводят пенсионерам и инвалидам — получателям государственного обеспечения.

Что делать если не пришла квитанция на оплату налога

Карта МИР и законодательство

С 1 октября 2020 года согласно Федеральному закону от 27.06.2011 № 161-ФЗ «О национальной платежной системе» и указанию Центробанка от 05.07.2017 № 4449-У все государственные выплаты должны перечисляться на карты платежной системы МИР. То есть, если указать карту другой платежной системы, заявители не смогут получить пособия и другие государственные выплаты, деньги в итоге вернутся в Пенсионный фонд или Фонд социального страхования, а банки – вообще привлекут к ответственности.

Однако Центробанк принял решение до конца 2020 года не наказывать банки за то, что они перечислят пенсии или пособия на карты других платежных систем. Такое разъяснение дано в информационном письме от 30.09.2020 №ИН-04-45/1139 «О неприменении мер…». То есть банки, перечислившие пособия на любую карту, не будут привлечены к ответственности, а, следовательно, выплаты от государства пока еще могут быть перечислены не на карту МИР.

Да, в настоящее время наблюдается путаница в законодательстве и разъяснительных письмах. Но Центробанк принял такое решение не просто так. Больше половины россиян уже оформили себе карты платежной системы МИР, но это еще далеко не все. Пандемия коронавируса, ограниченное время работы офисов банков по всей стране и принудительная самоизоляция всех жителей России сказались на том, что некоторые люди не успели оформить или забрать карту МИР. А, например, для неработающих пенсионеров неполучение пенсии означает, что они месяц, а то и больше, проведут без средств к существованию – во многих регионах России для людей старше 65 лет снова ввели принудительную самоизоляцию. Аналогичная ситуация может возникнуть и у женщин, которые только что родили ребенка – не всегда молодая мама может оставить новорожденного с кем-то и спокойно поехать в банк.

Получается, что хоть ведомства и просят обязательно указывать расчетный счет карты МИР, но пособия и пенсии могут продолжать поступать и на карты других платежных систем. Хотя, с другой стороны, Центробанк не будет наказывать банки, но прямого разрешения на перечисление государственных пособий на любые карты нет.

Как же поступить тому, кто не успел оформить карту МИР? Единственное предположение, по мнению автора, как лучше поступить – это позвонить в банк и пояснить сложившуюся ситуацию. Настаивать на перечислении денег на карту другой платежной системы не стоит, так как это законодательно запрещено, но сослаться на Информационное письмо Банка России от 30.09.2020 №ИН-04-45/1139 все же можно. Возможно, руководитель отдела банка пойдет на уступки и согласует перечисление выплат на другую карту.

Но в 2021 году планируют ввести нововведения, о котором мы расскажем в конце статьи.

Узнать номер банковского счета

- Как узнать номер счета карты? Самым простым считается способ посещения отделения банка. Для этого нужно взять паспорт и карту. Далее предъявите их вашему операционисту и попросите у него узнать номер счета вашей карты. Зачастую ее вам распечатают или же, по желанию, продиктуют.

- Во время звонка в колл-центр вашего банка вы должны пройти процедуру авторизации. Иногда банк может сам идентифицировать клиента по номеру телефона, который был привязан к вашему счету. Возможно у вас запросят ввод вашего номер карты по запросу, ее код. Заметим, что, как узнать номер кредитной или другой банковской карты, очень просто, поскольку он указан на самой карте (16 цифр). Также возможны случаи, когда вам придется назвать номер паспорта, дату своего рождения и т.п. Если с помощью указаний автоответчика вы все же не можете узнать номер счета своей карты, то соединитесь с оператором. Именно он сможет также помочь вам. Попросите назвать номер своего счета, запишите и еще раз продиктуйте его оператору, чтобы убедиться в правильности своей записи.

- Если банк предоставляет возможность использовать интернет-банкинг, то данный способ будет наиболее простым при наличии интернета. Для начала авторизуйтесь с помощью логина и пароля (при необходимости с помощью переменного кода, разового пароля, который присылается по смс и т.д.). Если номер счета вам сразу не был предоставлен на главной странице, то следует пройти в раздел с информацией о ваших счетах и картах.

- Некоторые банки привязывают один счет для всех ваших карточек. Идентификация клиентов будет происходить, к примеру, по фамилии, имени, а также по номеру карты. В этом случае, чтобы узнать номер кредитной карты, а именно ее счет, нужно попросить реквизиты для перевода, например, у операциониста. Также вы сможете найти эти реквизиты на сайте вашего банка, а именно в разделе реквизитов, предназначенных для пополнения карт.

Что такое лицевой счет?

В банковском сегменте под термином «счет карты» понимается индивидуальный идентификатор, который присваивается клиенту сразу после оформления любого продукта Сбербанке. К примеру, клиент впервые обращается в банк, и оформляет здесь кредит. В случае положительного решения, кредитная организация верифицирует клиента, и присваивает ему лицевой счет – 20-значную комбинацию цифр.

Лицевой счет будет действовать и в случае оформления кредитной/дебетовой карты, перевода пенсии с ПФ Сбербанка, создании металлического счета. Лицевой счет обслуживается отдельно от расчетного.

Виды карточных счетов

Клиенты, пользующиеся банковскими продуктами, не задумываются о том, что №№ счета и пластика – это не одно и то же. Номер карточки – это идентификатор с уникальным, не повторяющимся набором цифр, а № счета состоит из 20 цифр, используется банковскими организациями для хранения денег клиента.

Расшифровка номера со стандартным форматом AAA BB CCC D EEEE FFFFFFF, где:

- ААА – группа по балансу;

- BB – подгруппа;

- CCC – разновидность валюты;

- D – контрольная цифра;

- EEEE – код подразделения организации;

- FFFFFFF – код клиента.

Лицевые субсчета используются в Сбербанке для физических лиц, не занимающихся предпринимательской деятельностью. Они учитываются “внутри” общего счета, и в реквизитах всегда указываются оба.

Какой вид счета у кредитной карты

Кредитка имеет карточный счет, используемый кредитором для выдачи финансовых средств. Обычно за обслуживание взимается абонентская плата, размер зависит от категории пластика и дополнительных опций, входящих в пакет.

Какие виды счета встречаются у кредитных карт:

- Накопительный – используется для хранения личных средств. В отличие от депозитного, где деньги хранятся в течение оговоренного промежутка времени, накопительные условия допускают пополнение и снятие без потери процентов. Банк начисляет проценты на остаток – до 7-8% в год. Финансовые средства, оставленные на хранение, застрахованы на 1 400 000 р., даже в случае банкротства организации можно вернуть свои деньги. Как правило, здесь нет комиссии за обслуживание.

- Текущий – счет, используемый клиентом для хранения денег, оплаты покупок, получения заработной платы и т.д. Оформляется на стандартных условиях по паспорту. Средний размер стоимости обслуживания – от 0 до 3 000 р. (Gold от Сбербанка) в год.

Как по номеру и счету карты узнать банк

В номере и счете банковской карты зашифрована информация. Она содержит данные:

- о банке-эмитенте, выпустившем карточку

- о валюте,

- о платежной системе,

- статусе и типе карты.

Способы определить банк-эмитент по номеру карты:

С помощью онлайн-сервисов: bindb или binlist . Для этого укажите первые 6 цифр карты – это индивидуальный БИН, который кодирует информацию о платежной системе и о банке-эмитенте. Принадлежность карточки к Сбербанку отражают такие БИН: 4276, 67758, 4279, 63900, 54693.

Получить информацию о банке, выпустившем продукт, можно по 20-тизначному номеру счета, к которому привязана карта. Такую информацию содержат цифры расчетного или лицевого счета с 10 по 13.

На официальном сайте Сбербанка

Необходимые сведения содержит номер на лицевой стороне карточки под ФИО держателя, указанный через дробь.

- зайдите на сайт и откройте вкладку Отделения и банкоматы

- в поисковой строке введите первые цифры через дробь

После ввода информации будет показан полный адрес отделения.

В личном кабинете

- авторизоваться в системе

- выбрать карту, по которой необходимо получить сведения

- нажать на получение детальной информации.

- в открывшемся окне будут отображены реквизиты для платежного поручения, а внизу указан адрес отделения, выпустившего карточку.

С помощью банкомата

- вставить карту в банкомат и ввести ПИН-код

- выбрать вкладку Мои счета

- выбрать карту и распечатать реквизиты.

В полученном чеке содержится необходимая информация.

Важно

В целях безопасности необходимо помнить, что сообщать данные по р/с или номеру карточки посторонним людям запрещено. Полученная информация может быть использована в мошеннических целях. Номер платежного инструмента разрешено сообщать только в случае, если клиенту будет совершен денежный перевод. Любые другие сведения, например, CVV или ПИН-код – исключительно персональная информация. Их никому сообщать нельзя, в том числе и сотрудникам банка.

Комментарии (0)

В чём отличие лицевого и расчётного счёта

Расчётный и лицевой счёт карты Сбербанка различаются целевым назначением. Первый оформляется для учёта финансовых операций, осуществляемых с определённым лицом. Второй открывают индивидуальные предприниматели и юридические лица для проведения ежедневных расчётов. Понять, в чём различия между двумя финансовыми инструментами сложно – по сути дела, это одно и то же, но с существенным отличием.

Общие признаки данных понятий – это открытие с целью осуществления финансовых операций. Банки ограничивают переводы для физических лиц юрлицам. Иногда устанавливают запреты на транзакции.

Л/с используется для решения задач личного характера: погашения коммунальных платежей, оплаты услуг связи и т.п. Р/с владелец может использовать для хранения капитала, оплаты услуг, на него поступают переводы с аккаунтов других финансовых учреждений.

Каждый клиент Сберегательного банка должен понимать, чем отличаются расчётные и лицевые счета карт Сбербанка и как узнать их номера. Л/с создаётся для осуществления транзакций между банковским учреждением и владельцем. Финансовый инструмент используется для хранения собственных сбережений и перевода денег в пользу юридических лиц. Л/с могут владеть только физлица. Р/с служит кошельком для индивидуальных предпринимателей, юридических лиц. На счету аккумулируются средства, перечисленные от клиентов.