Как составить семейный бюджет. таблицы

Содержание:

- Какие изменения ждут участников НИС в 2016 году

- Видео

- Зачем нужно вести семейный бюджет

- Амбарная книга или где вести бюджет

- Для чего и кому нужно планирование

- Условия потребительского кредитования в Мытищах

- Семейный бюджет на месяц

- Популярные

- Подробная инструкция по планированию семейного бюджета

- Семейный бюджет на месяц

- Зачем вести семейный бюджет: плюсы и минусы

- Нельзя откладывать запись на конец недели. Точно что-нибудь пропадёт

- Помощник

- Как распределить семейный бюджет по конвертам

- Alzex Finance: семейный бюджет

Какие изменения ждут участников НИС в 2016 году

Видео

Зачем нужно вести семейный бюджет

Неубедительно? Вот три веских причины начать планировать семейный бюджет:

- Расчет семейного бюджета поможет вам выяснить долгосрочные цели и работать в заданном направлении. Если бесцельно дрейфовать, разбрасывая деньги на каждый привлекательный предмет, как вы сможете сэкономить и съездить в долгожданный отпуск, купить автомобиль или внести первый взнос на ипотеку?

- Таблица расходов семейного бюджета проливает свет на спонтанные расходы и заставляет пересмотреть покупательские привычки. Вам действительно необходимы 50 пар черных туфель на высоких каблуках? Планирование семейного бюджета заставляет выстроить приоритеты и переориентироваться на достижение поставленных целей.

- Болезнь, развод или потеря работы могут привести к серьезному финансовому кризису. Чрезвычайные ситуации случаются в самый неподходящий момент. Именно поэтому каждый нуждается в резервном фонде. Структура семейного бюджета обязательно включает в себя графу «сбережения» – финансовая подушка, которая поможет продержаться на плаву от трех до шести месяцев.

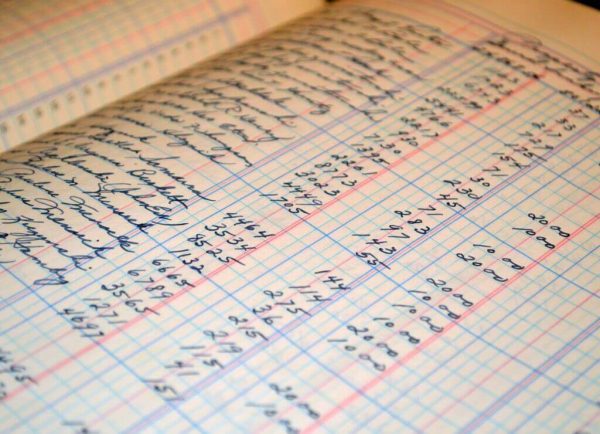

Амбарная книга или где вести бюджет

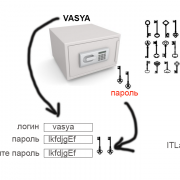

Каждый, кто задается вопросом ведения бюджета семейного или личного, не изменено сталкивается с дилеммой: а где вести бюджет? В тетради или Екселе или специализированной программе?

У каждого способа свои плюсы и минусы. Главное начать вести бюджет, выработать привычку его ежедневного ведения, а уж потом вы поймёте, какой инструмент вам лучше подойдёт.

Важно, чтобы в выбранном инструменте вы могли планировать свой бюджет на месяц, год и вносить данные о фактических расходах. А также была возможность учёта банковских счетов и прочих финансовых инструментов и гибко их настраивать под свои задачи

Ведь важно не только учитывать свои расходы, но и нужно управлять своими сэкономленными денежными ресурсами.

учет расходов

Программы и онлайн сервисы

На начальном этапе, для кого-то, проще будет использовать специализированную программу или онлайн сервис (указать список программ), так как вы сможете фиксировать свои расходы сразу же в момент их совершения и начнёте формировать привычку ведения семейного бюджета. Только выберите приложение с поддержкой многопользовательского режима. Чтобы вы и ваша половина могли фиксировать расходы.

К преимуществам данного инструмента относятся мобильность, простота и наглядность. Вы легко можете формировать графические отчёты вашего бюджета.

К минусам использования приложений можно отнести то, что большинство из них платные, по крайней мере, если потребуется более расширенный функционал или количество пользователей. Плюс настроить их под свои специфические задачи может быть очень затруднительно, тем более в бесплатной версии. А они (специфические задачи) обязательно появятся по мере того как вы будете вести семейный бюджет и развивать свою финансовую грамотность.

К примеру, вы начнёте инвестировать в недвижимость и у вас появятся объекты, которые будут приносить доход и вам потребуется вести финансовый учет по ним. Имейте ввиду, что нужно разделять семейный бюджет и бюджет бизнеса.

Или нужно будет вести учёт бюджета конкретной расходной статьи в разных банках. И много других индивидуальных задач.

Excel или Эксэль или Ексель — главное результат

Основным преимуществом Екселя является его бесплатность и то, что вы можете решить все свои специфические задачи. Конечно нужно будет обеспечивать сохранность этого файла и резервирование. Также использование Екселя позволит вам лучше понять нюансы и тонкости движения денег и их учёта.

В настоящее время, основной недостаток Экселя — доступность — решен. Вы можете вести бюджет в Google Таблицах или MS Excel и иметь к полноценный доступ к файлу с любого устройства и в любом месте, даже без доступа в интернет.

Конечно, при создании основной формы бюджета от вас потребуются определенные знания и навыки работы с этими программами. Благо есть интернет, и он облегчает решение этой задачи. Зато полученные знания вы сможете использовать и в своей профессиональной сфере, например, в работе.

Учитываем по старинке — тетрадь или блокнот

Ведение бюджета в тетради или блокноте менее удобный способ. Так как по мимо фиксации своих расходов и доходов, потребуется периодически тратить время на подготовку формы (таблицы) бюджета. В дополнение, очень сложно делать визуальную аналитику в данном инструменте ведения бюджета семьи.

Основным преимуществом данного инструмента является его автономность, так как не зависит от наличия электричества и уровня зарядки вашего девайса, а также наличия интернета.

Золотая середина или стратегия использования

Какой из инструментов использовать — выбор за вами. Оптимальным может быть решение использовать сразу все средства для решения конкретной задачи.

К примеру, основным инструментом может быть Ексель, где вы будете сводить все данные в конце дня или недели и планировать свой бюджет. В приложении будете фиксировать свои ежедневные расходы. А блокнот или тетрадь будет резервным инструментом фиксации ежедневных расходов.

Вы можете разработать и свой алгоритм или стратегию использования этих инструментов для управления семейным бюджетом.

Для чего и кому нужно планирование

Семейная жизнь – это не только новые обязанности, совместное воспитание детей, но и ведение семейного бюджета. Пускать на самотек этот момент нельзя.

Психологи считают, что финансовая часть семейной жизни часто приводит к серьезным разногласиям и даже разводу.

Дело отнюдь не в количестве денег, а в умении обсуждать финансовые вопросы, решать, что и куда потратить, на что отложить.

Ведение семейного бюджета может определить самые затратные статьи расходов, научит экономить.

Если хочется иметь семейный бизнес, который перейдет детям, внукам, семейный бюджет в таблице поможет скопить начальный капитал.

С помощью простых методов вы сможете отложить деньги на отдых, выделить средства для ремонта и не будете страдать от недостатка финансов.

При планировании семейного бюджета не нужно будет брать кредит, занимать деньги до зарплаты. Дело не в том, сколько вы зарабатываете, а в том, насколько правильно тратите деньги.

Условия потребительского кредитования в Мытищах

Семейный бюджет на месяц

Пример бюджета средней семьи с двумя детьми

Проанализируем таблицу семейного бюджета для средней семьи, состоящей из четырех человек, двое из них дети мы видим, что доход семьи составляет 50000 рублей. Дополнительных источников дохода у семьи нет.

Сумма расхода соответствует сумме дохода и равна 50000 рублей. В расходы включены все необходимые статьи затрат:

-

коммунальные услуги;

-

транспортные расходы;

-

питание;

-

оплата детского сада;

-

одежда, обувь;

-

образование ребенка;

-

медикаменты;

-

подарки.

Обратите внимание на самую главную статью, она называется накопительная. В каждой семье при планировании семейного бюджета в первую очередь надо учитывать, чтобы расходы были меньше доходов, и включить пункт в расходы и запланировать туда деньги, этот пункт называется накопительный

В каждой семье при планировании семейного бюджета в первую очередь надо учитывать, чтобы расходы были меньше доходов, и включить пункт в расходы и запланировать туда деньги, этот пункт называется накопительный.

Этот пункт расходов должен составлять в процентном отношении от заработной платы 20%, если не получается с первого раза отложить 20%, начните с 10% и пересмотрите еще раз свои расходы.

Очень хорошо если у вас будет откладываться в накопительный пункт больше 20%, это может быть 30%, 40% и даже 50%.

Накопительную часть можно накопить и потратить на отпуск, на крупную бытовую технику, на зимнюю и осеннюю одежду и так далее.

Остальные расходы могут меняться в сумме, какая-то статья или пункт расходов может быть больше, чем представлено в таблице, какая-то может быть меньше.

Популярные

Подробная инструкция по планированию семейного бюджета

Отслеживание семейных трат, а также вашего дохода — работа не скучная и не трудная, как вы, возможно, считали. Можно найти компьютерную программу или приложение на смартфон, с помощью которых вы сможете легко и быстро составить план бюджета и следовать ему.

- Возьмите блокнот и карандаш. Это самое простое, что можно сделать, чтобы контролировать расходы семейного бюджета.

- Сделайте таблицу в специальной программе «Эксель», чтобы было удобнее отслеживать, на что вы тратите заработанные средства.

- Установите приложение на телефон — с его помощью вы сможете сразу же вносить расходы семейного бюджета в память. Главное подобрать наиболее удобное для вас приложение. Например, «Дребеденьги», Coinkeeper — подходящие утилиты, чтобы отслеживать семейные траты.

Как отследить расходы семейного бюджета на месяц? Воспользуйтесь нашим руководством.

Шаг 1. Определите цель.

Тратить меньше, если у вас нет цели, не получится. Скупой человек и тот, кто планирует траты, — разные люди. Поставьте перед собой цель и старайтесь не расходовать деньги на ненужные вещи. Например, в краткосрочной перспективе вашей целью может стать покупка нового телефона либо погашение кредита. Среднесрочная цель — новая машина, путешествие. В долгосрочной перспективе — планирование жизни на пенсии, выплата ипотечного кредита, оплата образования сына или дочери.

Важно! Ваши цели должны быть реальными, а доходы — точно просчитаны. Шаг 2

Определяем доходы и затраты вашей семьи

Шаг 2. Определяем доходы и затраты вашей семьи.

Для этого обращаемся к структуре бюджета. Прежде всего запишите, из чего складываются ваши доходы. Это может быть зарплата, пенсионные выплаты, пособия, дополнительный заработок и так далее. Затем записываем все затраты

Платежи подразделите на временные и постоянные, отметьте их в табличке семейного бюджета, принимая во внимание ваш личный опыт

Обратите внимание: необходимо учесть, сколько человек в вашей семье, где вы живете, какие потребности есть у вас и у ваших детей. Подумайте, возможно придется добавить категории затрат, чтобы сделать табличку детализированной

Обычно семейные доходы складываются из:

- заработной платы мужа;

- зарплаты жены;

- процентов по банковскому вкладу;

- пенсионных выплат;

- пособий;

- дополнительного заработка, к примеру, на удаленной работе.

Затраты бывают постоянными, которые не меняются:

- налоговые выплаты;

- оформление страховки (квартиры, машины, здоровья);

- оплата сотовой связи, интернета и так далее.

Не забывайте про 10–20 %, эту сумму нужно откладывать, чтобы она послужила в качестве финансовой подушки, если произойдет чрезвычайная ситуация.

Переменные траты включают в себя:

- покупку продуктов питания;

- лечение;

- ремонт автомобиля;

- покупку обуви и одежды;

- коммунальные платежи;

- личные расходы мужа и жены, которые необходимо просчитывать отдельно;

- приобретение презентов на праздники;

- оплату детского садика;

- походы в кино, на выставки и тому подобное;

- траты на ребенка.

Учитывайте пожелания членов вашей семьи, чтобы скорректировать перечень, расширить его, увеличить траты или объединить статьи затрат семейного бюджета.

Шаг 3. Контролируйте, сколько вы потратили за месяц.

Конечно, нелегко сразу же сделать таблицу расходов семейного бюджета, ведь нужно знать, на что вы тратите деньги. Для этого потребуется время — 30–60 дней. Регулярно записывайте в табличку «Эксель» траты, внося корректировки.

Это необходимо для того, чтобы ясно видеть, сколько денег вы расходуете. Зная это, в последующем можно будет управлять бюджетом.

Шаг 4. Решите, что вам действительно необходимо, а от чего можно отказаться.

После того как вы начнете фиксировать, на что тратите деньги, то поймете, что крупные суммы уходят на покупку того, что вам не нужно. Траты, которых нет в вашем плане и которые вы совершаете, поддавшись сиюминутному желанию, расходуют ваш бюджет. Поэтому, если ваша заработная плата небольшая, 2–4 потраченные тысячи серьезно ударят по бюджету.

Не стоит приобретать вещь, если она вам не нужна. Дайте себе время подумать. Спустя пару недель вы поймете, что можете обойтись без этой покупки. Если же нет, то смело совершайте покупку.

Рекомендация: снимите деньги с кредитки или зарплатой карточки. Чтобы тратить меньше, рассчитывайтесь наличкой. Ведь если вы держите бумажные деньги в руках, вам будет сложнее потратить их, чем виртуальную сумму.

Семейный бюджет на месяц

«Моему браку почти 40 лет. Сын и дочка давно выросли и оставили родное гнездышко. У каждого из них своя семья и маленькие детки. Ну а мы с мужем теперь живем сами. Правда, в последнее время муж стал вести себя очень странно.

Ни с того, ни с сего он решил контролировать наш семейный бюджет. При этом муж никогда не следил за тем, на что я трачу деньги. А пережили мы времена всякие: и на бирже стояли, и лихие 90-е были. Ни одного словечка за все эти годы я не услышала. А тут на старости лет начался нелепый контроль.

Да и вообще, говорит, хозяйка из меня никудышная. Сначала я думала, что муж просто шутит. Всякое бывает… Но нет, всё куда серьезней! Как-то раз заявляет: “А почему у тебя денег нет ни на что? У других есть, а у тебя нет? Почему на столе не котлеты, а какие-то сосиски?!”

“Мясо было вчера. Зачем тебе каждый день есть мясо? Ты же не вагоны идешь разгружать, а на диване лежать!” — отвечала я. Но муж не унимался. Требовал именно котлет. Про другую еду и слышать ничего не хотел. В тот момент я задумалась, хороший ли он вообще муж. Как-то жили мы всегда тихо и мирно. Но без особой нежности.

А сейчас всё чаще понимаю, насколько он ворчливый и мелочный. Может, он всегда таким был, просто я не замечала? С выходом на пенсию он как с цепи сорвался. Но пустить проблему на самотек я не собиралась. Решила преложить мужу интересное решение.

Решение проблемы

“Давай ты попробуешь сам составить семейный бюджет на месяц. Когда получим пенсию, всё хозяйство будет на тебе. Ты будешь всё покупать, оплачивать и записывать расходы. Покажешь мне на своем примере, как нужно делать. Может, после этого я стану тратить деньги с умом. Как тебе идейка?” — как-то раз сказала я.

Я не ожидала, что муж так радостно примет это предложение. В результате он отнесся к делу серьезно. Считал каждую копеечку, вел четкую бухгалтерию и… каждый день покупал мясо. Даже на другую еду хватало! Правда, деньги быстро закончились. Муж забыл заплатить за комуналку и Интернет. Кроме того, средств не хватило и на бытовую химию. О том, чтобы отложить немного денег на отдых и подарки внукам, я вообще молчу. А так, конечно, да, молодец…

Конечно, муж не признал своей ошибки. Говорит, мол, это результат того, что я неправильно вела хозяйство столько лет. Он по-прежнему считает, что я плохая хозяйка и жена. Но что-то мне совсем не хочется становиться для него лучше. Короче говоря, всё дошло до того, что я подумываю над разводом. А зачем жить с человеком, который так относится ко мне и считает каждый рубль?»

От редакции

Совсем недавно мы рассказывали тебе о 3 причинах, почему жены подают на развод. Кажется, эта история наглядно демонстрирует, чем может быть мотивирована женщина. «Но как она не заметила ничего подобного раньше?» — наверняка спросишь ты. Да, вопрос справедливый. Однако не стоит забывать, что порой люди меняются. И часто это случается именно в зрелом возрасте.

Зачем вести семейный бюджет: плюсы и минусы

Смысл даже не в том, чтобы вести именно семейный бюджет, или, например, бюджет для путешествий. Важен сам принцип, который помогает при том же уровне доходов быстрее достигать определённых финансовых целей.

Основная проблема большинства людей в том, что они не контролируют свои траты. Они не знают, сколько денег каждый месяц уходит на еду, одежду, развлечения и какие-то совершенно ненужные вещи. Иногда они даже берут в долг, но продолжают мечтать о том, чтобы однажды купить машину или поехать на море.

Возникает вопрос: действительно ли человек так хочет на море, если позволяет себе каждые выходные ужинать в кафе и пить дорогое вино? Без сомнения, каждый ответит, что было бы здорово отправиться в отпуск, но сэкономленных на кафе денег на это точно не хватило бы. При этом мало кто догадывается, что если сократить ряд статей расходов, то накопить на поезду хотя бы за год не составит труда.

Да, есть важные вещи, на которых экономить не стоит

Но важно делать осознанный выбор, что всё-таки нужно приобрести, а от чего можно отказаться. А это возможно только в том случае, если вы знаете, сколько именно денег уйдёт в итоге

К тому же, очень важно понимать, какие мечты и цели для вас стоят в приоритете.

Помимо прочего, вести семейный бюджет – значит иметь возможность объяснить свои финансовые решения членам семьи. Например, жена предъявила мужу претензию: он купил себе Макбук за 50 тысяч, потратил такую огромную сумму, при том что ей они уже давно ничего не покупали. Если муж ведёт бюджет, то он в два счёта обрисует супруге реальную картину: помимо Макбука он за весь год приобрёл буквально пару комплектов одежды, в то время как общая сумма её небольших на первый взгляд покупок превышает 100 тысяч.

Одним словом, ведение семейного бюджета поможет наглядно увидеть, куда же уходит ваша зарплата. Вы заметите каждый случай, когда приобрели что-то «всего на тысячу рублей дороже», и поймёте, насколько из-за этого выросли общие расходы. Досконально отслеживая затраты, вы научитесь экономить на мелочах, что на самом деле является залогом грамотного управления бюджетом.

Важно понимать, что вести учёт расходов и экономить на всём подряд – это не одно и то же. Чтобы достигнуть какой-либо финансовой цели, эффективнее всего работать в двух направлениях одновременно: стараться больше зарабатывать и по возможности меньше тратить

В этом смысле семья – как предприятие, руководители которого стараются не только оптимизировать затраты, но и увеличить доходы.

Сложно добиться финансовой свободы, когда запросы растут быстрее доходов. Если люди тратят всё заработанное на какие-то сиюминутные желания и даже залезают в долги, они и при огромных доходах будут чувствовать себя нищими. Чтобы такого не происходило, необходимо контролировать свои расходы, а сэкономленное откладывать и вкладывать.

Решившись вести семейный бюджет, вы получите множество преимуществ:

- Вы всегда будете знать, на что уходит ваша зарплата. Не будет мучительных раздумий, почему кончились деньги и кто в этом виноват.

- После нескольких месяцев такого контроля вы сможете довольно точно определить размер каждой статьи расходов. Некоторые из них, которые покажутся неоправданными, можно будет осознанно уменьшить, а более важные – увеличить.

- Вы сможете подготавливаться к серьёзным тратам заранее, а значит, обходиться без кредитов и прочих займов.

- Бюджет будет очень кстати, когда вы захотите спланировать покупку или поездку. Он поможет вам узнать, сколько времени понадобится для накопления нужной суммы, или на чём можно сэкономить, чтобы сократить этот срок.

- Отправляясь в длительное путешествие, вы будете знать, на сколько времени хватит имеющихся средств.

- При увольнении с работы у вас будет точное представление о том, как долго можно искать новое место без страха потратить все сбережения.

- Вы станете более дисциплинированным как в финансовых вопросах, так и в целом.

Недостатков у ведения бюджета гораздо меньше:

- Учёт затрат и планирование покупок отнимает время. Хотя многие даже получают удовольствие, когда расписывают свой финансовый план вместе с долгожданными приобретениями и поездками. Но на это в любом случае придётся потратить часть своего свободного времени.

- Снижение расходов может стать навязчивой идеей, переходящей всякие границы. Начиная с разумного урезания затрат, есть шанс со временем привыкнуть экономить на всём вообще.

- Ещё одна опасность заключается в том, что, сосредоточившись на экономии, многие забывают о заработке. Когда вы постоянно планируете семейный бюджет в рамках текущего дохода, может сформироваться своеобразный блок, не позволяющий даже задуматься, что денег могло бы быть и больше.

Нельзя откладывать запись на конец недели. Точно что-нибудь пропадёт

Помощник

Как распределить семейный бюджет по конвертам

Во всех женщинах и даже мужчинах живет транжира, а данный эффективный способ поможет вам рассмотреть и понять, как правильно распределить семейный бюджет, чтобы накопить. Используя принцип «7 конвертов» (или «6 кувшинов», число в данном случае непринципиально, категории вы выбираете сами), вы сможете анализировать, на что тратятся деньги в вашей семье, и воплощать поставленные цели!

Начать следует с конвертов: вы можете купить их в магазине или сделать самостоятельно из бумаги. Подпишите каждый конверт и наполните их соответствующими суммами денег.

- Конверт «продукты». Чтобы понять, сколько денег должно лежать в данном конверте, следует в течение 2-3 месяцев анализировать, сколько средств уходит на продукты в вашей семье. Обычно это 20–40 % от суммы всех семейных доходов. На питание старайтесь брать только из этого конверта, а если вдруг денег не хватило и они подошли к концу раньше времени, то пора задуматься, как правильно распределять семейный бюджет и экономить.

- Конверт «расходы на квартиру». Здесь будут находиться деньги на оплату счетов за коммунальные услуги, пользование мобильной связью и интернетом, выплату кредита и других обязательных платежей. Все семьи знают, сколько денег уходит на это, трудностей с расчетами суммы для этого конверта не возникнет.

- Конверт «необходимые вещи». Сюда входят средства на покупку обуви, одежды, бытовой техники и мебели. Сумму следует установить самостоятельно в соответствии с уровнем заработка в семье. Здесь можно составить список вещей, которые вам необходимы, и покупать их поочередно, исходя из степени необходимости.

- Конверт «расходы на детей». Развивающие игры, детская обувь и одежда, книжки, здоровье, образование и досуг. На этих пунктах экономить нельзя. Старайтесь со временем увеличивать сумму в этом конверте.

- Конверт «развлечения, хобби, путешествия». Денежные средства из данного конверта используются на покупку билетов в отпуск, приобретение подарков к праздникам, походы в кафе и кинотеатры. Количество денег тут напрямую зависит от ваших доходов, сначала можно откладывать небольшие суммы и с удовольствием тратить их на отдых и увлечения. Каждой супружеской паре, конечно, иногда нужно развлечься, сменить обстановку. Кроме определенной суммы денег в данный конверт складывайте всю незапланированную прибыль, если она присутствует в вашей жизни.

- Конверт «сбережения»Складывайте не менее 10 % от семейных доходов в данный конверт. Это будут ваши накопления, то есть неприкосновенная сумма. Со временем на эти денежные средства можно будет приобрести большие покупки: телевизор, ювелирное изделие и т. д. Их можно вложить в ремонт своей недвижимости, в покупку автомобиля. Но не торопитесь тратить все деньги, оставьте 10–20 % на непредвиденные обстоятельства.Эти сбережения можно хранить на банковском счете, при этом вам будут ежемесячно начисляться проценты.

- Конверт «подарочный». Данную сумму можно считать «лишними» деньгами, которые останутся в ваших конвертах спустя месяц. Их можно потратить на подарок для себя, ведь вы заслужили это! Можете также сделать сюрпризы родным и близким людям.Основное правило «7 конвертов» — никогда не пользуйтесь средствами из других конвертов. Деньги из первой категории следует тратить на питание, а не на покупку новой одежды. Любите часто ходить в кино? Тогда придется пожертвовать отдыхом на курорте и т. п.Если происходят переломные моменты, и вам срочно нужны средства из другого конверта, то непременно указывайте на нем взятую сумму и дату возвращения долга.Старайтесь всегда корректировать суммы с учетом своей зарплаты и нужд семьи, изучайте ошибки. Но не стоит экономить на всех своих потребностях. Полная экономия говорит о глупости человека, ведь «скупой платит дважды».

Alzex Finance: семейный бюджет

В приложении можно разделить доходы и расходы на разные категории и подкатегории, в том числе по членам семьи, что очень детально демонстрирует общую финансовую картину. В этом и основная фишка программы – разделить всё на мелкие составляющие и компоновать их так, как удобно конкретной семье. Например, пользователь может создавать столько счетов в программе, сколько ему нужно – наличные, кредитные карты, счета в банке, электронные кошельки и т.п. – и объединять их в группы.

С семейной базой данных по финансам могут работать несколько человек, всё что для этого нужно – каждый раз синхронизировать изменения через интернет с помощью облачного сервиса Dropbox.

Стоимость: Основной функционал бесплатный. Но возможность разным членам семьи вести один учёт платная. Она предусмотрена в премиум-версии, которая стоит 599 рублей (бессрочно). Покупка привязана не к телефону, а к аккаунту Play Market, поэтому премиум-версия будет доступна на всех телефонах, где в настройках указан этот аккаунт.

Доступно для: Android, iOS