Инвестиции: что такое инвестирование, какие виды вложения средств бывают?

Содержание:

- Что такое инвестиции простыми словами и для чего они нужны

- Как заняться инвестированием?

- Восстановление личного кабинета Московского Индустриального Банка

- Мифы об инвестициях, которые мешают начать

- Риски

- Бариста-официант в ООО «БЕЗ РЕЦЕПТА»

- Привлечение инвестиций

- Как начать инвестировать и через что это делать?

- Что такое инвестиции

- Вам также может понравиться

- Инвестирование для начинающих – ТОП-5 полезных советов и рекомендаций

- Как инвестировать деньги: пошаговое руководство для начинающих

- Оценка имеющейся финансовой ситуации и приведение в порядок личных финансов

- Создание финансового резерва

- Разработка целей и задач инвестирования

- Определение приемлемого риска

- Разработка инвестиционной стратегии

- Стресс-тестирование разработанной стратегии

- Выбор способа вложений

- Формирование инвестиционного портфеля

- Распределение активов — составляем инвестиционный портфель

- Я сохраняю спокойствие в любой ситуации, поэтому лучший вариант для меня – это самая агрессивная стратегия

- Куда можно вложить деньги?

Что такое инвестиции простыми словами и для чего они нужны

Инвестирование — это процесс вложения денег, и от того, как удачно и грамотно выбрать подходящий способ, зависит размер прибыли и сроки окупаемости проекта. Материалы рубрики направлены на то, чтобы:

- выбрать подходящий вариант среди оффлайн и онлайн предложений;

- рассмотреть разные способы вложения средств;

- определить подходящие варианты по доходности и степени риска. Инвесторы — это не просто вкладчики, которые сами определяют, что для них приемлемо, это мои партнеры, поэтому я считаю необходимым регулярно делиться своим опытом в такой деятельности.

Понятие и классификация инвестиций

Каждый инвестор имеет право знать все о типе вложений. Именно поэтому в статьях я описываю традиционные и рискованные виды инвестиций, а именно:

- покупка и продажа акций, торговля голубыми фишками;

- аукционы с разными лотами;

- тонкости открытие оффшорного счета;

- вложения в организации по предоставлению кредитов и многое другое.

Выбирая сотрудничество с микрофинансовыми организациями, стоит рассмотреть несколько площадок от популярных банков и проектов, которые предлагают инвестиции на выгодных условиях. В статьях на iqmonitor.ru собраны рекомендации, где получить стартовый капитал и как заработать с минимальными вложениями, а также без них. Вместе с вами буду расширять и список синонимов к слову «инвестировать»: от вкладывать до рационально распределять средства.

Поговорим об инвестиционных проектах и основных правилах, которые позволяют определить доходные моменты, а также о традиционных инструментах вложения — в недвижимость, чтобы сохранить средства от инфляции и получать прибыль от ее сдачи в аренду. На рынке предлагают партнерам различные инвестиции и по размеру стартового капитала: от небольших до достаточно солидных показателей. Как работать с паевым инвестиционным фондом, какой минимум для сотрудничества с брокерами для покупки акций, что такое финансовая пирамида и можно ли на ней заработать? Ответы на эти вопросы открываю в рубрике своего блога.

Структура инвестиций

Логичная система связей и взаимоотношений в рамках проекта или деятельности называется структурой, и когда инвестор думает, чтобы вложить деньги и куда именно направить определенную сумму, важно наперед проанализировать такую систему. Существует несколько классификаций, и мои материалы помогут детально определить для себя, какой именно тип в инвестинге вам подходит:

- по форме собственности (частная или государственная);

- по секторам экономики (промышленность, энергетика, финуслуги)

- нефинансовые инвестиции (ремонт, покупка земли, необоротные средства, патенты).

Детально расскажу, чем инвестиции в ценные бумаги отличаются от вклада в бизнес на стартовом этапе или в процессе развития. Наличие баланса в активах поможет минимизировать риск и получать прибыль. Для тех, кто решил открыть для себя вложения в основной капитал, расскажу, как сделать, чтобы инвестиции быстро окупились и как правильно подобрать структуру для партнерства. Читайте, следите за новыми статьями и оставляйте комментарии.

Как заняться инвестированием?

Приведенный выше краткий перечень позволяет понять, что связанный с понятием и классификацией инвестиций объем информации заслуживает по меньшей мере университетского курса. Однако для успешного вложения средств инвестору не нужно сидеть над учебниками и разбираться в тонкостях экономических теорий. Существует более доступный алгоритм вхождения в процесс инвестирования, включающий в себя этапы получения базовых знаний, обретения самоконтроля и практического обучения анализу ситуации. Он состоит из восьми простых, но важных шагов:

Оценка финансового положения. В результате такого исследования инвестор должен понять, каким образом происходит движение средств в его бюджете:

- Во-первых, нужно перечислить источники доходов, изучить стабильность и регулярность поступлений, зафиксировать сумму прибыли;

- Во-вторых, следует рассмотреть все статьи расходов и классифицировать их согласно регулярности;

- В-третьих, необходимо описать все активы, указать для каждого объекта стоимость и сумму приносимой им прибыли, вычислить рентабельность;

- Наконец, инвестор должен составить перечень пассивов с указанием суммы платежей по кредитным и долговым обязательствам.

Создание резервного фонда. Перед тем, как начать инвестировать, следует создать некоторый финансовый резерв. Вкладчик, имеющий такой денежный запас «на всякий случай», чувствует себя гораздо более уверенно. Величину резерва выбирают из расчета обеспечения на протяжении 3–6 месяцев:

- Оплаты регулярных расходов на период отсутствия поступлений из основного источника доходов;

- Покрытия непредвиденных затрат на лечение, ремонт, покупку вещей.

Приобретение базовых навыков. Обычно новичок старается поскорее получить прибыль и начинает работать с рискованными инструментами, не понимая до конца принципов их работы. Поэтому первые вложения лучше сделать в классический банковский депозит.

Это даст предпринимателю:

- Навык последовательного наращивания капитала;

- Способность разбираться в основных понятиях инвестиций;

- Понимание необходимости реинвестирования;

- Умение сравнивать продукты по доходности;

- Опыт управления рисками;

- Понимание того, что заработок — это не удача, а результат целенаправленного управления средствами.

Определение целей инвестирования. Вкладчик должен понять, зачем он, собственно, занимается инвестированием, какие цели преследует, на что собирается потратить прибыль. При этом для каждой цели нужно обозначить необходимую сумму и предпочтительный срок достижения. Затем их расставляют по приоритету, чтобы понять, куда прежде всего следует направлять средства.

Обучение работе с рисками. После того, как инвестор попробовал свои силы на депозите, ему можно приступать к освоению более рискованных инвестиций в России в 2021 году — например, понемногу вкладывать полученную на предыдущем этапе прибыль в акции и облигации. В результате вкладчик поймет, какой уровень риска является для него приемлемым, научится ждать и не торопить события.

Разработка стратегии инвестирования. Для того чтобы процесс размещения капитала был системным и последовательным, инвестор должен обозначить для себя:

- Объем и периодичность инвестирования;

- Допустимые затраты времени на управление капиталом;

- Объекты инвестиций;

- Налоговые обязательства и способы их оптимизации.

Формирование портфеля. Очевидно, что к этому моменту в портфеле инвестора уже находятся банковские депозиты и самые надежные ценные бумаги. Далее, следует дополнить этот перечень и вложить средства в инструменты, характеризующиеся оптимальным сочетанием риска и доходности.

Управление портфелем. На данном этапе инвестор уже разбирается в понятиях и особенностях инвестиций, обладает некоторым опытом и уверенностью в себе. Однако именно в это время обычно возникают проблемы в виде кризиса, банкротства брокера или обвала рынка вследствие санкций. Чтобы избежать нежелательных последствий, портфелем нужно управлять, корректируя его структуру для сохранения доходности. Так, перед кризисом опытные инвесторы уменьшают долю акций и наращивают вложения в золото, валюту, еврооблигации, а после отступления угрозы — проводят обратные операции.

Восстановление личного кабинета Московского Индустриального Банка

Мифы об инвестициях, которые мешают начать

Мы рассмотрели несколько способов инвестирования небольших сумм. Но количество инвесторов в России растет недостаточными темпами. Слышала уже тысячу отговорок, почему люди не начинают инвестировать. Но это всего лишь отговорки. Нет ни одной объективной причины, по которой вы не можете стать инвестором.

Расскажу, что слышу чаще всего.

Нет столько денег, чтобы покупать акции

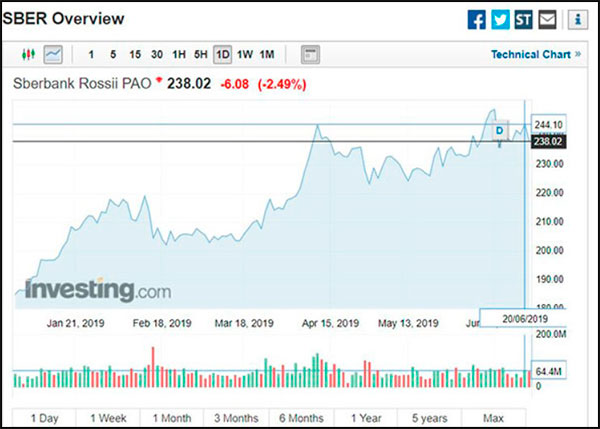

А много и не надо. Посмотрите на наши “голубые фишки”: 1 лот Алросы – 760 ₽; Газпрома – 1 669,7 ₽; МТС – 3 300,5 ₽; Сбербанка – 1 956 ₽. Ну и где вы тут увидели миллионы?

На маленьких суммах много не заработаешь

Скажете, что на 1 лоте много не заработаешь? И я с вами соглашусь. Но инвестиции – это не на неделю и не на год. Это на всю жизнь. Если вы будете раз в месяц или раз в год покупать ценные бумаги на протяжении многих лет, то на вас начнет работать время вместе со сложным процентом. Посмотрите, как вырос российский рынок за 23 года – почти в 30 раз.

Слишком большой риск

Инвестиции – это не про депозит, где вам гарантированы 4 % годовых и 1,4 млн руб. в случае банкротства банка. Но здесь на помощь приходит еще один друг инвестора – диверсификация. Если ваши деньги разложены по разным инструментам, то падение одних легко компенсируется ростом других. А на долгосроке вообще все компании растут.

Я не экономист, мне сложно во всем этом разобраться

А экономистом быть и не надо. Если делаете первые шаги в инвестициях, то лучше начать с покупки индексных фондов. Хотите, подберите себе только российский рынок, а хотите – американский, китайский, немецкий и т. д. А пока инвестируете в индексные фонды, можно поучиться выбирать акции отдельных эмитентов. Разобраться под силу каждому. Просто не надо вестись на советы аналитиков и свои эмоции. А нужно провести анализ компании и выбрать лучшую именно для себя.

Риски

Не стоит забывать, что инвестирование средств всегда связано с риском частичной или полной потери капитала. Все виды инвестиций можно условно разделить на низкорисковые, среднерисковые и высокорисковые.

К низкорисковым относят в основном долгосрочное инвестирование, при котором вложения имеют низкую ликвидность и несут в себе незначительные риски. Сюда можно отнести инвестирование в валюты, недвижимость, ценные металлы и бумаги, депозитные счета.

Финансовое учреждение, в котором был открыт депозитный счет, может оказаться банкротом. Тогда он не сможет вернуть вложенные средства и выплачивать проценты по депозиту. Кроме того, деньги на депозите не защищены от инфляции. При резком падении курса валюты проценты по депозиту могут лишь частично перекрыть рост инфляции, а это значит, что вложенные изначально деньги не принесут прибыли, но большая часть инвестиционного портфеля сохраниться.

Продажа недвижимости при отсутствии роста или незначительного падения цены окупает большую часть вложений. Инвестируя в недвижимость, на начальном этапе следует внимательно подходит к выбору застройщика. Стоимость таких квартир может быть до 30% ниже рыночный, однако инвестор рискует получить жилье только на бумаге или в полуготовом состоянии, продать которое и возместить убыток будет невозможно.

Инвестирование в ценные бумаги, металлы, валюту и криптовалюту имеют общие риски связанные с волатильностью. В случае резкого снижения курса инвестор может ничего не получить или потерять часть вложенного капитала.

Среднерисковые инвестиции способны приносить больший доход за короткий промежуток времени, но они имеют больше экономических рисков и большие потери. К этой категории относят:

- ПИФы. Приобретая доли акций следует учитывать, что их стоимость может не только расти, но и падать. Также любое предприятие может стать убыточным, прекратить существование и перестать выплачивать дивиденды своим вкладчикам. При таком вложении инвестор рискует потерять все вложенные средства, так как акции будет невозможно продать или стоимость их продажи будет в разы меньше, чем стоимость покупки.

- ПАММ. Отдавая свои средства в рамках программы доверительного управления, следует понимать, что результат зависит от дальнейших действий той компании, которой были доверены деньги. Они просто могут быть недостаточно эффективными и убыточными.

Инвестирование в высокорисковые проекты грозит полной потерей капитала, но при успешной реализации ликвидность таких инвестиций очень высока.

Инвестирование в собственный бизнес подразумевает крупное частное инвестирование. Если бизнес окажется не прибыльным, а случиться это может по зависящим от предпринимателя причинам, то инвестиции можно будет только частично покрыть, продав, к примеру, коммерческую недвижимость или другие активы компании.

Венчурные инвестиции, в случае если идея не прижилась или не может должным образом конкурировать на рынке и приносить прибыль, не возвращаются.

Только социальное инвестирование (импакт инвестирование) и инвестирование в человеческий капитал не несут в себе никаких рисков, но и доходность от таких вложений или отсутствует или возможна спустя продолжительный период времени. Если вы хотите заработать, то социально ответственное инвестирование не для вас.

Бариста-официант в ООО «БЕЗ РЕЦЕПТА»

Привлечение инвестиций

Считается, что для привлечения инвестиций предприятие должно:

- Иметь хорошо отработанный и перспективный план деятельности на будущее. Инвесторы хотят знать, что их вклады принесут в дальнейшем прибыль.

- Иметь хорошую репутацию в обществе. Инвестируя в теневое предприятие, инвесторы рискуют остаться без прибыли, поэтому выбирают только те предприятия, которые вызывают доверие.

- Вести открытую, то есть прозрачную деятельность. Для этого необходимы бухгалтерская отчётность и работа со СМИ.

- Многое зависит от внутренней политики, проводимой в той стране, в которой находится предприятие. Для вкладов инвесторы выбирают наиболее стабильные страны.

Однако на практике эти условия необходимы для портфельных инвесторов. Инвестиции вполне могут привлекаться и без этих условий, но при уверенности инвестора в соблюдении своих прав на распоряжение капиталом и прибылью. Такую уверенность могут гарантировать не только законы и прозрачность учёта, но и личные связи, например, в правительстве или парламенте, получение права непосредственного контроля за ситуацией на предприятии через контрольный пакет акций и назначение подконтрольного директора или личное непосредственное руководство. Существенным фактором привлечения инвестиций является соотношение прибыли и риска. Часть инвесторов выбирают меньший риск, соглашаясь на меньшую прибыль (и наоборот). Сырьевым компаниям вообще выбирать не приходится: идут туда, где есть ресурс.

Кроме того, для привлечения инвестиций иногда создаются особые условия. Примером создания таких особых условий являются особые экономические зоны (ОЭЗ). Например, в России созданы и действуют в настоящее время ОЭЗ «Липецк», ОЭЗ «Алабуга», ОЭЗ «Тольятти» и другие.

Совокупность условий для инвестора иногда называют «инвестиционным климатом».

Плюсы и минусы привлечения инвестиций

На начальном этапе внешние инвестиции дают компаниям два основных преимущества:

- капитал, позволяющий перейти на следующий этап развития;

- улучшают качество управления, в частности за счёт укрепления дисциплины и корректировки стратегии.

Как начать инвестировать и через что это делать?

Каждый из перечисленный видов вкладов инветируется по-разному. Например:

- Покупка информационного доходного сайта осуществлется на специальной бирже Telderi. Для того, чтобы совершить покупку вам нужно зарегистрироваться на данной платформе, иметь аккаунт для регистрации домена (reg.ru), а также иметь хостинг для переброса файлов сайта (например Beget или Timeweb). Подробнее о покупке и продаже сайта через Telderi я скоро вам еще расскажу.

- Доверительное управление осуществляется еще проще. Просто подписываете договор и переводите деньги. А дальше уже формированием инвестиционного портфеля будут заниматься профессионалы;

- Криптовалюта также покупается через специальные биржи, обменники или вовсе добывается посредством майнинга. Но майнинг это не наша тема, так как мы занимаемся только вложениями. Главное иметь свой криптовалютный кошелек.

- Для работы в Форексе вам нужно найти подходящего брокера, например Forex4you.com. И уже там вы пополняете баланс и работаете на бирже. Либо же, можете торговать не сами, а с помощью специального робота. Лично я так и делаю.

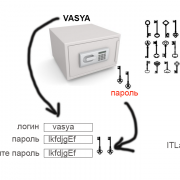

- Банковские вклады можно делать прямо из своего личного кабинета. Достаточно выбрать подходящий тариф. срок, сумму и все. Дальше остается только ждать, пока пройдет срок вклада.

Но самое главное я оставил напоследок. Акции, облигации, ETF-фонды оформляются через Московскую биржу (ММВБ). Но так просто вы торговать не будете. Для этого вам потребуется брокер, то есть посредник. Вам лишь потребуется выбрать подходящего, зарегистрироваться в нем, пополнить баланс и начать закупаться ценными бумагами. Я выбрал брокера «Финам». Конечно, это я все очень вкратце обрисовал. Но не переживайте. Всему этому также будет посвящена отдельная статья.

И кстати, при работе с ценными бумагами через брокера, можно оформить индивидуальный инвестиционный счет. Он нужен для того, чтобы в дальнейшем не платить налоги на прибыль от инвестиций. Но с момента регистрации должно будет пройти не менее трех лет. В общем, пока не забивайте голову. Об этом тоже будет отдельная статья.

Что такое инвестиции

В современной экономике востребованы три вида ресурсов: время, знания и деньги. Приходя на работу, мы отдаем свои время и знания за деньги, которые затем обмениваем на нужные нам товары. Но есть и другой вариант получения дохода — инвестирование денег.

Проще говоря инвестиции — это способ увеличения капитала, суть которого сводиться к тому, чтобы отдавать деньги в обмен на еще большее их количество. Эта деятельность называется инвестированием. Именно этот прием используют богатые люди для умножения своих капиталов.

Если рассматривать этот вопрос с точки зрения обывателя и исключить тему вложений в реальный сектор экономики, то смысл инвестиций сводится к получению дохода от вложенных средств. То есть, простыми словами, инвестирование предполагает покупку актива с целью получения прибыли. В этом и заключается его основное отличие от обыкновенной траты денег.

Активы в инвестиционной деятельности — это все, что может приносить прибыль. А к пассивам соответственно относится все, что требует регулярных расходов. При этом один и тот же объект в зависимости от обстоятельств может быть как активом, так и пассивом. К примеру, такой неоспоримый актив как квартира, сдаваемая в аренду, тут же превращается в пассив, если использовать ее для проживания.

Вам также может понравиться

Инвестирование для начинающих – ТОП-5 полезных советов и рекомендаций

Теперь несколько советов для новичков, делающих вклады впервые в жизни.

Совет 1. Подготовьте основу будущих вложений

Чтобы начать инвестировать, вам понадобится первоначальный капитал. На дебютной стадии не стоит оперировать внушительными суммами: начните с малого и постепенно двигайтесь в сторону увеличения вкладов.

Повторюсь: инвестируйте только «рабочий капитал» — сумму, не предназначенную на оплату квартиры, еды и прочих жизненно важных вещей.

Совет 2. Поставьте перед собой инвестиционную цель

Казалось бы, здесь всё просто, однако на практике многие новички не могут правильно сформулировать свои долгосрочные цели. Если у вас нет конкретного плана действий, вы рискуете в определенный момент приостановиться в развитии.

Правильный подход, это когда инвестор четко знает, чего он хочет – например, заработать 500 тысяч или 1 млн. за ближайший год. Конкретность дисциплинирует и не даёт расслабиться.

Совет 3. Ищите себя в разных направлениях инвестирования

Каждый разбирается в определенных сферах лучше других. Одним больше по душе работа с депозитами, другим – стартапы, третьим – игра на бирже.

Проанализируйте собственные способности и умело используйте свой природный азарт.

Совет 4. Контролируйте уровень сопутствующих расходов

Когда люди говорят, что у них нет денег, это не означает, что их нет вообще. Это значит, что финансов не хватает на что-то конкретное, в нашем случае – на инвестиции.

При этом мало кто осознаёт, что грамотный контроль собственных расходов способен высвободить солидное количество средств. Отказав себе в некоторых необязательных тратах и взяв их под контроль, можно уже за год скопить внушительную сумму.

Совет 5. Прочитайте «Руководство Богатого Папы по инвестированию»

В этой книге известного бизнесмена, инвестора и писателя Роберта Кийосаки подробно разъясняются механизмы развития собственного инвестиционного бизнеса с нулевой фазы. Автор на наглядных примерах рассказывает, что и как нужно делать с личными финансами.

Материал изложен в виде конкретных уроков опытного инвестора и будет полезен как новичкам, так и уже сформировавшимся коммерсантам.

В нашем журнале есть отдельная публикация о Роберте Кийосаки и его книгах. А еще вы можете получить запись его выступления с ключевыми идеями «богатого папы» за 360 минут.

Как инвестировать деньги: пошаговое руководство для начинающих

Примерная очередность шагов частного инвестора, который вкладывает собственные средства в краткосрочные или долгосрочные активы.

Оценка имеющейся финансовой ситуации и приведение в порядок личных финансов

Деньги для будущих инвестиций должны быть свободны от обязательств и не являться средствами первой необходимости. Это не должны быть кредиты от банков или других кредиторов. При негативном развитии событий потери усилятся не только на инвестированную сумму, но и на привлеченный кредит с процентами. Начинающий инвестор должен просчитывать все варианты, включая негативные.

После вложения денег в инвестиционные активы должен располагать финансовой подушкой в случае потери основного источника дохода или работы. Рекомендуемый срок, на который должен прожить инвестор и его семья, — минимум 6 месяцев. В периоды кризисов и падения национальной экономики рекомендую увеличивать этот период 1 года.

Создание финансового резерва

Об этом я писал выше — семейный бюджет должен строиться из расчета запаса денег на все затраты как минимум полгода. Это срок для преодоления проблем (поиск новой работы, болезни).

Разработка целей и задач инвестирования

Определитесь с целями инвестиций — количественные показатели по прибыли или другие. Промежуток времени от и до, за который планируется это достичь. Поставьте перед собой конкретные задачи, которые вы хотели бы достичь — накопить на жилье, передать детям.

Определение приемлемого риска

Приемлемый риск — готовность к размеру временной просадки инвестиционного портфеля или убыткам после их фиксации. Расчет риска должен быть заложен на стадии планирования и выбора стратегии инвестирования.

Чем более рискованную стратегию выбирает инвестор, тем более четко он должен представлять уровень потерь, которые он может допустить в качестве временной просадки по всем активам в портфеле, так и в целом по портфелю — общий баланс.

Разработка инвестиционной стратегии

Это вопрос творческий. Приведу несколько стандартных подходов для формирования и разработки инвестиционной стратегии:

- Стоимостная. Исходит из предположения роста стоимости актива в будущем. Покупаем дешевле, продаем позднее дороже.

- Дивидендная. Для рынка акций. Подбираем надежные акции с дивидендными выплатами. Для подбора акций рекомендую воспользоваться аналитической таблицей ИК Доход.

- Asset Allocation. Разделение инвестиций по различным классам активов с минимальным уровнем корреляции между ними. В идеальном случае коэффициент корреляции может иметь отрицательное значение. Пример — золото и американский доллар. Нет отдельных требований к активам. Это могут быть ценные бумаги (облигации, акции), паи фондов, недвижимость, драгоценные металлы или изделия из них, предметы живописи.

Стресс-тестирование разработанной стратегии

Такой тест для частного инвестора доступен и несложен. Необходимо взять уже подобранные инструменты в будущий инвестиционный портфель и посмотреть его поведение на историческом промежутке времени — как менялась доходность по отдельным инструментам и в целом.

Свести это в таблицу, разбить на результаты по месяцам. Если предполагаемый срок будущих инвестиций не менее 3-х лет — сделать анализ на превышающий срок — 5–7 лет.

Выбор способа вложений

Вопросы, куда и как вкладывать, определяются суммой инвестирования и доступностью инвестиционных инструментов. Если на инвестиции выделяется 50 000 рублей — целые классы активов отпадают автоматически. Недвижимость, дорогие изделия из драгметаллов и т. п.

Возможность управлять инвестициями самому или доверить это профессионалам. Для старта рекомендую выбрать простую стратегию покупки недооцененных акций с высокими дивидендами на Московской бирже. Через пару лет инвестор получит необходимые навыки управления портфелем и сможет делать выбор из более сложных стратегий.

Формирование инвестиционного портфеля

Первый сформированный портфель должен быть прост по своему составу. Включать ликвидные инструменты с давней историей и оценками экспертов. При этом минимальные риски. Это облигации государственных и муниципальных займов, акции голубых фишек, в первую очередь Сбербанк, Лукойл, Газпром. Как дополнительный инструмент хеджирования — золото.

Распределение активов — составляем инвестиционный портфель

В каких пропорциях распределить активы? Как выглядит идеальный портфель пассивного инвестора? К сожалению, на этот вопрос сложно ответить однозначно для всех. Дело в том, что у каждого своё понимание риска и ожидания от рынка. Хотя как было сказано выше рынок в таком подходе не удастся обогнать.

Доходность и риски инвестиционного портфеля;

Можно ориентироваться на уроки истории, которые дал Рэй Далио. Вот какой всепогодный портфель рекомендует составить Рэй:

- 7% золото;

- 5% товары (нефть);

- 23% акции (фондовый индекс);

- 25% краткосрочные облигации;

- 40% долгосрочные облигации;

Примечание

Под облигациями Рэй имеет в виду трежерис (американские казначейские облигации). На нашей бирже это ОФЗ (облигации федерального займа или гособлигации).

Оптимален ли такой выбор? Скорее нет, поскольку такой портфель через чур безопасен из-за большого наличия облигаций (65%). Дело в том, что Рэй составлял этот портфель в период, когда ключевые процентные ставки были выше и доходность по облигациям была значительно выше. На момент 2020 г., когда ставки находятся ближе к нулю инвестирование в долгосрочные выпуски скорее несет риски, чем хорошую возможность для заработка.

Некоторые считают, что на данный момент оптимальный вечный портфель выглядит так:

- 10% золото;

- 70% акции (фондовый индекс);

- 25% краткосрочные облигации (трежерис);

А еще лучше держать 100% в акциях, поскольку на долгосрочном промежутке времени он покажет лучший результат даже с учетом высокой инфляции.

Для пассивного инвестора главная сложность составления портфеля в том, что он составляется на долгое время. Ему необходимо примерно предугадать какие активы в будущем могут стоить дороже.

За счёт долгосрочного владения ценными бумагами можно получать налоговый вычет по трехлетней налоговой льготе. Таким образом можно минимизировать налоги, а значит увеличить доходность.

Я сохраняю спокойствие в любой ситуации, поэтому лучший вариант для меня – это самая агрессивная стратегия

При выборе стратегии и формировании портфеля инвестиций важно учитывать психологию владельца капитала. Если ваши вложения настолько рискованны, что вы не можете спать по ночам, то такие инвестиции вредят вашему здоровью и кошельку

Когда нет душевного спокойствия, увеличивается вероятность продажи в неподходящий момент, возможны и другие ошибки.

Причина таких проблем – излишняя самонадеянность, переоценка своей стрессоустойчивости. Многие люди склонны стремиться к высокой доходности, не учитывая риски и волатильность.

Решение

Перед принятием инвестиционного решения первая мысль должна быть о рисках. Представьте, что будет, если вы потеряете 10% портфеля. А если 20 или 50%? А если кризис затянется надолго? Об этом нужно думать заранее и всерьез.

Многие, едва запахло жареным, спешат все продать и навсегда покинуть фондовый рынок. Скорее всего, это будет ошибкой. Грамотные инвесторы дисциплинированы, они всегда придерживаются выбранной стратегии. Чтобы вложения не стали причиной постоянного стресса, заранее определитесь, какой уровень риска будет для вас приемлемым.

Куда можно вложить деньги?

Список доступных начинающему инвестору инструментов не ограничивается лишь депозитами и ценными бумагами. Перечисляя, куда выгодно вложить деньги физ лицу в 2021 году в России, можно упомянуть такие способы размещения средств:

- Банковские депозиты. Самый простой и доступный каждому способ инвестирования. Достаточно заключить с банком договор и разместить капитал, а спустя несколько месяцев забрать вклад вместе с процентами. Впрочем, низкая доходность депозита в 5–7% годовых не позволяет использовать его в качестве основного инструмента;

- Недвижимость. Аренда жилья может принести 9% в год, а перепродажа — до 30%. Однако вследствие высокой цены на объекты и необходимости наличия опыта в оценке их привлекательности покупку недвижимости нельзя считать простым способом как разбогатеть с нуля в России в 2020 году обычному человеку;

- Золото. Представляется надежным и ликвидным инструментом — слитки в любое время можно продать практически без потери стоимости. Тем не менее, низкая волатильность котировок позволяет зарабатывать на золоте и других драгоценных металлах лишь в долгосрочной перспективе;

- Бизнес. Немногие инструменты способны принести доход, сравнимый с прибылью от ведения бизнеса. Но управлять собственным предприятием чрезвычайно сложно в отсутствие опыта, а вложения в чужую компанию всегда сопряжены с возможностью утраты капитала в результате недобросовестного поведения партнеров;

- Стартапы. Старт ап проекты малого бизнеса 2021 в России куда можно вложить деньги — это инновационные коммерческие начинания, обладающие огромным потенциалом роста в сочетании с высокой вероятностью провала. Всего 20% проектов оказываются жизнеспособными, однако они способны принести инвестору тысячи процентов прибыли;

- Акции. Инвестор может не только получать дивиденды, но и зарабатывать на росте курса ценных бумаг. Тем не менее, работать с акциями без подготовки сложно: нужно уметь выбрать перспективную компанию, оценить ее надежность и потенциал роста, правильно определить моменты приобретения и продажи активов;

- Облигации. Этот инструмент больше подходит инвесторам, предпочитающим не рисковать. Безусловно, облигации проигрывают акциям в доходности, но почти в два раза превышают по этому показателю депозиты. Поэтому подобные ценные бумаги однозначно заслуживают включения в портфель для диверсификации капитала;

- Паевые инвестиционные фонды. Являются самым удобным способом заработка для инвесторов, предпочитающих доверительное управление самостоятельной работе. Вкладывая средства клиентов в предприятия, желающие получить инвестиции для бизнеса, профессиональные управляющие зарабатывают до 40% годовых;

- Иностранная валюта. Непредсказуемость изменения курсов валют не позволяет использовать этот инструмент в качестве основного. Тем не менее, эксперты рекомендуют все же конвертировать в доллары до 25% сбережений для того, чтобы застраховать свои вклады в рублях и избежать влияния инфляции;

- ПАММ-счета. Торговля валютой также предполагает возможность передачи капитала в доверительное управление. Почти все российские брокеры предоставляют услуги специалистов, способных зарабатывать на операциях с денежными активами инвесторов до 60% прибыли в год;

- Интернет проекты. В сети проще всего купить готовый прибыльный проект: многие владельцы популярных сайтов желают знать, где и как найти инвестора для малого бизнеса с нуля. Также можно вложить средства в разработку собственного ресурса с тем, чтобы в будущем получать доходы от рекламы;

- Криптовалюта. Цифровым деньгам свойственна высокая волатильность, что обычно отпугивает начинающих инвесторов. Однако курс биткоина и других входящих в топ-10 криптовалют показывает тенденцию к росту в долгосрочной перспективе. Поэтому данный инструмент заслуживает самого внимательного изучения.