Как я выбираю дивидендные акции

Содержание:

- Как рассчитать размер дивидендов

- Сколько можно заработать на дивидендах

- Что такое дивидендные акции?

- Советы начинающему инвестору

- Конвертер валют

- Варианты создания уютного интерьера для семьи с ребенком

- Пример 2

- Дивиденды по акциям — как часто выплачиваются?

- Разбираемся с терминологией

- Компании, выплачивающие дивиденды дважды в год

- Не пришли дивиденды на брокерский счет — что делать?

- Что нужно для выплаты дивидендов

- Конвертер валют

- Пример вычисления доходности

- 50-центовая монета Юань Шикая 1914 года

- Несколько основных правил заработка на дивидендных акциях

- Как выплачиваются дивиденды

- Кратко про дивиденды

- В какой срок надо выплатить дивиденды

- Нужно ли платить налог на дивиденды

- Беспроцентный принцип выдачи

- Проводки по выплате дивидендов

- Какие акции купить, чтобы гарантированно получить доход в 2020—2021 году

- Бухгалтерский учет операций по начислению и выплате дивидендов

- Сроки выплаты

- Выводы (+ видео)

Как рассчитать размер дивидендов

Выплаты дивидендов в компании инициируются советом акционеров после закрытия реестра. Прибыль распределяется согласно принятой дивидендной политике компании.

Размер выплат по привилегированным акциям определяется в виде процента от номинала, либо в фиксированной форме.

Расчет дивидендов по обыкновенным ценным бумагам:

Для расчетов можно воспользоваться онлайн-калькулятором или найти образцы расчетов дивидендов по аналогичным акциям.

Как правило, эта информация раскрывается в отчетности компании, поэтому акционеру нет необходимости самостоятельно рассчитывать этот показатель. Сумму дивиденда в предыдущем отчетном году на одну акцию указывают в отчете «Сведения о начисленных доходах по эмиссионным ценным бумагам эмитента», который также публикуется в открытых источниках.

Обычно эмитент перечисляет дивиденды держателям привилегированных акций на счет в течение десяти рабочих дней. Другим акционерам — в течение двадцати пяти рабочих дней. Максимальный срок, в течение которого перечисляются дивиденды, может составить примерно месяц после даты отсечки.

С таких выплат уплачивается налог на доходы физических лиц в размере 13 %. Размер чистого дивидендного дохода составит сумму за минусом налога. Никаких льгот — пониженных ставок или вычетов к налогу на прибыль от дивидендов не применяется. При продаже акций и получении дохода от курсовой разницу учитываются понесенные расходы — на приобретение ЦБ и их содержание.

Откуда берутся дивиденды, где можно взять информацию

Дивиденды — это, прежде всего, инструмент инвестиционной политики. Частные компании, которые заинтересованы в капитализации, привлечении инвестиций и создании выгодной деловой репутации, как правило, охотно и часто платят их своим акционерам.

В российских компаниях дивиденды выплачиваются из размера чистой прибыли компании за отчетный период. Реже из рассчитываемого размера свободного или чистого денежного потока.

Размер чистой прибыли можно узнать из отчетности бухгалтерии компании, в частности из формы №2 «Отчет о прибылях и убытках».

Чтобы представлять, сколько денег компания направит, надо будет умножить размер чистой прибыли на коэффициент дивидендных выплат. А чтобы узнать размер дивиденда, причитающегося на одну бумагу, полученный итог надо разделить на число выпущенных акций.

Но следует учитывать, что это все-таки примерный и не единственный показатель. Например, некоторые АО платят дивиденды, которые в сумме превышают полученную в отчетном году прибыль, например, «Эталон» за 2019 год в сумме год выплатит 3,5 миллиарда дивидендов при чистой прибыли в 0,8 миллиардов рублей. Поэтому расчет чистой прибыли для осуществления выплаты дивидендов не всегда помогает определить доходность акций.

Взять точную информацию о том, как распределяются дивиденды среди акционеров, с какой периодичностью они выплачиваются, можно из дивидендной политики компании. Часто выдержки из нее содержатся на официальных сайтах компаний в разделе «Акционерам».

Политика выплат может меняться, поэтому важно следить за актуальностью информации. Также следует быть готовым к непредвиденным обстоятельствам, которые могут повлиять на размер дивидендных доходов

О наиболее ответственных датах можно узнать из дивидендных календарей, например здесь.

Это удобно, поскольку здесь в краткой форме собраны данные по:

- датам закрытия реестров,

- доходности предыдущих периодов,

- размерам дивиденда на акцию и прочее

Сколько можно заработать на дивидендах

Тактики заработка на дивидендах различаются в зависимости от периода и целей инвестирования, а также отношения к риску.

Для долгосрочного инвестирования имеет смысл выбирать акции со средней высокой дивидендной доходностью за последние 5 лет в перспективных отраслях экономики (нефтяной сектор, технологии и т.д.).

Дивидендная доходность рассчитывается путем деления размера дивиденда на 1 акцию на рыночную цену ценной бумаги. Полученное выражение нужно умножить на 100%, в результате чего окончательная сумма выражается в процентах.

Для российского рынка акций для долгосрочного инвестирования можно рассматривать компании с дивидендной доходностью 7,5-13%. Для иностранных компаний с растущими фундаментальными показателями годовой дивиденд в размере 3-5% считается отличным.

Начинающим и долгосрочным инвесторам стоит остерегаться приобретения разовых дивидендных историй. Например, акции компании Сургутнефтегаз приносят инвесторам большую прибыль только в периоды значительного обесценивания курса рубля, так как счета организации консолидируются на долларовых депозитах. В эти периоды дивидендная доходность может возрасти до 20%. При этом стоимость ценных бумаг Сургутнефтегаза остается стабильной с высокой вероятностью снижения после отсечки.

Давайте рассмотрим, сколько можно заработать на дивидендах на конкретных примерах.

Один из лидеров нефтегазового сектора – компания “Газпром” в 2019 г. выплатила акционерам по 16,61 руб. дивидендов за акцию. В начале 2019 года 1 бумага стоила 151,90 руб., т.е. купив 100 акций компании за 15 190 руб., в июле можно было заработать на дивидендах 1 661 руб. без учета роста стоимости ценной бумаги.

По расчетам видно, что инвестирование в акции с целью получения дивидендов однозначно выгоднее, чем проценты от депозита в банке в плане прибыльности и защиты от инфляции.

Однако мир постоянно меняется, что влечет определённые риски. Поэтому, перед покупкой ценных бумаг с целью получения дивидендов нужно ознакомиться с дивидендной политикой компании и изучить годовые отчёты компании за 2-3 года. Подробнее о том, как выбирать акции читайте в статье “Стратегии инвестирования в акции 2020 с примерами“.

Если после получения дивидендных выплат, вы не продаёте свои акции, то проценты от прибыли будут зачисляться вновь и вновь. Использование принципа реинвестирования при долгосрочном инвестировании позволит увеличить прибыль в разы.

В это сложно поверить, поэтому опять перейдем к примеру. Всеми известный Уоррен Баффетт на протяжении нескольких десятков лет выкупал акции фонда Berkshire Hathaway просто не забирая прибыль от дивидендов плюс докупая еще. В итоге инвестор занял место исполнительного директора и председателя совета директоров и сумел из небольшой компании создать хедж фонд с миллиардным оборотом и прибылью.

Многие из инвесторов на миллиарды пока не претендуют, но хотели бы знать…

Что такое дивидендные акции?

Ценные бумаги, по которым регулярно выплачиваются вознаграждения акционерам, получили название дивидендные акции. Как и проценты по банковскому депозиту, и арендная плата от сдаваемой в аренду недвижимости, получаемый таким способом доход является пассивным. Это отличный вариант долгосрочной инвестиции, поскольку:

- выплаты дивидендов – это часть прибыли, которой предприятие «делится» с акционерами;

- их размер устанавливается советом директоров компании, с последующим одобрением совета акционеров;

- наиболее распространенный вид выплат по дивидендным акциям – денежный, но выплаты могут осуществляться и в виде передачи дополнительных пакетов ценных бумаг или иного имущества.

По сути, это своеобразная «благодарность» инвесторам со стороны компании за их вклад в формирование акционерного капитала. Просто за владение ценными бумагами. В большинстве случаев выплаты на акции дивидендных компаний осуществляются ежеквартально.

Пусть на каждую ценную бумагу приходится и немного, но при наличии портфеля из тысячи акций сумма получается внушительной. А относительно небольшие первоначальные инвестиции со временем могут стать вполне приличным состоянием.

Советы начинающему инвестору

Основные советы:

- Вкладывать не менее 50000 рублей (значения ниже повысят риски).

- Начинать инвестиции в акции с низкими показателями рисков. Бумаги компаний РФ должны показывать доходность от 20%, США – от 10%.

- Изучать материалы по инвестированию, развиваться и расти в сфере.

- Сформировать портфель преимущественно из акций американских компаний (вложения должны составлять в этом случае не менее 200.000 рублей).

- Срок инвестирования – от 24 месяцев.

- Количество акций – от 20 штук (для компаний США).

Нужно учитывать, что риски на российском рынке выше.

7.1 Управление рисками

Главные принципы:

- Вложения должны быть диверсифицированными. Рискованных активов должно быть не более 25%.

- Историю компании необходимо постоянно отслеживать.

- Следить за графиком показателей.

- Отслеживать показатели роста и колебания цен.

Если показатели по отчетностям компании плохие, следует уменьшить долю рискованных акций в сформированном портфеле.

7.2 Не забываем о налогах

Налоговым агентом выступает брокер. Он производит необходимые выплаты. Сумма отчислений составляет 13% от получаемого дохода.

Конвертер валют

Варианты создания уютного интерьера для семьи с ребенком

Пример 2

Дивиденды по акциям — как часто выплачиваются?

Это зависит от решения совета директоров компании. Средства могут зачисляться на счета акционеров один, два или четыре раза в год.

Внимание! При отсутствии чистой прибыли компания имеет право не производить выплаты инвесторам, кроме владельцев привилегированных ценных бумаг. Платить дивиденды запрещено предприятиям, которые признаны банкротами или имеют задолженность перед государственным бюджетом

Ежегодно, с апреля по август, советы директоров компаний принимают решение о размере и времени перечисления дивидендного дохода акционерам. Реакция инвесторов на полученную информацию выражается в виде повышенной активности по приобретению или продаже акций.

Как узнать день выплаты и размер?

Ежегодно каждая акционерная компания выбирает день для ознакомления с перечнем собственников. На основании полученных данных составляется список лиц, которым предстоит получить доход. Такой день носит название «дата закрытия (отсечения) реестра». В России большинство компаний выбирает для этого весенний период. Если по состоянию на эту дату инвестор владел акциями предприятия, он получит доход за прошедший год. Через сколько приходят дивиденды после даты отсечки, также становится известно после заседания коллегиального органа управления эмитентом.

Внимание! Если целью приобретения активов является получение выплат, нужно рассчитать дату покупки ценных бумаг таким образом, чтобы успеть на день отсечения реестра попасть в список действующих акционеров

Для этого важно учесть особенности посредника. Например, инвестор, который приобретает ценные бумаги на Московской бирже, получает право владения активами только через 2 рабочих дня после даты совершения сделки

При этом следует учитывать, что чем ближе день отсечения, тем дороже акции данной компании

Например, инвестор, который приобретает ценные бумаги на Московской бирже, получает право владения активами только через 2 рабочих дня после даты совершения сделки. При этом следует учитывать, что чем ближе день отсечения, тем дороже акции данной компании.

Итоговый размер дивиденда по простым акциям зависит от:

- количества ценных бумаг у инвестора;

- прибыли предприятия.

Рассчитать точную сумму выплат сложно. Для этого нужно ознакомиться с особенностями бизнеса эмитента, его дивидендной политикой, изучить финансовую отчетность. Размер процентов на акцию может зависеть от многих факторов. Например, Сбербанк учитывает следующие показатели:

- чистую прибыль;

- сумму средств, необходимую банку на дальнейшее развитие бизнеса;

- внешние и внутренние риски;

- соотношение интересов кредитного учреждения и его акционеров.

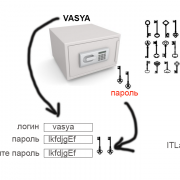

После составления и анализа финансовых отчетов определяют размер дивидендов и доходность ценных бумаг. Это соотношение суммы процентов по одному активу к его стоимости. Данный показатель выражают в % годовых и рассчитывают по формуле:

ДД = (дивиденды на одну акцию за прошедший год / стоимость акции) х 100 %.

Внимание! На российском рынке существует несколько компаний, доходность активов которых достигает 10–12 % годовых. Начинающим инвесторам для получения дивидендов рекомендуется приобретать акции голубых фишек

Это ценные бумаги самых надежных крупных компаний отечественного рынка. Для их покупки необходимо открыть брокерский счет.

Размер дивидендов не должен быть ниже установленного эмитентом лимита и может зависеть от конкретного финансового показателя. Например:

- Сбербанк фиксирует сумму выплат не ниже чем 50 % от чистой прибыли;

- «Ростелеком» планирует использовать для выплаты дивидендов 75 % от суммы денежного потока свободных средств в расчете за 2018–2020 гг;

- компания «Полюс» ориентируется на размер прибыли до уплаты обязательств (налогов, амортизации и задолженностей).

Обычно дата отсечки реестра известна заранее. Эти данные, так же как и размер дивидендов, публикуются во многих общедоступных источниках, а также на официальном сайте компании в разделе для акционеров.

Получить необходимые сведения можно и на сайте e-disclosure.ru. Это специальный портал раскрытия корпоративной информации. Здесь публикуются релизы компаний, предусмотренные законодательством. К документам, подлежащим огласке, относятся и протоколы заседаний совета директоров, на которых принимаются решения по вопросам дивидендов.

Спрогнозировать величину выплат и подобрать наиболее доходные акции можно с помощью календаря дивидендов. Данная информация представлена на сайтах брокерских фирм.

Разбираемся с терминологией

Для начала дадим определение, что такое дивиденды по акциям. Это прибыль, которую получают акционеры компании по финансовым результатам отчетного периода. Если вы покупаете акции, то получаете право на дивиденды по ним. Когда компания развивается и зарабатывает прибыль, то делится ею с акционерами. Доход распределяется пропорционально доле, которой владеет каждый из инвесторов. Некоторые компании выплачивают дивиденды ежегодно, другие – ежеквартально.

Как рассчитывается доходность по дивидендам

Допустим, компания решила выплачивать 10 рублей за одну акцию. Ее вы покупали за 150 рублей. Дивидендная доходность равна (10 рублей/150 рублей) * 100% = 6,7%.

У каждой компании своя политика начисления дивидендов. Одни сразу заявляют, что в первые несколько лет не планируют их выплачивать. Другие не обещают ничего конкретного. Третьи опираются на цифры, например, готовы платить акционерам 75% чистой прибыли или 50% свободного денежного потока, или, например, не менее определенной суммы на акцию.

На западе акционерные общества делятся на две категории – компании с акциями роста и «дойные коровы». Совет директоров первых большую часть прибыли вкладывает в развитие бизнеса, дивиденды они либо вовсе не выплачивают, либо сводят к минимуму. Цель – повысить рыночную стоимость акций, инвесторы, а в этом случае спекулянты, покупают бумаги для того, чтобы на пике продать акции и заработать на разнице. Учредители «дойных коров» поступают наоборот – обещают большие дивиденды и привлекают как можно больше инвесторов.

Акция – бессрочная эмиссионная ценная бумага, это доказательство вашего вклада в уставный фонд акционерного общества. Инвестирование в акции дает право участвовать в управлении компанией и получать часть прибыли в виде дивидендов. Акции компании выпускают тогда, когда создают акционерное общество или увеличивают уставной фонд.

Цена акции, по которой её приобретает первый держатель, называется эмиссионной. По рыночной, или курсовой цене акция продаётся и покупается на вторичном рынке. Рыночная стоимость формируется на биржевых торгах, она показывает реальную цену акций. На нее влияют финансовые показатели компании, иногда новости или реплики влиятельных людей могут резко изменять стоимость акций.

Есть любопытное приложение для трейдеров, которое сообщает пользователям о твитах Дональда Трампа: из-за его высказываний акции не одной компании падали в цене. 16 августа капитализация Amazon снизилась примерно на 5,7 млрд долларов всего за два часа. Причиной стал твит президента США, он написал: «Amazon наносит большой урон ритейлерам, которые платят налоги. Города и штаты США страдают от этого, теряется много рабочих мест!».

В начале года за несколько минут упали акции Toyota. Трамп пригрозил компании пошлинами за намерение построить завод в Мексике. Этот твит стоил автопроизводителю 1,2 млрд долларов. В декабре Трамп обрушил капитализацию крупнейшей американской оборонной компании Lockheed Martin. 3,5 миллиарда долларов стоило заявление будущего президента о том, что программа разработки истребителя F-35 слишком дорогостоящая. Вот так за считаные часы и даже минуты изменяется капитализация компаний.

Капитализация – это рост стоимости акций благодаря росту стоимости самой компании. Чтобы заработать на капитализации, нужно продать акции дороже, чем вы их покупали. Рост курсовой стоимости – это одна из главных причин инвестирования в акции.

Как рассчитывается капитализация

Капитализация = стоимость одной акции * их количество. Если вы купили акцию за 10 долларов, а ее цена выросла до 15, и за эту сумму вы ее продали, то получили 50% прибыли.

Компании, выплачивающие дивиденды дважды в год

Не пришли дивиденды на брокерский счет — что делать?

Что нужно для выплаты дивидендов

Чтобы организация могла распределить чистую прибыль между учредителями, необходимо выполнение ряда условий. Перечислим основные:

- у организации есть прибыль, оставшаяся после налогообложения. При убытках дивиденды выплачивать нельзя;

- уставный капитал полностью оплачен;

- стоимость чистых активов больше или равна уставному капиталу. Под чистыми активами понимается разница между активами организации и ее долгами. Чистые активы — это капитал и резервы (указаны в итоговой строке III раздела бухгалтерского баланса), увеличенные на доходы будущих периодов (указаны в строке 1530 баланса) и уменьшенные на задолженность участников по оплате УК (указана в составе строки 1170 баланса).

- у организации нет признаков банкротства.

Конвертер валют

Пример вычисления доходности

Как считать доходность дивидендов: цена одной акции на фондовом рынке составляет 150 рублей за штуку. В отчетном периоде эта компания объявила, что выплатит 10 рублей на одну обыкновенную ценную бумагу. В данном случае пример расчёта дивидендной доходности выглядит следующим образом:

Эмитент, который выступает при выплате дивидендов налоговым агентом, по закону удержит с каждой выплаты 13 % налога на доходы физических лиц. То есть, после уплаты налога с 10 рублей, объявленных компанией, на счёт инвестора реально поступит 8,7 рублей. Это значит, что чистая дивидендная доходность с применением формулы составит:

50-центовая монета Юань Шикая 1914 года

Несколько основных правил заработка на дивидендных акциях

Существует несколько основных правил, выполнение которых позволяет заработать на инвестировании в ценные бумаги, по которым полагаются регулярные выплаты:

«Купил и держи» — самая простая стратегия, предполагающая долгосрочные инвестиции. Единственным недостатком является достаточно длительный период ожидания дохода.

Покупка ценных бумаг перспективных компаний в момент понижения их курсовой стоимости. Котировка в течение года может меняться в сторону увеличения или уменьшения. На десятки процентов. Хотя долгосрочный график котировок демонстрирует их плавный рост. Но наступает момент, когда цены на них начинают снижаться. Именно в этот момент, если нет данных, указывающих на ухудшение положения компании, самое время совершить покупку дивидендных акций.

«Покупай до отсечки» — как только становится известен размер назначенных компанией выплат по ценным бумагам, интерес к ним со стороны инвесторов начинает расти. Котировки ползут вверх тем быстрее, чем ближе день отсечки. Покупка активов в этот момент дает возможность получить дивиденды за короткий срок – месяц, полтора.

«Купи заранее, продай в день отсечки». На следующий же день после закрытия реестра акционеров, которым полагаются выплаты, происходит дивидендный гэп. Ценные бумаги, доход по которым можно будет получить через 3 месяца, а то и год, уже мало кого интересуют. Котировки падают. Снижение соответствует размеру дивидендов. Именно перед днем отсечки, на пике цены, можно и продать акции с наибольшей выгодой.

Даже с учетом вышеизложенных рекомендаций, не следует хранить «все яйца в одной корзине». Новички часто совершают ошибку – привлеченные самыми большими выплатами на ценную бумагу, инвестируют все имеющиеся средства в одну компанию.

В этом, конечно же, есть своя логика. Но не следует забывать и о рисках. Ведь в определенный момент у компании могут возникнуть проблемы, что непременно повлияет на доходность активов. Либо будет принято решение отказаться от их начислений

Спасибо за внимание, всегда ваш Максимальный доход!

Как выплачиваются дивиденды

Как выплатить дивиденды, решает общее собрание акционеров. Основные положения фиксируются в Уставе акционерного общества.

Основные условия получения дивидендов:

- отсутствие ограничений, установленных ст. 43 Федерального закона от 26 декабря 1995 года № 208-ФЗ «Об акционерных обществах»;

- наличие у компании чистой прибыли, полученной по результатам ее деятельности в отчетном периоде;

- документально оформленная рекомендация Совета Директоров акционерного общества в отношении размера дивидендов;

- положительное решение общего собрания акционеров.

Выплаты по привилегированным акциям производятся в первую очередь и в обязательном порядке. При отсутствии чистой прибыли для этого могут быть задействованы средства из резервного фонда акционерного общества.

В отличие от процентов по привилегированным ценным бумагам, дивиденды по обычным акциям могут вообще не платиться.

Какими факторами ограничивается выплата по обычным акциям

На размерах дивидендов по обычным акциям могут отражаться следующие факторы:

- потребность в расширении и реконструкции предприятия, что особенно актуально на ранних этапах жизненного цикла компании;

- нестабильное финансовое положение и низкий уровень платежеспособности акционерного общества;

- большая кредитная нагрузка;

- высокий уровень налогообложения;

- низкий фактический объем получаемой компанией чистой прибыли;

- нестабильное состояние товарного рынка;

- инфляция;

- ограничения по выплате дивидендов акционерным обществом со стороны законодательства;

- несбалансированное соотношение количества привилегированных и обыкновенных акций и др.

В зависимости от перечисленных и других возможных факторов происходит выбор дивидендной политики акционерного общества на ближайший период.

Кратко про дивиденды

Для тех, кто имеет весьма смутное представление о порядке начисления и выплат дивидендов, проведем небольшой ликбез.

- Есть компании выплачивающие дивиденды. И компании по которым выплат вы не дождетесь. Сама процедура начисления вознаграждения акционерам прописана в уставе компании. Обычно это какая-то доля от прибыли (от скромных 5-10% до 50 и даже 70%). Соответственно, нам нужны именно дивидендные акции.

- Обычно дивиденды выплачиваются раз в год. Иногда 2 раза (но редко) или 4 раза в год (очень редко). Все зависит от компании.

- Сколько платят? От скромных 2-3% до 15-20%. В среднем можно ориентироваться на 5-8%.

- Информацию по дивидендным акциям: название, когда и сколько заплатят, можно найти в календаре дивидендов. Например, здесь.

- Сведения о выплате дивидендов (дате выплат и размере на одну акцию), становятся известны примерно за 2 месяца до выплат. После собрания акционеров.

- Дата закрытия реестра (или дивидендная отсечка) — это последний день, когда нужно владеть акциями, чтобы претендовать на дивиденды. Именно она указана в дивидендном календаре. Достаточно купить акции в этот последний день — и получить вознаграждение. Соответственно, если продать бумаги в это время, то дивиденды вы не получите (даже если владели бумагой несколько месяцев).

- После закрытия реестра — все кто владел акциями, получит дивиденды в течение 2-х месяцев на свой брокерский счет.

- Желающих купить бумаги и поучаствовать в разделе прибыли много. Повышенный спрос толкает котировки вверх. На следующий день после отсечки, стоимость бумаг сразу падает. Обычно не менее размера начисленных дивидендов. Бумаги уже не интересны инвесторам, прибыль получена. И начинаются массовые распродажи.

Календарь дивидендов

В какой срок надо выплатить дивиденды

ООО должно выплатить дивиденды своим участникам – организациям и физическим лицам в срок, установленный:

-

или уставом общества;

-

или решением о выплате дивидендов.

Если ни уставом, ни решением срок выплаты дивидендов не установлен, то их надо выплатить в течение 60 календарных дней со дня принятия решения о такой выплате (п. 3 ст. 28 Закона N 14-ФЗ).

АО должно выплатить дивиденды акционерам – организациям и физическим лицам в течение 25 рабочих дней с даты, на которую определяются лица, имеющие право на получение дивидендов.

Эта дата указывается в решении о выплате дивидендов (п. п. 3, 6 ст. 42 Закона N 208-ФЗ).

Нужно ли платить налог на дивиденды

Однозначно да! Каким налогом облагаются дивиденды?

Вся получаемая прибыль с дивидендных выплат классифицируется как доход физических лиц (НДФЛ) или подоходный налог.

Действует стандартная налоговая ставка — 13%.

Приятная новость. Государство освободило частных лиц от самостоятельной уплаты налога.

Брокер, является налоговым агентов. И сам удерживает положенные налоги в пользу бюджета.

В момент выплаты дивидендов, часть (13%) от получаемой суммы идет на уплату налогов.

Инвестор на руки получает уже очищенную от налогов сумму.

Так что, рядовым инвесторам не нужно заморачиваться. Все сделают за вас.

Беспроцентный принцип выдачи

Проводки по выплате дивидендов

На дату протокола о распределении прибыли.

- ДЕБЕТ 84 КРЕДИТ 75 субсчет «Расчеты по выплате доходов» — начислены дивиденды учредителю такому-то;

- ДЕБЕТ 75 субсчет «Расчеты по выплате доходов» КРЕДИТ 68 субсчет «Расчеты по НДФЛ» — начислен НДФЛ на дивиденды учредителя такого-то.

На дату выплаты учредителям:

ДЕБЕТ 75 субсчет «Расчеты по выплате доходов» КРЕДИТ 50 (или 51) — выплачены дивиденды учредителю такому-то.

На дату перечисления налога в бюджет:

ДЕБЕТ 68 субсчет «Расчеты по НДФЛ» КРЕДИТ 51 — перечислен НДФЛ.

Отметим, что указанные проводки отражают расчет и выплату дивидендов в денежной форме. Если же компания в 2020 году производит выплату за счет основных средств или материалов, необходимо использовать счет 91 «Прочие доходы и расходы». Если дивиденды выдаются за счет товара или готовой продукции, следует использовать счет 90 «Продажи». В этих случаях передача ценностей учредителю облагается НДС.

Какие акции купить, чтобы гарантированно получить доход в 2020—2021 году

Для выгодного вложения требуется составить предварительный список фирм и организаций, выпускающих акции с наиболее высокими дивидендами. Разделения могут быть по отраслям, суммам выплат, конкурентными условиями.

ТОП-10 самых доходных дивитикеров РФ в 2020-м выглядит так:

| Название организации/компании | Процент доходности по дивидендам |

| Сургутнефтегаз | 18,7 |

| Мечел | 16,19 |

| Северсталь | 15 |

| Татнефть | 14,3 |

| НЛМК | 14,3 |

| Норникель | 11,4 |

| ЛСР | 11,3 |

| Детский мир | 10,3 |

| Алроса | 9,3 |

| Башнефть | 9,2 |

При выборе нужно учитывать возможности развития и совершенствования бизнеса

Принимаются во внимание перспективы, которые демонстрирует компания. Дополнительно рассмотреть нужно из каких ресурсов выбранная компания будет генерировать прибыль

Максим Фадеев

Специалист в области финансов и экономики.

Обратить внимание рекомендуется на то, какую долю прибыли компания отводит на выплату акционерам. Проценты рассчитываются, исходя из показателей чистой прибыли

В этом случае нужно определить цель покупки акций.

Если основная задача — это получение стабильной долгосрочной прибыли (от 5-6 лет), то в таком случае нужно отдать предпочтение компании, которая выделяет в пользу держателей своих ценных бумаг до 30-40% собственной прибыли в виде дивидендных выплат.

Рейтинг лучших российских компаний с максимальным размером дивидендов по отраслям позволит сделать правильный выбор. Внешнеторговые предприятия, которые будут перечислены ниже, показывают стабильную работу. Они могут рассматриваться к покупке акций:

- Нефтегазовый сектор: Башнефть (Роснефть), Сургутнефтегаз, Татнефть.

- Металлургия: Мечел, Северсталь, Норникель.

- Ритейл: Детский мир.

Перечисленные предприятия получают выручку в рублях и валюте.

Высокодоходные российские дивидендные компаний выглядят так:

Советуем посмотреть ролик, где перечисляются компании с самими большими дивидендными выплатами:

Бухгалтерский учет операций по начислению и выплате дивидендов

Проводки в бухгалтерском учете по начислению и выплате дивидендов надо делать отдельно по каждому участнику (акционеру), на открытом для него субсчете к счету 75 «Расчеты с учредителями».

В бухгалтерском учете задолженность по выплате дохода участникам отражается записью по дебету счета 84 «Нераспределенная прибыль (непокрытый убыток)» в корреспонденции с кредитом счета 75 «Расчеты с учредителями», субсчет 75-2 «Расчеты по выплате доходов».

В случае если участники общества являются его работниками, задолженность по выплате дохода перед ними отражается записью по дебету счета и кредиту счета 70 «Расчеты с персоналом по оплате труда» (Инструкция по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденная Приказом Минфина России от 31.10.2000 N 94н).

Удержание суммы НДФЛ отражается записью по дебету счета , субсчет 75-2, и кредиту счета 68 «Расчеты по налогам и сборам» (в общем случае), по дебету счета и кредиту счета (когда участники общества являются его работниками).

Таким образом, операции по начислению и выплате дивидендов необходимо отражать следующими записями:

|

Проводка |

Операция |

|

На дату решения о выплате дивидендов |

|

|

Д 84 — К 75 (70) |

Начислены дивиденды участнику (акционеру) |

|

На дату выплаты дивидендов |

|

|

Д 75 (70) — К 68/НДФЛ |

Удержан налог на прибыль (НДФЛ) с дивидендов |

|

Д 75 — К 51 (50) |

Дивиденды выплачены участнику (акционеру) |

|

На дату перечисления налога в бюджет |

|

|

Д 68/НДФЛ — К 51 |

Налог на прибыль (НДФЛ) перечислен в бюджет |

Сроки выплаты

Не существует строгих требований по тому, как часто компания должна платить дивиденды. Она может сделать это в любой момент при двух условиях: наличия чистой прибыли и решения акционеров.

Стабильные и большие компании устанавливают понятные алгоритмы отчисления дивидендов. Они знают, что смогут делать регулярные выплаты для акционеров.

Небольшие компании не уверены, что способны делать выплаты постоянно. Поэтому откладывают прибыль в «кубышку», а потом решают куда направить средства. Либо на развитие, либо на дивиденды.

Российский фондовый рынок – развивающийся, а большинство компаний – растущие. Поэтому часто дивиденды выплачиваются раз в год. Но есть несколько крупных фигур, которые рассчитываются ежеквартально. Например, «Северсталь», НЛМК, QIWI.