Расчетный счет сбербанка

Содержание:

- Как узнать номер расчетного счета?

- Кросс-курс 74 Долларов (США) к другим валютам

- С помощью Мобильного банка

- Как узнать данные карты Сбербанка?

- Расчетный счет карты сбербанка через Сбербанк Онлайн

- Что входит в банковские реквизиты (полные):

- Где взять реквизиты карты Сбербанка?

- Что такое номер карты Сбербанка и где его посмотреть

- Что делать если не пришла квитанция на оплату налога

- Зачем могут понадобиться реквизиты карты

- Что такое расчетный счет банка ПАО Сбербанк

- Банк ВТБ — личный кабинет для физических лиц Подольск, кредиты физическим лицам в 2020 году

- Навигация по записям

- Как узнать реквизиты банка по номеру счёта

- Как открыть карточку в Сбербанке

- Расчетный счет в Сбербанке для ИП: тарифы в 2020 году

- Лицевой счёт для физического лица

- Сколько цифр в номере расчетного и лицевого счетов и их значение

- Зачем нужны реквизиты Сбербанка

Как узнать номер расчетного счета?

Узнать номер банковского счета нетрудно. Есть несколько простых и удобных способов. Например, в отделении банка. Предъявите сотруднику свой паспорт и попросите назвать номер счета.

При заключении договора с банком о предоставлении того или иного продукта, в нем обычно указывается номер счета, по которому будут проводиться операции. Поэтому можно поднять этот документ и отыскать в нем номер расчетного счета. Обычно указывают на первой или последней странице.

По телефонам контактного центра: 900 8 (800) 555-55-50, +7 495 500-55-50 тоже предоставляют подобные сведения. Чтобы получить информацию по счету будьте готовы назвать код клиента. Его можно получить в банкомате или у оператора Сбербанка.

В свою очередь, для получения кода, вам придется озвучить сотруднику контактного центра номер карты, данные паспорта, адрес регистрации, контрольную информацию по карте (комбинация цифр и букв или слово, которое вы указали в заявлении на открытие счета). Зная код клиента, вы можете запросить любую информацию по своим счетам и картам.

Если у вас подключен смс-сервис «Мобильный банк»:

- Наберите 900 или один из вышеуказанных номеров.

- Нажмите 22.

- Введите код клиента и нажмите #.

- Нажмите 0 и дождитесь ответа оператора.

Если мобильный банк не подключен, наберите такую комбинацию: 900 22 номер карты# код клиента# 0.

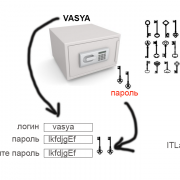

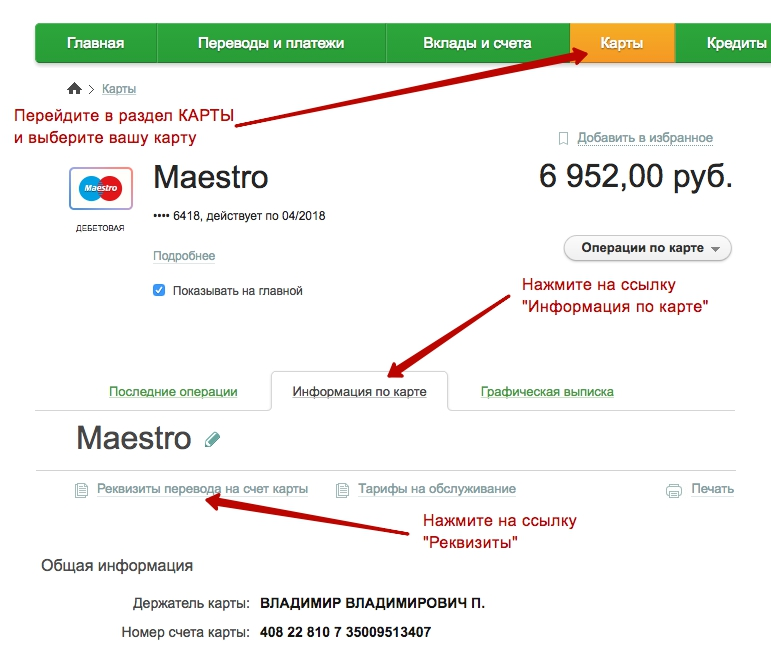

Онлайн можно узнать расчетный счет в личном аккаунте сервиса «Сбербанк Онлайн». Для этого:

- Войдите в интернет банк, указав логин, пароль и подтвердив вход кодом из смс .

- Если вы хотите узнать номер счета карты, то перейдите в раздел «Карты», если номер счета вклада или сберегательного, то кликните по разделу «Счета и вклады».

- Увидеть счет карты можно, кликнув по ней. Откроется такой раздел.

Другими способами тоже можно получить информацию о счете. Например, с помощью:

- конверта с пин-кодом, который вы получили вместе с картой. Если вы его не уничтожили, то легко можете узнать номер счета. Он указан на его поверхности.

- в банкомате. Вставьте карту, введите пин-код, а затем затем последовательно переходите: Главное меню → Региональные услуги→ «Поиск услуг и организаций. Мои услуги» → «Печать реквизитов карты».

Через несколько секунд устройство выдаст вам квитанцию со счетом и другими данными.

Кросс-курс 74 Долларов (США) к другим валютам

С помощью Мобильного банка

Очень быстрый и удобный способ получения информации о карте. Для того чтобы воспользоваться им, необходимо иметь специальное приложение (СБОЛ) на своем телефоне.

Это приложение доступно для всех основных мобильных платформ, и является абсолютно бесплатным для скачивания и установки. Чтобы выяснить номер счета, необходимо открыть вкладку «О карте», либо же перейти в подпункт «Показать Реквизиты». Для использования приложения необходимо иметь активное соединение с мобильным интернетом.

Данный метод позволяет затратить минимум времени для получения информации, и удобен, прежде всего, молодым пользователям, привыкшим к мультифункциональности собственного мобильного устройства.

Как узнать данные карты Сбербанка?

Если вас интересует, как узнать реквизиты Сбербанковской карты, принадлежащей вам – это не сложно. Мы составили для вас несколько коротких инструкций:

Сбербанк Онлайн

Самый простой способ, как найти реквизиты карты в Сбербанк онлайн – открыть меню «карты», выбрать нужную, нажать меню «Информация о карте» и вот она – ссылка на документ, где вы сможете в Сбербанк онлайн посмотреть реквизиты карты. Подробнее – в этой статье.

Банкомат

Как получить реквизиты карты Сбербанка через банкомат: заходим в меню «Информация и сервис», находим пункт «информация о карте» или просто «О карте» (расположение кнопки зависит от прошивки) и жмем «распечатать реквизиты». На чеке, аналогичном тому, что выходит при снятии денег, будут указаны все необходимые вам данные.

Платежный терминал

Как узнать реквизиты карты Сбербанка через терминал: после авторизации по пин-коду переходим в раздел «личный кабинет» и находим сведения о своей карте.

Расчетный счет карты сбербанка через Сбербанк Онлайн

Воспользовавшись современными технологиями и соответствующим сервисом, можно узнать расчетный счет карты в сбербанке онлайн, не затрачивая время на поездку в банк или даже осуществление звонков. Как узнать расчетный счет карты в Сбербанк Онлайн?

Для этого достаточно воспользоваться услугой «Личный Кабинет». При этом на сайте банка нужно:

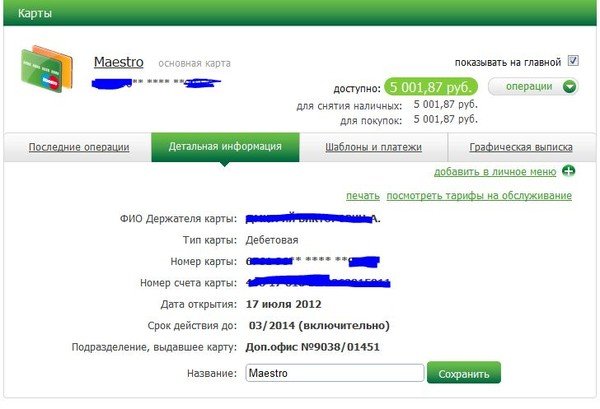

- Ввести логин и пароль в соответствующие поля, и выбрать вкладку «Карты».

- В данной вкладке выбирается раздел «информации о карте» (т.е. щелкаете прямо на свою активную карту).

- Далее раздел «Детальная информация», подраздел «Реквизиты».

- После этих действий на экране пользователю отобразится вся информация, нужная пользователю. Будет доступны также все необходимые для осуществления переводов и оплат банковские реквизиты.

Так можно узнать информацию по любой сбербанковской карте. Этот способ особенно удобен тем, кто часто и подолгу находится в разъездах, в том числе и за рубежом.

Что входит в банковские реквизиты (полные):

Расчетный счет Сбербанка

Для перечисления на карту, отправителю нужен будет «адрес» владельца счета – 20 цифр. Первые 3 цифры счета р/с физ. лица – 408

Корреспондентский счет Сбербанка

Кор. счет Сбербанка необходим при перечислении средств из других финансовыйх учреждений – именно через него осуществляются взаиморасчеты с контрагентами. Каждое территориальное подразделение имеет свой корсчет Сбербанка. Он начинается всегда на 301, а последние цифры копируют БИК филиала банка.

БИК

В Сбербанке ИНН и БИК – самые важные банковские реквизиты. Пример тому – любая платежная система, которая идентифицирует получателя именно по БИК. Если вдруг, заполняя платежные данные, вы опечатаетесь и укажите в место Сбера реквизиты Росбанка для перечисления на карту, но БИК напишете правильно – любая система покажет ошибку, так как в неё заложена автоматическая проверка по БИК.

ИНН и КПП Сбербанка России

Единственные постоянные цифры для всех отделений – это идентификационный номер налогоплательщика и код постановки на учет (внимание, КПП изменился после смены организационной формы с ОАО на ПАО):

- КПП 775001001

- ИНН 7707083893

Сбербанк — полное наименование

Публичное акционерное общество «Сбербанк России» разделено на филиалы: 14 дивизионов охватывают 83 областей и округов. Каждый филиал имеет собственное название и реквизиты (за исключением ИНН и КПП):

- Байкальский банк (Забайкальский край, Иркутская область, Республика Бурятия и Саха, Якутия)

- Волго-Вятский банк (Нижегородская, Владимирская, Кировская область, Республика Мордовия, Марий Эл, Чувашская, Татарстан)

- Дальневосточный банк (Хабаровский, Приморский, Камчатский край, Амурская, Сахалинская, Магаданская области, Еврейская автономная область, Чукотский автономный округ)

- Западно-Сибирский банк (Тюменская, Омская области, Ханты-Мансийский автономный округ — Югра, Ямало-Ненецкий автономный округ)

- Западно-Уральский банк (Пермский край, Республика Коми, Республика Удмуртия)

- Московский банк (Москва)

- Поволжский банк (Самарская, Ульяновская, Оренбургская, Саратовская, Волгоградская, Астраханская, Пензенская область)

- Северный банк (Ярославская, Костромская, Ивановская, Вологодская, Архангельская области, Ненецкий автономный округ)

- Северо-Западный банк (Санкт-Петербург, Ленинградская, Мурманская, Калининградская, Псковская, Новгородская области, Республика Карелия)

- Сибирский банк (Новосибирская, Томская, Кемеровская области, Алтайский, Красноярский край, Республика Алтай, Республика Тыва и Хакасия)

- Среднерусский банк (Московская, Тверская, Калужская, Брянская, Смоленская, Тульская, Рязанская области)

- Уральский банк (Свердловская, Челябинская, Курганская области, Республика Башкортостан)

- Центрально-Черноземный банк (Воронежская, Орловская, Липецкая, Курская, Белгородская, Тамбовская области)

- Юго-Западный банк (Ростовская область, Краснодарский край, Республика Адыгея, Ставропольский край, Республика Ингушетия, Республика Северная Осетия — Алания, Кабардино-Балкарская Республика, Республика Дагестан, Карачаево-Черкесская Республика, Республика Калмыкия, Чеченская Республика)

Для примера, укажем реквизиты 2-х крупнейших дивизионов по г. Москва (Московский филиал) и Московской области (Среднерусский филиал):

Московский банк Сбербанка России — реквизиты для перечисления:

- Корсчет 30101810400000000225 в Операционном управлении Главного управления Центрального банка Российской Федерации по Центральному федеральному округу г. Москва (ОПЕРУ Москва)

- БИК 044525225

- ИНН 7707083893

- КПП 775003035

Среднерусский банк Сбербанка России: реквизиты для перечисления:

- Кор. счет 30101810400000000225 в ОПЕРУ Московского ГТУ Банка России, г. Москва

- БИК 044525225

- КПП 775001001

- ИНН 7707083893

Клиентов часто интересует — как узнать отделение Сбербанка по номеру карты или как узнать полные реквизиты карты Сбербанка (например, не хватает некоторых данных). Теоретически, можно вычислить по первым 8 цифрам – в каком регионе выпущена карта, но все же лучше ориентироваться на БИК или ИНН для определения филиала. А ещё правильнее будет запросить полные реквизиты у владельца карты, чтобы исключить возможность ошибки. Ведь вряд ли вам захочется впоследствии разыскивать затерявшийся перевод.

Если карточка у вас в руках и вы ищете, как узнать где выдана карта Сбербанка – обратите внимание на надпись в левом нижнем углу карты: например 8425/0342 – это нумерация филиала и через черту – код конкретного офиса. Зная код офиса, на карте (которая расположена на сайте банка, раздел «Отделения и банкоматы») вы без труда найдете адрес и часы работы нужного отделения

Где взять реквизиты карты Сбербанка?

Данными карты Сбербанка являются:

- ФИО владельца карточки латинскими буквами;

- Номер пластика;

- Срок завершения действия карточного продукта;

- Код безопасности: CVV2 или CVC2;

- Номер счета.

Чтобы узнать данные карточного счета Сбербанка можно воспользоваться способом на выбор:

Посетить любое отделение учреждения. При себе необходимо иметь паспорт и карту. Их предоставление поможет сотруднику выдать полную информацию, касательно карточки. По просьбе клиента может быть выдана распечатка.

Позвонить на номер колл-центра 8 800 555 55 50. Необходимо указать кодовое слово. Только после идентификации личности клиент сможет получить необходимую информацию;

Воспользоваться Сбербанком Онлайн:

- В главном меню найти пункт «Информация по карте»;

- Нажать на «Реквизиты перевода на счет».

Далее откроется полная информация по данным пластика. По желанию ее можно переписать или распечатать.

Реквизиты для перечисления зарплаты на карту Сбербанка для физических лиц

Реквизиты предоставляют неограниченный доступ к возможностям пластика. Данные бывают полными или платежными.

Всю нужную информацию можно узнать с помощью банкомата, посредством звонка в call-центр, на в Сбербанк Онлайн. Удобней всего воспользоваться услугами интернет-банкинга:

- Зайти в личный кабинет;

- В главном меню выбрать пункт «Карты» и нажать на «Карта Сбербанка», на которую будет перечисляться зарплата;

- Кликнуть на «Информация по карте».

Доступ к личному кабинету предоставляется всем держателям карточек Сбербанка. О том, как зарегистрировать/открыть личный кабинет Сбербанк Онлайн читайте здесь:

Быстрая форма заявки

Заполни заявку сейчас и получи деньги через 30 минут

- Как перевести деньги на карту Сбербанка с карты другого банка

- Запуск ICO — пошаговая инструкция

- Как пополнить счет Лайф банковской картой?

- Как выполнить перевод с карты Сбербанка на карту Почта Банк?

- Перевод денег с баланса телефона на карту Сбербанка

- Способы перевести деньги на «Мегафон» с карты Сбербанка

- Инфляция в России: что нужно знать?

- Как подключить Автоплатеж Сбербанка на оплату ТВ и интернета?

- Как вывести деньги с баланса телефона: 7 способов

Что такое номер карты Сбербанка и где его посмотреть

Номер пластиковой карточки – это сгенерированные уникальные цифры, которые присваивают индивидуально для каждой карты. Номер карты отличается от лицевого счета. В случае перевыпуска карты, ее номер будет изменен, а л/с останется прежним.

Индивидуальный номер платежного инструмента указан на лицевой стороне карточки выше фамилии и имени держателя.

Сколько цифр в номере карты и что они означают

В уникальном номере карты зашифрована важная информация о платежной системе. По нему можно узнать, как система осуществляет платежи, например, Visa или MasterCard.

Состоит номер из 16 цифр. Цифры разделены на 4 блока по 4 цифры каждый. На дополнительной карточке Сбербанка – 17-19 символов. Из 18 цифр состоит номер карт Maestro, с моментальным выпуском.

Расшифровка номера:

- 1 цифра – платежная система, к которой принадлежит карта: Visa – номер 4, MasterCard – 5, Maestro – 3, 5 или 6, Мир – 2.

- 1-6 цифры – уникальный номер филиала, в котором была выпущена карта

- 7-15 цифры – показывает информацию по типу карты: кредитная или дебетовая, валюта, а также регион, в котором была выпущена карточка.

- 16 цифра — контрольная и служит для проверки правильности указанного номера.

4 способа узнать номер карты

Узнать номер платежного инструмента можно:

- на лицевой стороне пластиковой карты. Номер наносят способом идент-печати или лазерной гравировки, также выдавливают объемными цифрами – способ эмбоссирования.

- в личном кабинете Сбербанк-Онлайн. Во вкладке «Карты» указана вся нужная информация, в том числе и номер в сокращенном виде – последние 4 цифры.

- при личном обращении в банк с паспортом. Сотрудник, сверив паспортные данные, предоставит необходимую информацию.

- в договоре, выданном при оформлении карточки.

По звонку в центр поддержки клиентов номер карты узнать нельзя. Специалист сможет назвать только номер счета, к которому привязана карточка. Информация по номеру карты не разглашается третьим лицам, поэтому можно получить данные только по своему продукту.

Как по номеру узнать владельца карты

Узнать полные ФИО владельца карты нельзя, так как информация конфиденциальна и не подлежит разглашению. Но способ получить Имя и Отчество держателя карточки есть – через сервис Сбербанк-Онлайн. Для этого необходимо:

- авторизоваться в системе при помощи логина и пароля

- выбрать вкладку Платежи и переводы

- выбрать пункт Перевести частному лицу

- на новой странице Перевод клиенту Сбербанка ввести полный номер банковской карты в соответствующем поле

- нажать кнопку Перевести

- на странице для подтверждения перевода в графе Получатель будут отображены ИО держателя карты, на которую осуществляют перевод.

Все остальные способы узнать ФИО держателя карточки незаконны.

Что делать если не пришла квитанция на оплату налога

Зачем могут понадобиться реквизиты карты

Есть 3 основные причины, по которым вам нужно будет посмотреть эти данные:

- Вам хотят перевести деньги из заграничного банка не через card-2-card сервис.

- Вы – индивидуальный предприниматель или работаете с индивидуальным предпринимателем.

- Вы хотите, чтобы зарплату переводили на уже существующую карту Сбербанка.

В первом случае перевод нужно оформлять по полным реквизитам банка и полным либо сокращенным реквизитам счета, во втором случае (ИП-ИП или ИП-физлицо) нужно работать через реквизиты счета, чтобы не было вопросов у налоговой, в третьем случае бухгалтер с вашей работы должен знать, куда и кому он переводит деньги. Есть и другие причины, но они встречаются так редко, что упоминать о них нет смысла.

Что такое расчетный счет банка ПАО Сбербанк

Расчетный счет банка — для хранения денежных средств и проведения безналичных расчетов с другими юридическими и физическими лицами.

Для совершения денежных операций следует вносить точные реквизиты банка. Помимо р/с, дополнительно указывают другие реквизиты.

Что означают реквизиты Сбербанка

У каждого филиала Сбербанка свои уникальные реквизиты для перечисления. Информацию по интересующему отделению можно получить на официальном сайте учреждения. Если необходимо осуществить перевод на карту, открытую в г. Москва, нужно использовать реквизиты Московского банка.

В реквизитах указывают следующие сведения:

- Наименование банковского учреждения

- ИНН

- БИК банка

- КПП

- Корреспондентский счет (к/с)

- Номер отделения

БИК банка – Банковский Идентификационный Код – индивидуальный код, который присваивают каждому кредитному учреждению. Индивидуален для каждого банковского отделения. Он состоит из 9 цифр, и содержит информацию: о стране, в которой находится учреждение; о субъекте федерации отделения; о порядковом номере регистрации в реестре ЦБРФ.

ИНН – Индивидуальный номер налогоплатильщика – это код организации, присвоенный в налоговом органе при постановке на учет. Он состоит из 10 цифр и содержит информацию по региону, номеру налогового органа, номеру записи в налоговом учреждении. Последняя десятая цифра — контрольный номер, рассчитанный по алгоритму Госналогслужбы России.

КПП – код причины постановки на налоговый учет. У каждого отделения Сбербанка свой КПП. Состоит из 9 цифр, и содержит информацию: код налогового органа, причина постановки на порядковый номер постановки и количество учетов по данной причине.

Корреспондентский счет – это счёт банка, на который производят перечисление денежных средств. К/с применяют для выполнения обязательств одного банка перед другим. Для переводов внутри одного банка к/с не используют. Корсчет Сбербанка – 30101810400000000225.

Как узнать реквизиты Сбербанка

Реквизиты финансового учреждения необходимы для совершения платежей и денежных переводов между счетами разных банков.

Через Сбербанк-Онлайн на сайте или в мобильном приложении

Для получения нужной информации по осуществлению денежных переводов необходимо зайти в сервис Сбербанк Онлайн и пройти процедуру авторизации. Затем выбрать необходимый платежный инструмент и нажать кнопку Подробная информация. В полученных реквизитах указаны все данные банка.

На сайте банка

На официальном сайте присутствует вся информация по реквизитам. Для этого зайдите на сайт кредитного учреждения и выберите вкладку О банке. На открывшейся странице в пункте Реквизиты указана необходимая информация. Номер расчетного счета Сбербанка: 303 018 100 000 600 001.

Через колл-центр

Позвонив по бесплатному телефону службы поддержки клиентов 8 800 555 55 50, можно узнать р/с банка. Сотрудник центра поддержки продиктует реквизиты либо вышлет на адрес электронной почты.

В отделении

Узнать реквизиты можно, обратившись в отделение банка с паспортом. Специалист продиктует информацию или распечатает реквизиты на бумажном носителе.

В документах

Узнать информацию по р/с Сбербанка можно, если сохранился договор или пин-конверт, полученный при выдаче карты. В этих документах указаны полные реквизиты банка для денежных перечислений.

Через банкомат

Информацию с реквизитами можно распечатать в банкомате или терминале самообслуживания. Для этого необходимо вставить карточку и ввести ПИН-код. Далее, выбирается вкладка меню Мои платежи, а затем Реквизиты. Информация будет указана на экране банкомата, также их можно распечатать на бумажном носителе.

Банк ВТБ — личный кабинет для физических лиц Подольск, кредиты физическим лицам в 2020 году

Навигация по записям

Как узнать реквизиты банка по номеру счёта

На официальном сайте банка вряд ли будет размещаться номер вашего банковского счёта. Искать реквизиты по нему стоит в договоре, который вы заключали с банком в момент открытия счёта. Копия такого документа обязательно остаётся у клиента. Внутри него прописываются все реквизиты по счёту. Если у вас есть сберегательная книжка, реквизиты по счёту указываются на её титульной страничке. Проверить реквизиты также можно, позвонив в колл-центр вашего банка. Для этого необходимо будет назвать оператору номер вашего счёта

Обратите внимание, что при оформлении денежного перевода нельзя допускать ошибки ни в одной цифре из реквизитов, иначе ваши деньги могут вернуться обратно или «уйти» в неизвестном направлении

Как открыть карточку в Сбербанке

Прежде чем открывать пластик, нужно чётко определиться с типом счёта и желаемой валютой хранения.

Текущий предназначается для сбережения денег и проведения различных манипуляций в иностранных и национальных номиналах. Рекомендован для операций с большими суммами. Процентов на этот счёт не начисляется. Чтобы осуществлять определённые транзакции, потребуется посетить отделение банка.

Карточный привязывается к текущему и необходим для осуществления операций с кредитными, а также с дебетовыми картами. Можно проводить различные транзакции без посещения банка. Открывается для снятия наличных и осуществления платежей.

Депозитный нужен для начисления процентов на остаточную сумму. До завершения действия договора запрещено совершать какие-либо действия с наличными средствами.

Необходимые документы для физических лиц

Физическим лицам открытый счёт прикрепляют к сберегательной книжке либо же к пластику. Клиент выбирает метод привязки самостоятельно, опираясь на цель открытия. На книжку пользователь получает пособия и пенсионные выплаты. Этот вариант более приемлемый для людей, которые пользоваться банкоматами не умеют или попросту боятся. Получение средств с книжки возможно только в банковском отделении.

Пластиковые карточки имеют огромным преимуществом перед книжкой. Связано это с тем, что действия с деньгами можно проводить в любой стране в необходимое время.

Нужно предоставить паспорт (документ, подтверждающий личность) и пенсионное удостоверение (для пенсионеров), чтобы открыть счёт. Сотрудник организации составляет договор, а клиент расписывается о верности указанных данных. Делается 2 полностью одинаковых экземпляра. Один должен остаться в банковском учреждении, а второй отдаётся владельцу.

Если человек уже является клиентом банка, он вправе открыть новый расчётный счёт. Сбербанк онлайн позволяет сделать это, используя компьютер:

- Войти в личный кабинет. Потребуется ввести правильные логин и пароль.

- Найти раздел с названием «Вклады и счета».

- В пункте «Открыть» галочкой отметить нужный из списка счёт. После этого нажать «Продолжить».

- Написать всё необходимое в обязательных полях и кликнуть клавишу «Открыть».

- Откроется новая страница с договором и указанными данными. Всё нужно внимательно изучить. При желании можно отправить в печать.

- Согласиться с условиями предоставленного договора, поставив галочку в нужном окне и подтвердить действия.

Правила для организаций

Чтобы вести честный бизнес, обязательно иметь счёт в банке. Для его открытия потребуются:

- Оттиск печати от ИП или предприятия.

- Заявление на открытие.

- Лицензия на проведение деятельности.

- Справка, что организация поставлена на учёт. Она выдаётся в налоговых органах.

- Документы о подтверждении должности главного бухгалтера или директора.

- Выписка из ЕГРЮЛ, а также свидетельство о регистрации.

- ИНН указанной организации.

- Учредительный договор.

Нужно предъявлять копии, заверенные банком либо нотариальной конторой, или оригиналы всех документов.

Чтобы зарезервировать счёт для юридического лица онлайн, следует произвести следующие манипуляции:

- Подготовить всю необходимую документацию.

- На сайте найти раздел с названием «Расчётно-кассовое обслуживание ИП и ЮЛ», а потом нажать «Зарезервировать».

- После выбора тарифа нужно «Открыть счёт».

- Заполнить форму заявки и отправить в банк. Приблизительно через 5 минут будет получено СМС сообщение, в котором будет указан зарезервированный номер.

- Обратиться в банковское отделение для подписания договора. При себе иметь всю подготовленные документы.

На рассмотрение заявки уйдёт приблизительно 3 суток. Пакет документов следует предоставить в течение 30 дней.

В банковском отделении при желании можно подключить необходимые услуги:

- Зарплатный проект.

- Самоинкасация.

- Один из 5 пакетов предоставляемых услуг.

- Бизнес-карта.

- Сбербанк Бизнес онлайн.

Для проверки баланс на карте (остатка средств) можно позвонить в колл-центр или отправить запрос в банковское отделение, а также посмотреть в мобильном приложении или же онлайн. Сумма, которая будет указана как доступная к проведению различных действий, является балансом.

Расчетный счет в Сбербанке для ИП: тарифы в 2020 году

Ведение счета оплачивается ежемесячно по тарифам, размер которых зависит от ряда факторов.

1 Тарифы обслуживания расчетного счета индивидуального предпринимателя в Сбербанке отличаются в зависимости от региона. Например, в Московской области ведение счета будет стоить дороже, чем, например, в Краснодаре, Санкт-Петербурге и даже в самой Москве.

2Стоимость также зависит от выбранного Пакета услуг, который включает в себя не только обслуживание расчетного счета, но и интернет-банк, электронные платежи, зарплатные карты и другие услуги. В зависимости от потребностей вашего бизнеса банк сегодня предлагает несколько вариантов Пакетов услуг:

1. Легкий старт;2. Удачный сезон;3. Хорошая выручка;4. Активные расчеты;5. Большие возможности.

Пакеты включают в себя примерно одни и те же услуги. Разница состоит в количестве банковских операций, входящих в пакет и, конечно, стоимости обслуживания.

Расчетный счет в Сбербанке: тарифы на пакеты услуг

При открытии счета Сбербанк предложит вам на выбор несколько Пакетов услуг, в зависимости от конкретных потребностей вашего бизнеса. Коротко охарактеризуем каждый из них.

Уточнение: в этом обзоре указана стоимость Пакетов услуг для Москвы. В других городах, как уже говорилось выше, ежемесячная плата может немного отличаться. Но, главное, вы примерно поймете порядок цен. Точные данные о тарифах в других регионах смотрите ниже на этой странице.

01. Легкий старт

0 ₽ в месяц

Он будет выгоден, если вы только начинаете бизнес. Его главное преимущество — отсутствие ежемесячных платежей. Иными словами, если выбрать пакет услуг «Легкий старт», то ведение счета в Сбербанке для ИП будет бесплатным. Но не надейтесь, что вы получите даром полный комплект услуг.

Например, бесплатно вы сможете провести всего 3 платежа в месяц клиентам других банков. Комиссия за каждый платеж в другие банки после исчерпания месячного лимита составит 199 рублей.

Перевести физлицам без комиссии вы сможете всего 150 000 рублей в месяц. Как только эта сумма будет превышена банк начнет брать проценты с суммы перевода.

Таких «подводных камней» может быть довольно много. И как только ваш бизнес начнет активно развиваться, тариф «Легкий старт» может стать для вас уже не слишком выгодным. А, соответственно, надо будет внимательнее присмотреться к другим Пакетам услуг, таким как…

02. Удачный сезон

690 ₽ в месяц

Этот тариф будет интересен тем, кто ведет сезонный бизнес.Например, торгует мороженым на улице летом или содержит открытый каток в зимний период.

Его главное преимущество в том, что плата за обслуживание не берется, если нет активности по счету. Нет оборота — нет платы! А в период работы предпринимателю надо будет платить 690 рублей в месяц.

За эти деньги вы сможете в течение месяца без комиссии совершить 5 платежей в любые банки, внести наличными через банкомат сумму в размере до 50 000 рублей и перевести физическим лицам до 150 000 рублей. Остальные услуги предоставляются за определенную плату.

03. Хорошая выручка

1090 ₽ в месяц

Этот Пакет услуг подойдет тем, у кого много наличной выручки.

Его основное преимущество — низкий тариф на внесение наличных. Ведение счета с этим тарифом обойдется ИП в 1090 рублей в месяц.

За эти деньги вы сможете в течение месяца без комиссии совершить 10 платежей в любые банки, внести наличными через банкомат сумму в размере до 100 000 рублей и перевести физическим лицам до 150 000 рублей. Остальные услуги предоставляются за определенную плату.

04. Активные расчеты

2490 ₽ в месяц

Обратите особое внимание на этот Пакет услуг, если вы совершаете много безналичных платежей. Его стоимость составит 2 490 рублей в месяц

За эти деньги вы сможете в течение месяца без комиссии совершить 50 платежей в любые банки. Причем неиспользованный остаток по платежам переносится на следующий месяц. Сумма переводов физическим лицам без комиссии составит 150 000 рублей в месяц.

05. Большие возможности

12990 ₽ в месяц

Этот Пакет услуг будет выгоден, если вы проводите много операций по счету.

Его главная особенность — большое количество операций, включенных в стоимость обслуживания счета. Но и плата не маленькая — 12 990 рублей в месяц. Она включает в себя следующие лимиты:

• 100 платежей в месяц клиентам других банков;• 300 000 руб. в месяц переводы физлицам;• 500 000 руб. в месяц внесение наличных через банкомат;• 500 000 руб. в месяц снятие наличных при помощи бизнес-карты.

После превышения этих лимитов банковские операции уже оплачиваются.

Лицевой счёт для физического лица

Л/с – это индивидуальная комбинация цифр, присваиваемая клиенту в процессе заключения договора с банком для учёта финансовых операций. Уникальный номер закрепляется за физлицом, если он открывает кредитный, дебетовый счёт. Назначение лицевого счёта – перечисление денежных средств юридическим лицам, банку при погашении процентов по кредиту.

Важно! Л/с не допускается использовать при осуществлении коммерческой деятельности.

Как узнать номер счёта

Многие люди часто путают номер банковской карточки с номером лицевого счёта. Это не одно и то же. Номер пластика – это комбинация из 16 цифр, л/с состоит из 20 цифр.

Лицевой счёт используют при совершении денежных переводов внутри одного банка и между другими финансовыми организациями, проводимыми в пользу юрлиц.

Чтобы посмотреть лицевой счёт сбербанковской карточки, пользуются несколькими способами:

Мнение эксперта

Анастасия Яковлева

Банковский кредитный эксперт

Подать заявку

Прямо сейчас вы можете бесплатно подать заявку на займ, кредит или карту сразу в несколько банков. Предварительно узнать условия и рассчитать переплату на калькуляторе. Хотите попробовать?

- Договор с банком. Чтобы найти номер счёта карты, внимательно изучите экземпляр сбербанковского договора. Он располагается в левой нижней части (20 цифр). На конверте с ПИН-кодом для пластика легко найти искомые данные – слева от кода будет напечатан карточный счёт.

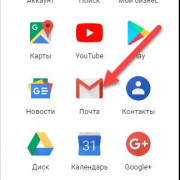

- Система «Сбербанк Онлайн». Если вы уже зарегистрированы на официальном сайте финансового учреждения, действуйте, следуя описанному ниже алгоритму:

- пройдите в личный кабинет, введя идентификационные данные;

- укажите разовый пароль, высланный на мобильный телефон;

- перейдите в категорию «Карты» и щёлкните на интересующий вариант (если пластиков несколько);

- найдите раздел «Информация по карте»;

- номер л/с будет в позиции «Общая информация».

Терминал самообслуживания или банкомат. Чтобы проверить реквизиты, пластиковую карточку помещают в устройство, набирают PIN-код. Открывают категорию «Региональные платежи» и нажимают на позицию «Реквизиты счёта». В открывшемся окошке появятся искомые сведения. Их можно переписать или распечатать на чеке.

Отделение Сбербанка. Чтобы узнать комбинацию л/с, банковскому служащему предъявляют паспорт и пластиковую карту. Он выдаст распечатку. В строке «Счёт получателя» отобразятся реквизиты.

Звонок на горячую линию. Наберите номер 8(800) 555-55-50 и сообщите оператору следующие данные: номер карточки, паспортные данные, кодовое слово. И вы получите запрашиваемые сведения.

Сколько цифр в номере расчетного и лицевого счетов и их значение

Р/с пластиковой карты состоит из 20 цифр, на нем хранятся все деньги клиента. Пластиковая карта привязана к р/с.

Согласно правилам Центрального Банка РФ, расчетный счет начинается с цифр 40817, 40820, 42301, 42601. Эти цифры отображают балансовый номер банка первого и второго порядка. Последующие цифры означают:

- с 6 по 8 – числа показывают код валюты. Для рублей — это 810, для евро – 978, для долларов – 840.

- 9 цифра — контрольный ключ банка

- с 10 по 13 числа – это код подразделения банка, который отражает принадлежность банка к контрагенту (Сбербанк, Альфа банк и т.д.) Если стоит код 0000, значит л/с открыт в головном офисе.

- с 14 по 20 – отражают номер лицевого счета, который присваивают клиенту.

Расшифровка помогает понять: кому открыт л/с, в какой валюте, в каком отделении банка.

Зачем нужны реквизиты Сбербанка

Данные Sberbank карты необходимы для перечисления денег от юридических лиц. Организации запрашивают полные сведения о счете, чтобы отправлять средства физическим лицам.

В число распространенных финансовых операций входят:

- Выплата заработной платы. Сотрудники имеют право получать начисления на пластик любого финансового учреждения страны. Чтобы деньги приходили на нужный лицевой счет, работник предоставляет бухгалтерии его полные реквизиты.

- Компенсации от страховщика. На практике такие переводы встречаются при участии в ДТП застрахованного водителя. Чтобы получить платеж, пострадавший уведомляет компанию о случившемся и подает документы, в числе которых реквизиты пластика.

- СВИФТ – это международная система финансовых каналов связи. Владельцам пластика эта структура позволяет получать платежи из за рубежа. Отправлять средства могут и физические, и юридические лица.

Также банковские данные играют роль при пополнении депозитов безналичным способом или при получении физ.лицом разовых выплат и премий в соответствии с трудовым договором.