Что такое рейтинг облигаций и зачем он нужен

Содержание:

- Операционный офис г. Москва (ул. Большая Семёновская)

- Покупка ОФЗ через брокеров

- Как можно купить облигации

- Рейтинг облигаций с самой высокой доходностью

- Ставка купона

- Муниципальные облигации

- Какие облигации выгодно купить именно сейчас

- Что такое облигация?

- Где удобно посмотреть рейтинг облигаций?

- Как купить облигации

- Потребительские кредиты — рейтинг 2020

- Как продать облигации

- Что это такое?

- Плюсы и минусы 14%-х облигаций МСБ-Лизинг

- Таблица рейтинга самых доходных облигаций в 2020 году

- Как выбрать облигации корпоративного сектора

- На какие показатели ориентироваться инвестору?

- Заключение

Операционный офис г. Москва (ул. Большая Семёновская)

Покупка ОФЗ через брокеров

Как купить облигации федерального займа частному инвестору? Приобретение данного вида ценных бумаг имеет ряд особенностей — например, подобно банковскому депозиту оформить их лишь по паспорту нельзя.

Алгоритм действий следующий:

- Необходимо заключить договор с крупным надежным брокером

- Внести на его счет сумму средств для приобретения ценных бумаг

- На предоставленной платформе приобрести выбранный тип облигаций

После того, как описанные действия проделаны и получен выход на Московскую биржу, в терминале можно настроить таблицу параметров, включив туда интересующие вас данные. Важными могут быть сведения о номинале облигации, ее доходности, времени до погашения (чем оно выше, тем больше риск), цены спроса и предложения, а также сведения о купонах: размер и дата выплаты, НКД, периодичность платежей. После чего добавьте класс Т+Облигации. При этом в терминале как правило указано сокращенное наименование облигации, например ОФЗ 29007 — более подробные сведения о купоне можно получить, вставив в поиск сайта rusbonds.ru «ОФЗ-29007». Алгоритм самой покупки достаточно прост:

Поставка купленной облигации в соответствии с выбранным режимом будет осуществлена на следующий день — цена, как уже упоминалась выше, представлена в виде процента от номинала. Т.е. при цене в 108.9 облигация будет стоить 1089 рублей, с учетом накопленного купонного дохода еще несколько больше: 1089 + 34.55 = 1123.55 рублей. Дополнительно будет взята комиссия за сделку (например, 0.12%). Кстати, в отличие от дивидендных акций, выплаты НКД не сказываются на котировках ОФЗ. Цену в стакане можно выбрать и ниже, что увеличит как доход, так и время совершения сделки. Указанная в терминале доходность это доходность к погашению — т.е. доходность, получаемая инвестором при условии, что он сохранит ценную бумагу до срока погашения.

Еще один важный момент возникает в случае, если ОФЗ приобретаются на ИИС. Поскольку последний предусматривает срок пребывания капитала не менее трех лет, купонный доход (при желании его потратить, а не реинвестировать в другие инструменты) может выводиться сразу на банковский, а не брокерский счет.

Как можно купить облигации

Торговля облигациямифизическому лицу

- Облигации могут быть номинированы в самых разных валютах. На региональных рынках преобладают долговые бумаги, номинированные в национальной валюте.

- Также существует так называемый сектор “евробондов”. На этой секции обращаются долговые бумаги, которые номинируются в валютах, отличных от национальных. Чаще всего – это доллар США или евро.

На текущий момент ФРС США и ЕЦБ проводят политику количественного смягчения. Что это значит, и каким образом данный факт влияет на рынок евробондов?

Фактически, текущая ставка в США и ЕС не позволяет банкам каким-либо образом выплачивать своим вкладчикам вознаграждения, превышающие 1% годовых. Чаще всего хорошая ставка по вкладу в развитых странах составляет 0,7-1,2%. Естественно, что инвесторы, которые ищут консервативный доход именно в валюте, будут активно вкладываться либо вакции, либо в еврооблигации. Учитывая, что акции американских эмитентов не приносят хороших дивидендов, а заработок на рыночной стоимости курса всегда связан с риском, то евробонды это предпочтительный вариант консервативного инвестора.

Именно иностранные инвесторы создают основной объем ликвидности на евробондах.

Кроме того, государственные облигации или Облигации Федерального Займа также могут быть номинированы как в национальной валюте, так и в иностранной. Однако доходность по суверенным облигациям слишком низка, поэтому предпочтительным вариантом остаются именно корпоративные долговые бумаги.

Как купить облигации частному лицу

Как купить облигации Федерального займа физическому лицу

Как вы видите, физическое лицо может купить не только еврооблигации, европейские и американские, но и можно купить Облигации Федерального Займа (ОФЗ). Для того чтобы это сделать нужно просто найти подходящего брокера, зарегистрироваться и пополнить лицевой счет а далее в торговой платформе сделать покупку.

Облигации, которые номинированы в национальной валюте, торгуются точно так же, как и обычные акции. Их можно купить или продать через торговую программу или по телефонному звонку. Также можно построить визуальный график изменения цен и открыть торговый стакан.

Еврооблигации торгуются немного иным образом.

Нельзя открыть терминал и в моменте приобрести их. Заявка на покупку оформляется через клиентского менеджера брокерской компании. Затем делается звонок трейдеру компании на рабочее место, и он уже консультирует клиента, по какой цене сейчас можно купить те или иные еврооблигации.

В отличие от рублевых облигаций, для валютных долговых бумаг необходим гораздо больший размер первоначального капитала. Связано это с очень большими лотами, которыми и торгуются эти еврооблигации.

На текущий момент к покупке можно приступать, начиная с 10 000 долларов США.

Рекомендованные для вас статьи:

- 14 надежных вариантов Куда вложить (небольшие) деньги, чтобы они работали

- Что такое Ралли (цены) на фондовом рынке в Примерах

- Реально ли заработать на фондовой бирже новичку

- Как начать инвестировать в акции сегодня

- Куда вложить миллион рублей или долларов? 5 современных способов

Для рублевого рынка актуальна та же цифра, но в рублях. Доходность евробондов очень сильно варьируется от эмитента к эмитенту, поэтому точную цифру назвать нельзя. В современной экономической ситуации существует разброс от 3% до 30% годовых. Естественно, к этому можно смело прибавить и рост курсовой стоимости доллара или евро.

Налоги на облигации

Облигации не являются исключением в данном случае. Расчет налогов происходит по принципу вычитания всех расходов из доходов. В расходы, кроме всего прочего, включена брокерская комиссия и издержки депозитарного характера. Все, что остается в остатке – подлежит сборам. Но в каждом правиле существуют свои исключения, которые только подтверждают работу правила. В данном случае они относятся к дивидендам и купонам по государственным муниципальным облигациям.

В случае с корпоративными облигациями налог все также 13%. Удерживает его ответственный налоговый агент, то есть брокер. Также ценные бумаги подразделяются на обращающиеся на фондовом рынке и не обращающиеся

Это важно учитывать, поскольку они относятся к разным налоговым базам и не могут быть просальдированы

Отдельно стоит рассмотреть уплату НДФЛ с НКД.

- При уплате купона компанией, взимается налог 13 %.

- Сальдирование купона происходит при выводе денежных средств с брокерского счета, или завершении налогового периода.

Налоговым периодом в России считается календарный год, а непосредственное удержание налога производится в январе следующего года.

Рейтинг облигаций с самой высокой доходностью

Для получения прибыльного пассивного дохода заранее нужно изучить список лучших облигаций с высоким доходом.

Офз

Эмитентом облигаций федерального займа является Министерство Финансов Российской Федерации, а значит, они считаются самыми надёжными бондами в России. Владелец этих бумаг гарантированно получит проценты к назначенному сроку.

Самые лучшие гособлигации:

- ОФЗ-26225-ПД, доходность в год — 8,52%, дата погашения — 10.05.2034 г.

- ОФЗ-26221-ПД, 8,42%, до 23.03.2033 г.

- ОФЗ-26218-ПД, 8,32%, до 17.09.2031 г.

Муниципальные

Благодаря инвестициям регионы Российской Федерации получают возможность строить новые сады, школы, спортивные комплексы, внедрять социальные программы.

Регионы, предлагающие самый высокий процент дохода:

- Самарская Обл-35012-об, 8,89%, до 21.06.2024 г.

- Хакасия Респ-35003-об, 8,69%, до 27.10.2020 г.

- НижегородОбл-35011-об, 8,63%, до 22.06.2023 г.

Корпоративные

У корпоративных облигаций ставка купонного дохода часто меняется, поэтому сложно определить точную сумму прибыли. И оферта может погаситься раньше или позже назначенного предприятием срока погашения. При досрочном погашении владелец бумаг получит меньше прибыли, чем было оговорено.

Рейтинг самых надёжных организаций:

- ГазпрнефБ1, 9,2%, до 24.07.2046 г.

- ТрансмхПБ2, 8,45%, до 29.10.2021 г.

- ЕврХимБ1Р2, 8,3%, до 26.05.2020 г.

Ставка купона

Важно: всё нижесказанное относится к выпускам бондов с постоянным купоном. Для других видов купонов действуют другие правила

Итак, в анкете выпуска облигаций с постоянным купоном можно найти текущий купон бонда, который рассчитывается в рублях, а также ставку купона. Это две разные вещи.

Например, ставка купона – 10% годовых. Предусмотрено две выплаты в год. Номинал облигации – 1000 рублей. Следовательно, размер одного купона – 50 рублей (общий размер выплат за год – 100 рублей).

Если бы купон выплачивался 4 раза (раз в квартал), а прочие условия остались такими же, то размер одного купона составил был 25 рублей (100 / 4). При ежемесячной выплате – 8,33.

Посмотреть все купоны можно в специальном графике выплат, который прилагается к каждому выпуску. Например, на том же русбондсе.

Муниципальные облигации

Главная особенность муниципальных облигаций – наличие амортизации, при которой эмитент (регион или городское образование) постепенно погашает номинал бонда. Это вызывает эффект, при которой на протяжении времени доходность облигации уменьшается, несмотря на то, что процентная ставка купона остается на одном и том же уровне.

Муниципальные облигации удобно покупать, если необходимо создать стабильный денежный поток и обеспечить быстрый возврат средств.

Наиболее выгодными муниципальными облигациями являются следующие.

| Выпуск ОФЗ | Дата погашения | Ставка по купону, в % | НКД, в рублях | Цена, в % от номинала | Эффективная доходность к погашению, в % |

| ТомскАдм-34006 | 14.11.2021 | 9,83 | 11,38 | 100 | 10,2 |

| Хабаровский Край-35007 | 24.10.2025 | 9 | 3,95 | 104,28 | 8,03 |

| Удмуртская Респ-35002 | 19.09.2026 | 10,55 | 12,43 | 116,62 | 7,25 |

| Липецкая Обл-34011 | 21.11.2024 | 6,6 | 13,2 | 99,05 | 7,21 |

| ЯНАО-35004 | 25.12.2024 | 7 | 7,06 | 100 | 7,19 |

| Ярославская Обл-35015 | 20.04.2027 | 8,4 | 2,76 | 106,65 | 7,06 |

| Липецкая Обл-35010 | 21.10.2025 | 8,57 | 2,25 | 104,28 | 7,04 |

| Новосибирская Обл-34018 | 27.09.2022 | 7,85 | 5,16 | 101,85 | 7,01 |

| Ярославская Обл-35017 | 24.06.2025 | 7,95 | 8,71 | 103,53 | 6,98 |

| Карач-ЧеркесРесп-35001 | 18.12.2024 | 8,7 | 12,63 | 106,62 | 6,9 |

Какие облигации выгодно купить именно сейчас

Эксперты отмечают, что в 2019 году облигации существенно подорожали. Это подтверждает и композитный индекс рынка облигаций RUABICP Московской биржи, рассчитанный по методике чистых цен (без учета НКД, купонов и их капитализации), который с начала года вырос на 2,6%. В этом есть большая заслуга ОФЗ. Индекс их совокупного дохода достиг 11,03%. Если ничего не изменится, то по итогам года владельцы ОФЗ смогут получить 15–17% годовых. Поэтому стоит выбрать облигации для инвестирования из этой категории. Например, ОФЗ 25083 с купонной доходностью 7,05% и сроком погашения в конце 2021 года. На данный момент цена облигации ниже номинала, поэтому часть ее совокупной доходности составляет дисконт.

Интерес представляет и ОФЗ 26215. Ее годовая доходность составляет 7,3%. Это обусловлено тем, что облигация торгуется с несколько большим дисконтом, чем ОФЗ 25083. Погашаться она будет 16.08.2023.

С точки зрения надежности, вторыми после ОФЗ идут муниципальные облигации. Индекс совокупного дохода этих бумаг за восемь месяцев текущего года вырос меньше по сравнению с федералами, а именно на 7,09%. Но муниципальные долговые бумаги имеют большую купонную доходность, а их выбор значительно шире.

На сегодня самые выгодные – Хакасия2013 и Мордовия03 с амортизацией долга. Текущий размер купона первой облигации составляет 8,38 рубля. Ее номинал уже частично погашен, поэтому стоимость бумаги на данный момент равна 400 рублей. До окончательного погашения осталось чуть больше года и еще два амортизационных платежа. Размер купона облигации Мордовия03 составляет 29,17 рубля, что соответствует 11,02% годовых. Погашаться она будет в сентябре 2021 года. Амортизационных платежей по облигации еще не было.

Наиболее широким и сложным для выбора является сегмент корпоративных долговых бумаг. На Московской бирже можно купить облигации РЖД, «Газпрома», «Лукойла», Сбербанка и еще многих компаний – как уже хорошо известных, так и совсем новых. Главные критерии выбора корпоративных облигаций – финансовая устойчивость эмитента, тип купона, наличие оферты.

Надежность и устойчивость данного эмитента подтверждает наличие прибыли, обеспечивающей достаточную норму рентабельности собственного капитала. Кроме того, компания не перегружена долгами. Купонный доход по облигации ТрансмхПБ2 составляет 8,78%, а так как она выпущена после 1 января 2017 года, то доход не подлежит налогообложению.

Очень хорошие финансовые показатели имеет ПАО «Газпромнефть», выпустившее облигацию ГазпрнефБ1. Купон по ней прописан до даты ближайшей оферты – 19.08.2021. При этом сама бумага является сверхдлительной. Срок ее погашения – 2046 год. На текущий момент доходность к оферте составляет 8,5%, а купон – 9,2% и выплачивается 2 раза в год.

Представляют интерес активы лизинговых компаний. Например, эксперты советуют покупать облигации ГТЛК. Это одна из самых крупных лизинговых компаний России. Она реализует государственные инициативы содержания и развития транспортной инфраструктуры, а также ведет самостоятельные проекты в партнерстве с крупнейшими надежными банками.

Купить облигации в банке Тинькофф

Инвесторам, не готовым к рискам, следует обратить внимание на защитные инструменты, например, использовать комбинацию высоконадежных облигаций и ИИС. На российском долговом рынке самыми надежными и ликвидными являются бумаги федерального займа

Поэтому в 2020 году на ИИС купить следует именно ОФЗ с доходностью 7–8% годовых. Прибыль можно увеличить за счет налоговых вычетов (при условии выплаты НДФЛ).

Что такое облигация?

Не пугайтесь, сложными терминами на полстраницы я Вас мучать не буду. Принцип того, как работают облигации, можно пояснить на простом примере. Компании (Сбербанк), региону (Самарская область) или государству (Российская Федерация) нужны деньги на запуск масштабного проекта.

Все эти «товарищи» не хотят одалживать средства в банке (обычно эмиссия бондов происходит на астрономические суммы, под которые будет тяжело взять кредит). Кроме того, Сбербанк не хочет делать дополнительный выпуск акций. Ведь в этом случае придется часть собственности отдать акционерам, а потом еще и делиться с ними прибылью.

Остается только один вариант привлечения денег со стороны – «попросить» недостающую сумму у частных инвесторов на время и под проценты. Эмиссия бондов позволяет это сделать прозрачно и на законных основаниях.

Т.е. Вы как инвестор «даете в долг» какой-то компании, региону или целой стране 10 000 рублей, покупая бумагу стоимостью 10 000 рублей. Через год/два/пять (срок погашения облигации фиксируется в момент ее покупки) Ваш «должник» обязуется вернуть долг с процентами. Размер вознаграждения тоже фиксируется заранее (например, 10%). Причем, свой доход по купону вы будете получать стабильно раз в полгода или даже раз в квартал. Именно по этой причине долговые инструменты являются настоящим источником пассивного дохода!

Облигация считается консервативной, низкодоходной, но и одной из самых надежных инвестиций. В портфеле любого серьезного долгосрочного инвестора долговые ценные бумаги составляют 5-15%.

Да, совсем забыл! Многие новички путают между собой понятия «акция» и «облигация». На самом деле – это совершенно разные ценные бумаги. Основное отличие бондов: они не дают Вам права на долю собственности в компании. Покупатель облигации – это всегда кредитор, а не совладелец. Зато с купленной долговой бумагой можно делать все, что угодно: дарить, передавать по наследству или кому-нибудь продать. Как видите у этих инструментов есть и плюсы и минусы.

Где удобно посмотреть рейтинг облигаций?

В настоящее время профессиональными участниками биржевого рынка предоставляются удобные аналитические материалы на бесплатной основе.

Но вот, что примечательно, когда мы с одним из участников нашего неформального сообщества частных инвесторов столкнулись с необходимостью определить рейтинг сразу множества облигаций, тогда решение этой задачки вызвало неожиданные затруднения.

Яндекс и Гугл оказали весьма скудную помощь по этому вопросу, а выручил, как всегда наш опытный облигационер под ником gravicapa (Дай бог ему здоровья и профита).

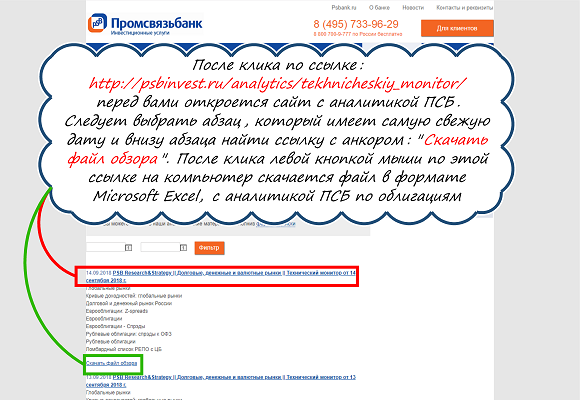

Благодаря его любезной подсказке, в данной статье внимание обращается на аналитическую поддержку от брокера ПСБ (Промсвязьбанк). На картинке ниже, указано, где на сайте брокера ПСБ искать эту информацию

Картинка кликабельна, сайт брокера откроется в новом окне

На картинке ниже, указано, где на сайте брокера ПСБ искать эту информацию. Картинка кликабельна, сайт брокера откроется в новом окне.

Кроме рейтингов облигаций, данная аналитика содержит еще кучу всякой полезной информации для частного инвестора, который обратил свое внимание на такой сложный финансовый инструмент долгового рынка, как облигации. Например, там содержится актуальный ломбардный список ЦБ РФ

Это список облигаций, под залог которых ЦБ дает деньги в долг банкам. Очень неплохой ориентир надежности, но вернемся все-таки к теме статьи – рейтингам

Например, там содержится актуальный ломбардный список ЦБ РФ. Это список облигаций, под залог которых ЦБ дает деньги в долг банкам. Очень неплохой ориентир надежности, но вернемся все-таки к теме статьи – рейтингам.

Как купить облигации

Для этого нужно заключить договор с брокером (понадобится паспорт) и установить специальную программу на телефон или компьютер. Заключить договор можно в офисе брокера или дистанционно, например, когда скачаете приложение для смартфона. Как правило, открытие брокерского счёта происходит в течение трёх дней.

После открытия брокерского счёта нужно перевести на него деньги. Сделать это можно банковским переводом по реквизитам, через кассу банка или пополнив с карты. Если банк, в котором открыта ваша карта, и брокер совпадают, то тогда перевод брокеру можно сделать через интернет-банк, просто переведя деньги между счетами.

После входа в программу брокера нужно выбрать вкладку «Облигации». Там будет список облигаций. Перед покупкой обязательно нужно изучить облигацию и компанию, которая её выпустила.

Потребительские кредиты — рейтинг 2020

Как продать облигации

Продавать «народные» ОФЗ на вторичном рынке нельзя. Держатель этих бумаг должен дождаться даты погашения и тогда один из указанных выше банков выкупит их на условиях заключенного договора. Эту услугу оплачивает Минфин РФ.

Другие виды долговых обязательств участвуют в биржевом обороте. Продать облигации можно на ММВБ через брокерскую организацию, имеющую право торговать на ней ценными бумагами. Длительность процесса реализации этого актива зависит от степени ликвидности и запрашиваемой цены. Как учитывается НКД при продаже облигаций, уже рассказано выше.

Коммерческие предприятия-эмитенты зачастую допускают досрочное погашение своих долговых бумаг, оповещая о своей готовности их держателей. Существует два способа продать облигации по оферте:

- По запросу эмитента (Call). Если организация, выпустившая бумагу в оборот, инициирует приобретение собственных обязательств, инвестор предоставляет их и получает вложенные средства с прибылью (премиальной доходностью).

- Безотзывная или возвратная (Put). В момент получения оферты инвестор предъявляет обязательство к погашению, но может этого и не делать. В свою очередь на эмитента возлагается обязательство выкупить все ценные бумаги, которое их держатели захотят продать.

Коммерческие облигации обращаются на Московской бирже по рыночным котировкам.

Что это такое?

Прежде чем дать определение купонному доходу, разберемся в понятии купона.

Купон облигации — это установленная при выпуске ценной бумаги величина дохода, которую владелец облигации получает за заданный эмитентом период.

История

В доцифровую эпоху облигации были бумажными, а купоны являлись часть этого документа. По прошествии определённого времени, владелец мог обменять эти купоны, которые отрывались физически, на положенные ему деньги. В наше время долговые бумаги выпускаются в виде электронных записей, где зафиксированы все их свойства.

Таким образом, купонный доход — это выплаты по купонам, которые получает инвестор.

Плюсы и минусы 14%-х облигаций МСБ-Лизинг

Есть несколько причин, почему эти облигации — хорошая инвестиция:

- Высокий уровень дохода и короткий период погашения. Это отличный способ достижения финансовых целей с минимальным порогом вхождения и быстрой отдачей.

- Перспективы роста. Если наши деньги пошли компании на пользу и её кредитный рейтинг улучшится, а стоимость ценной бумаги вырастет.

- Компенсации убытков. Покупка высокодоходных корпоративных облигаций даже безопаснее, чем покупка акций. Говоря простым языком, даже если компания накроется медным тазом, держатели облигаций в любом случае первыми получат возврат. Это предусмотрено законом.

- Доход более надёжный, чем от акций. Компания исправно выплачивает 13,75 % дохода. Держатели акций могут вообще не получать дивиденды годами.

Минусы инвестирования в частный бизнес один — зависимость от кредитного рейтинга. Растущий кредитный рейтинг повышает стоимость, но если дела у компании ухудшаются, ценность облигаций тоже снизиться. Плюс, лично мне не до конца понятна текущая ситуация в этой компании.

Таблица рейтинга самых доходных облигаций в 2020 году

Перед принятием решения о покупке каких-либо ценных бумаг необходимо тщательно изучить всю доступную информацию по поводу их доходности и ликвидности. В портфель следует включать только бонды, полностью соответствующие выбранной инвестиционной стратегии.

Вот один из вариантов формирования портфеля из бондов с лучшим кредитным рейтингом. Инвестиционная стратегия – консервативная, срок вложений – 1–3 года, уровень риска – низкий.

| Наименование облигации/ доходность, % | Государственные | Муниципальные | Корпоративные |

| ОФЗ-26211-ПД | 6,18 | ||

| ОФЗ-26220-ПД, ОФЗ-26209-ПД | 6,14 | ||

| ОФЗ-25083-ПД | 5,98 | ||

| Мордовия Респ-34003-об | 7,59 | ||

| Новосибирск-35007-об | 6,70 | ||

| Саха Респ-35008-об | 6,65 | ||

| Москва-32048-об | 6,47 | ||

| Почта России-001Р-02-боб | 8,61 | ||

| Камаз-БО-П01 | 8,10 | ||

| РСХБ-14-боб | 7,54 | ||

| ВЭБ.РФ-001Р-05-об | 7,52 |

Выбирая самые доходные облигации, учтите, что доходность бондов в текущем году неуклонно снижается. Это связано с невысоким уровнем ключевой ставки и прогнозом экспертов о её возможном снижении в ближайшие месяцы. Чтобы определить, насколько выгодно приобретать те или иные облигации, сравните размер купона по ставкам по средне- и долгосрочным банковским депозитам.

По данным Банка России, средневзвешенная ставка по вкладам составляет:

- на период 1–3 года – 5,24%;

- на период 0,5–1 года – 5,03%.

Следовательно, бонды с процентом по купону выше этих показателей считаются подходящими для инвестирования. Вместе с тем лучшие облигации 2020 года показывают более привлекательный уровень доходности. Приведём несколько примеров выгодных российских бондов.

Изучение информации о прошлых уровнях доходности, безусловно, полезно, но инвестору куда важнее понять, на какую прибыль он может рассчитывать в будущем. Выясним, какие облигации выгодно купить сейчас. По мнению экспертов, в 2020 году недостаточно просто читать аналитические справки и биржевые обзоры. Разумнее научиться пользоваться специальными сервисами, позволяющими сравнивать характеристики ценных бумаг в онлайн режиме. Среди самых популярных: «Анализ облигаций», Fin-Plan Radar. Аналогичные сведения можно получить на сайтах ведущих российских брокеров и порталах профильной тематики.

Изложенной выше информации, конечно, недостаточно для того, чтобы точно определить, какие облигации купить и продать с прибылью в 2020 году. Но знание базовых различий между дисконтными и купонными облигациями, особенностей исчисления дохода по государственным и корпоративным бондам поможет нивелировать инвестиционные риски и собрать оптимальный портфель ценных бумаг.

Как выбрать облигации корпоративного сектора

Выбор корпоративных облигаций — значительно более сложная задача. Если в случае с ОФЗ надежность эмитента не вызывает сомнений, то при покупке корпоративных бумаг приходится анализировать каждую компанию в отдельности. Для этого нужен определенный опыт и знание финансового рынка.

Помимо общих показателей, таких как цена и эффективная доходность, при анализе корпоративных бумаг важно учесть ряд специфических факторов. Дата оферты

Многие корпоративные облигации предполагают досрочное погашение — оферту или put-опцион. Ставка купонного дохода, указанная в параметрах бумаги, действует только до даты оферты. После этого эмитент может сохранить прежние условия или изменить размер купона. При желании вы можете погасить облигацию в дату оферты, которая фактически становится датой погашения

Дата оферты. Многие корпоративные облигации предполагают досрочное погашение — оферту или put-опцион. Ставка купонного дохода, указанная в параметрах бумаги, действует только до даты оферты. После этого эмитент может сохранить прежние условия или изменить размер купона. При желании вы можете погасить облигацию в дату оферты, которая фактически становится датой погашения.

Кредитный рейтинг компании. Оценкой надежности облигаций занимаются мировые рейтинговые агентства: Moody’s, S&P и Fitch. Кредитный рейтинг доступен далеко не для всех компаний, но если такая оценка есть, ее можно найти в открытом доступе.

Как трактовать кредитные рейтинги различных агенств.

Бумаги со средним уровнем надежности считаются относительно безопасными — кстати, именно такой рейтинг имеет Российская Федерация. В корпоративном секторе часто встречаются спекулятивные облигации: такие инвестиции уже несут в себе некоторый риск, но все еще считаются вполне надежными на горизонте в 2 – 3 года.

Общее финансовое состояние компании.

Постарайтесь узнать как можно больше информации об эмитенте

- ознакомьтесь с публичной финансовой отчетностью — обычно она представлена на сайте компании в разделе для инвесторов;

- подумайте о том, насколько хорошо идут дела в том секторе экономики, к которому относится эмитент;

- просмотрите новости о компании за последнее время;

- ознакомьтесь с мнениями аналитиков.

Если информации об эмитенте мало, либо она непрозрачна, от инвестиции лучше отказаться.

На какие показатели ориентироваться инвестору?

Выбор облигации на первый взгляд может показаться сложным процессом, но поверьте, это гораздо проще чем выбирать акции. Вам не придется часами изучать отчетность компании, перспективу сектора экономики или текущие тренды в законодательстве

Для вас, как облигационера важно только одно — компания должна быть платежеспособна

Однако есть еще ряд критериев, в которых было бы не плохо разобраться до покупки своей первой долговой бумаги:

- Сектор рынка (еврооблигации, корпоративные, муниципальные, государственные)

- Вид купона (фиксированный, индексируемый, дисконт)

- Отрасль эмитента (банк, строительство, транспорт, легкая промышленность, нефть и газ)

- Период обращения (год, три года, десять лет)

- Наличие рейтинга у эмитента (его можно проверить на сайте «Эксперт РА»)

В чем основные риски держателя? В том, что эмитент может неожиданно объявить себя банкротом и не «выкупит» свой долг обратно в момент погашения облигации.

Причем, от такой неприятной ситуации не застрахованы даже крупные компании, годами работающие на рынке. К примеру, компания «Мечел» Игоря Зюзина уже допустила кросс-дефолт по банковским кредитам и сейчас делает все возможное, чтобы избежать дефолта по облигациям.

Руководство «Мечела» планирует реструктуризировать два выпуска облигаций номинальным объемом 5 млрд. рублей. Сейчас 13-й и 14-й «проблемные» выпуски торгуются по 85% от номинала. А в декабре прошлого года они оценивались и вовсе в 60-65% от своей первоначальной цены, но это скорее исключение из правила стабильности долговых бумаг.

Заключение

При правильном использовании индивидуальный инвестиционный счет может сохранить ценность денег, дать доход выше депозитного при минимальных рисках. Тем, кто не хочет «закрывать» деньги, достаточно одноразово получить налоговый вычет 13 %. Я советую разобраться с данным инструментом новичкам: инвестирование в ОФЗ и муниципальные облигации не даст потерять деньги на бирже.

Для опытных трейдеров и инвесторов на данный инструмент обращать внимание не стоит: ограничение в 400 000 руб., невозможность снять деньги на протяжении трех лет делают инвестицию неудобной и неприбыльной. Если статья оказалась вам полезной, подписывайтесь на обновления, впереди много интересных тем

Делитесь с друзьями, чтобы они знали о возможностях ИИС и становились грамотнее вместе с нами

Если статья оказалась вам полезной, подписывайтесь на обновления, впереди много интересных тем. Делитесь с друзьями, чтобы они знали о возможностях ИИС и становились грамотнее вместе с нами.

До встречи!