Система обязательного страхования банковских вкладов и депозитов: участники и действия вкладчика в 2021 году

Содержание:

- Как устроена система страхования вкладов

- Размер возмещения по вкладам

- Закон о страховании банковских вкладов

- Кросс-курс 2500 Долларов (США) к другим валютам

- Как получить страховку?

- Ссылки

- Рекомендации АСВ по страхованию вкладов

- Как работает страхование вкладов для физических лиц?

- Что застраховано

- Что такое система страхования вкладов (ССВ)?

- Страхование валютных вкладов

- Порядок возмещения вкладов

- Как работает государственная система

- Какие вклады не подлежат страхованию?

- Как происходит страхование?

- Механизмы страхования

- Порядок возмещения при наступлении страхового случая

- 8 крупных банков, которые входят в систему страхования вкладов

- Что входит в сферу ответственности АСВ?

- По каким денежным средствам вы возмещение не получите?

- Агентство по страхованию вкладов (АСВ или ASV)

- Ответы на распространенные вопросы

- Требования к заемщикам

- Как вернуть вклад из банка с отозванной лицензией. Пошаговая инструкция

- Основные рекомендации вкладчикам

Как устроена система страхования вкладов

Правовые, финансовые и организационные основы деятельности этой системы регулируются Федеральным законом, принятым 28 ноября 2003 г. Документ «О страховании вкладов физических лиц в банках Российской Федерации».

Какие функции выполняет документ:

Какие функции выполняет документ:

- защищает права и законные интересы вкладчиков;

- регулирует отношения по формированию и использованию созданного денежного фонда;

- гарантирует правовой статус.

Банк становится участником ССВ в момент постановки на учет до дня исключения из перечня.

При этом финансовые учреждения обязуются:

- оплачивать страховые взносы;

- предоставлять клиентам информацию об участии;

- вести учет обязательств перед лицами, оформившими депозит.

Возмещение по депозитам осуществляется в соответствии с нормативными документами. При наступлении страхового случая клиент сохраняет право на компенсацию средств со стороны учреждения.

Возмещение по депозитам осуществляется в соответствии с нормативными документами. При наступлении страхового случая клиент сохраняет право на компенсацию средств со стороны учреждения.

Порядок выплаты средств по депозитам предполагает подачу публичной информации о банке, формирование списков вкладчиков. Если клиент не соглашается с размером компенсации, то он имеет право предоставить в агентство документы, подтверждающие требования.

При размещении средств на депозитах нужно знать, что страхованию подлежат:

- срочные вклады до востребования;

- текущие счета для выплаты клиентам пенсии, стипендии, заработной платы;

- средства опекунов;

- деньги на эскроу (счет условного хранения денег) для расчетов по сделкам купли-продажи.

Для последних счетов размер компенсации составляет 10 млн руб. Выплата денег осуществляется в валюте государства, наличными, путем перечисления на текущий счет, открытый в банке. Если финансовое учреждение объявлено банкротом, то требования по вкладам клиентов предъявляются исполнительной властью.

Агентство страхования вкладов (АСВ) имеет статус государственной корпорации, целью деятельности которой считается регулирование ССВ. Органом правления является совет директоров, который состоит из 13 членов. Годовая отчетность агентства подлежит обязательной публикации.

Для проверки информации советом директоров определяется аудиторская фирма, которая будет составлять документ об оценке деятельности. Доход фонда обязательного страхования формируется за счет взносов, пени, бюджетных средств.

Размер возмещения по вкладам

- Размер возмещения по вкладам каждому вкладчику устанавливается исходя из суммы обязательств по вкладам банка, в отношении которого наступил страховой случай, перед этим вкладчиком.

При исчислении суммы обязательств банка перед вкладчиком в расчет принимаются только вклады, застрахованные в соответствии со статьей 5 настоящего Федерального закона. - Возмещение по вкладам в банке, в отношении которого наступил страховой случай, выплачивается вкладчику в размере 100 процентов суммы вкладов в банке, но не более 1 400 000 рублей.

- Если вкладчик имеет несколько вкладов в одном банке, суммарный размер обязательств которого по этим вкладам перед вкладчиком превышает 1 400 000 рублей, возмещение выплачивается по каждому из вкладов пропорционально их размерам.

- Если страховой случай наступил в отношении нескольких банков, в которых вкладчик имеет вклады, размер страхового возмещения исчисляется в отношении каждого банка отдельно.

- Размер возмещения по вкладам рассчитывается исходя из размера остатка денежных средств по вкладу (вкладам) вкладчика в банке на конец дня наступления страхового случая.

- В случае, если обязательство банка, в отношении которого наступил страховой случай, перед вкладчиком выражено в иностранной валюте, сумма возмещения по вкладам рассчитывается в валюте Российской Федерации по курсу,

установленному Банком России на день наступления страхового случая. - Если банк, в отношении которого наступил страховой случай, выступал по отношению к вкладчику также в качестве кредитора,

размер возмещения по вкладам определяется исходя из разницы между суммой обязательств банка перед вкладчиком и суммой встречных требований данного банка к вкладчику,

возникших до дня наступления страхового случая.

Закон о страховании банковских вкладов

На федеральном уровне данное положение регулируется нижеперечисленными законопроектами:

- ФЗ №177 «О страховании банковских депозитов физических лиц Российской Федерации», рассчитанный на обеспечение безопасности вкладов граждан в банках»;

- Приказ Центрбанка РФ №1417, регулирующий запись банковского учреждения в госреестр;

- Приказ Центрбанка РФ №1476, определяющий порядок прекращения работы банков с физическими лицами;

- ФЗ №96, регулирующий порядок предоставления денежных средств, по застрахованным накоплениям, если наступает случай, предусмотренный в акте страхования.

Помимо вышеперечисленных нормативных документов, они расширяются и другими, регулирующими отдельные нюансы и правила страхования вкладов.

Кросс-курс 2500 Долларов (США) к другим валютам

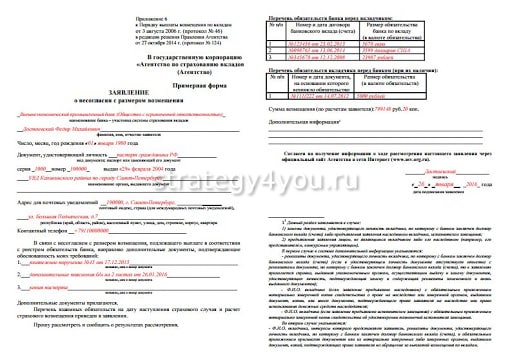

Как получить страховку?

Процедура простая. В течении 14 дней после того, как у банка была аннулирована лицензия, АСВ назначает банк-агент. Что это за организация и её адрес можно узнать за день до начала выплат на сайте АСВ или по горячей линии агентства.

Необходимо личное обращение в этот банк или его филиал, предъявить документ, удостоверяющий личность и заполнить заявление определенной формы. Выплата осуществляется наличными или переводом на счет в другом финансовом учреждении (для ИП только переводом).

Источники

- https://profitdef.ru/strahovanie_vkladov/spisok-bankov.html

- https://www.creditura.ru/article/453-sistema-strahovaniya-vkladov-ssv

- https://balashiha.kredity-tut.ru/stati/kak-zastrahovany-vklady-v-bankah

- https://rcbbank.ru/banki-vxodyashhie-v-sistemu-straxovaniya-vkladov-fizicheskix-lic/

- https://brobank.ru/sistema-strakhovaniya-vkladov/

- https://mystrahovki.ru/financ/vklad/strahovanie-vkladov-v-bankah-rf

- https://7idey.ru/strahovanie-vkladov/

- https://www.papabankir.ru/banki/kakie-banki-vkhodyat-v-sistemu-strakhovaniya-vkladov/

- https://mobile-testing.ru/vozmeschenie_po_vkladam_banka/

- https://strategy4you.ru/vklad/banki-uchastniki-sistemy-straxovaniya-vkladov-dlya-fizicheskix-lic.html

- https://balashiha.bnkf.ru/info/deposit-insurance/

Ссылки

Рекомендации АСВ по страхованию вкладов

Участие в ССВ предполагает выполнение обязанностей по перечислению платежей в резервный фонд. До клиентов учреждения должны доводиться условия программы. Для этого информация должна помещаться в зоне видимости там, где выполняется обслуживание посетителей. Финансовое учреждение обязано вести строгий учет обязательств по депозитам.

Клиенты финансовых учреждений должны знать о предложениях, которые не участвуют в ССВ, это:

- вклады на предъявителя;

- сберегательные счета;

- средства нотариусов;

- депозиты в других государствах;

- электронная валюта;

- деньги металлических счетов.

Компенсация выплачивается клиентам банка в случае отзыва разрешения на ведение финансовых операций. При добровольной ликвидации финансового учреждения не наступает страховой случай.

На учреждение может быть наложен мораторий в связи с недостаточным финансовым обеспечением для выполнения обязательств. Через 2 недели после объявления запрета вкладчики могут обращаться в АСВ с целью получения компенсации.

На финансовом рынке функционирует большое количество учреждений, поэтому сложно выбрать лучший вариант для открытия депозита. Чтобы не ошибиться, нужно изучить их рейтинги, положительные и отрицательные мнения клиентов. На сайте ЦБ РФ можно ознакомиться с отчетностью. О стабильном положении на рынке свидетельствует рост активов, уставного капитала.

При выборе внимание обращают на развитую сеть терминалов обслуживания, представительства в городах. Следует изучить отрицательные новости об учреждении, которые часто появляются перед отзывом лицензии

Главным мотивом для размещения депозита является процентная ставка. Высокий показатель может указывать на отсутствие собственного капитала, попытку банка привлечь клиентов. Такие вклады связаны с риском. Поэтому физическое лицо при оформлении договора имеет право потребовать подтверждение участия в ССВ.

Как работает страхование вкладов для физических лиц?

ССВ сейчас распространяется только на физлиц (ИП тоже входят в их число). Схема её работы схожа с принципом классического страхования. Только страховщиком здесь является не гражданин, а финансовая структура.

Кредитные организации производят отчисления в АСВ в величине определённого процента от привлечённых средств. Таким образом формируется страховой фонд, за счёт средств которого в дальнейшем и выплачиваются компенсации владельцам депозитов.

Участником программы страхования банковских вкладов для физических лиц автоматически становится клиент, открывший вклад — нет необходимости заключать какие-либо специальные договора. При возникновении ситуации, являющейся страховой, клиент подаёт просьбу о возврате и получает сумму вклада, застрахованную государством.

Теперь касаемо страховых случаев. Их всего два:

- У финансовой организации была отозвана лицензия.

- Центральный банк Российской Федерации наложил мораторий на удовлетворение требований кредиторов банка. Это может произойти тогда, когда банковская организация просрочила выплаты своим кредиторам.

Что застраховано

На выплаты можно рассчитывать, если Банк России отозвал лицензию у банка или ввёл в его отношении мораторий на удовлетворение требований кредиторов.

Система страхования вкладов защищает:

— срочные вклады на любой срок и в любой валюте;

— вклады до востребования (бессрочные);

— деньги на дебетовых картах (личных, зарплатных, студенческих или пенсионных);

— счета предпринимателей.

На особых условиях застрахованы средства на эскроу — условных счетах для расчётов по сделкам купли и продажи недвижимости во время их регистрации. Если в банке, у которого отозвали лицензию, у вас был счёт эскроу для сделки с недвижимостью и на нём лежало не больше 10 миллионов рублей, вам вернут всю сумму.

При этом средства на счёте эскроу подлежат страхованию только в определённый период. Страховка действует с даты, когда документы поступили в Росреестр (для регистрации сделки купли-продажи), и до истечения трёх рабочих дней с даты регистрации прав (или отказа в регистрации прав) в Едином государственном реестре прав на недвижимое имущество.

Валютный вклад вам компенсируют рублями по курсу валют на тот день, когда у банка отозвали лицензию.

Что такое система страхования вкладов (ССВ)?

Система страхования вкладов (ССВ) – это механизм государственной защиты сбережений в виде гарантии возврата вкладчику определенной законом суммы в случае отзыва у банка лицензии.

Первыми предложили страховать вклады граждан США в 1933 году. В России этот процесс был запущен лишь в 2004 году, когда был принят Федеральный закон «О страховании вкладов физических лиц в банках Российской Федерации» № 177-ФЗ от 23.12.2003 г.

Кто является участниками ССВ?

К ним относятся:

- вкладчики, имеющие банковские счета и вклады;

- банки, внесенные в реестр банков (перечень банков, состоящих на учете в системе страхования вкладов);

- Агентство по страхованию вкладов, которое является страховщиком;

- Банк России, как регулятор и гарант стабильности системы.

Главная задача системы страхования банковских вкладов состоит в том, чтобы вернуть вкладчикам их накопления, в случае, если банк будет признан банкротом или у него отзовут лицензию. В России депозиты являются приоритетным способом хранения сбережений. По данным ЦБ РФ, на конец 2018 года на депозитных счетах россиян хранилось более 27 трлн руб. Именно поэтому участие любого банка в ССВ является обязательным. В случае исключения кредитной организации из реестра, она автоматически теряет право привлекать средства вкладчиков.

Страхование валютных вкладов

Валютные банковские депозиты также защищены ССВ, как и рублёвые. При банкротстве кредитной организации АСВ произведёт компенсационные выплаты для валютного вклада в рублёвом эквиваленте по тому курсу, который был установлен Банком России во временной период наступления страховой ситуации.

Небольшой пример для наглядности: человек оформил валютный депозит на сумму 15 тыс. долларов на момент времени, когда его курс составлял 30 рублей за доллар. Рассчитываем рублёвый эквивалент такого вклада: 15000 × 30 = 450 тыс. руб. Спустя какое-то время финансовая структура, в которой оформлялся депозит, объявляет о банкротстве. Курс доллара к рублю на этот момент — 40 рублей за доллар. Отсюда получаем размер страховой компенсации в рублях: 15000 × 40 = 600 тыс. руб.

Что касается предельной суммы, выплаченной по валютному депозиту, то она будет равна эквиваленту в 1,4 млн руб

Здесь важно запомнить, что расчёт будет производиться по курсу валют на момент возникновения страховой ситуации, а не момент оформления вклада

Порядок возмещения вкладов

В течение семи дней со дня официального происхождения страхового случая агентство официально публикует на сайте ликвидируемого банка, у себя на сайте и в печатном СМИ специальное сообщение. В нем перечислены отделения банка-агента, куда вкладчик вправе обратиться за выплатой из фонда АСВ.

Если вкладчик пребывает за рубежом либо проживает в РФ там, где офисов банка-агента нет, заявление можно отослать по почте, приложив копию паспорта, и получить выплаты или почтовым переводом, или на свой счет в неликвидированном банке. Если отделение агента находится в транспортной доступности, заявление оформляется на месте. Уточнить адрес ближайшего офиса легко по телефону горячей линии АСВ либо банка-агента.

Как утверждает сайт АСВ, в банке-агенте достаточно предъявить паспорт, других документов подавать не нужно.

Сумма возмещения по вкладу или счету ИП перечисляется на банковский счет ИП, по любому другому депозитному вкладу — переводится на счет физлица (текущий или карточный) по реквизитам, которые вкладчик дает агенту АСВ, или выплачивается наличными.

При страховом случае из-за моратория по требованиям кредиторов банка, нужно обратиться за возмещением вклада до истечения срока моратория. При банкротстве / отзыве лицензии — в течение 2 лет в любое удобное время.

Как работает государственная система

Работу государственной системы страхования вкладов регулирует закон «О страховании вкладов» № 177-ФЗ от 23.12.2003. Главная ее идея заключается в том, что в случае прекращения работы банка вкладчик получает свои деньги в полном объеме. Дополнительный договор по страховке с банковским учреждением клиенту заключать не требуется – она априори входит в обязательный перечень услуг. Вкладчик может рассчитывать на 100% сумму застрахованного депозита, но не более 1.4 млн. рублей по размещенным в определенном банке рублевым и валютным счетам. При наступлении страхового случая сначала выплаты получают физические лица, а только потом индивидуальные предприниматели. Подробнее про выплату страхового возмещения по вкладам можно прочесть здесь.

закон «О страховании вкладов»

Выплаты при наступлении страхового случая делаются из независимого финансового источника – резервного фонда при Агентстве. Пополняют его банки, которые хотят работать с гражданами, в ежеквартальном режиме. Норма пополнения является одинаковой для всех учреждений, устанавливается она директором Агентства.

Посредством банковских вкладов можно сформировать индивидуальный пенсионный капитал.

Сумма может изменяться с учетом текущей экономической ситуации в стране, ставок ЦБ и прочих значимых показателей. Прием заявлений на компенсацию осуществляет Агентство и банки-агенты, полная сумма выдается наличными или переводится на текущий банковский счет.

Участники

Субъекты страховой системы РФ:

- Лицензированные банки.

- Государственное Агентство страхования вкладов (оно обеспечивает нормальный функционал системы).

- Центробанк России (регулирующий внутренний орган систем).

- Граждане России, имеющие статус физического лица.

- Предприниматели (ИП) без статуса юридического лица, использующие банковские счета для осуществления операций в профессиональных целях. Также читайте про страхование предпринимательских рисков.

Участие всех банков в государственной структуре депозитного страхования в России является обязательным. Лицензироваться на работу по денежным операциям физических лиц, не будучи участником данной системы, банк не может.

Что включает в себя обязательное страхование вкладов подробнее описано по этой ссылке.

Какие вклады не подлежат страхованию?

Некоторые виды вкладов не подлежат обязательному государственному страхованию:

- Денежные средства, которые находятся на банковских счетах нотариусов, адвокатов, в случае, если данные счета были открыты для непосредственного осуществления профессиональной деятельности.

- Вклады, которые были открыты физическими лицами на предъявителя.

- Все вклады, которые были переданы физическими лицами на управление банковской организации.

- Денежные средства, которые были размещены на депозит за пределами территории Российской Федерации.

- Вклады в виде электронной валюты.

- Средства, которые находятся на металлических счетах.

Как происходит страхование?

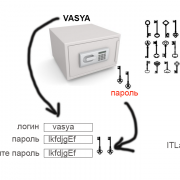

Сам процесс оформления страхования на средства, находящиеся на банковских счетах, достаточно простой. Физическое лицо кладет деньги на депозитный счет в банке, оформляя депозитный договор. Отдельный договор, заключающий в себе условия страхования, не предусмотрен.

Отчисление средств за страхование производится не вкладчиком, а банковским учреждением.

Однако не все средства граждан, которые лежат на счетах в банке, попадают под страхование вкладов.

К ним НЕ относятся:

- Деньги, пребывающие на счету, что принадлежит адвокатам, либо нотариусам, которые завели его для предоставления профессиональных услуг;

- Материальные накопления, положенные на депозитный счет, закрепленный за предъявителем. Сюда относятся материальные суммы, которые предоставляются государственными сертификатами, или выплаты со сберкнижки;

-

Средства были не только положены гражданином на счет в банке, а переданы банку на доверительное управление;

- Вклады, размещенные в иностранные банковские филиалы РФ;

- Электронные деньги;

- Вклады, производимые драгоценными металлами;

- Материальные накопления, что пребывали на номинальном счете. Единственным исключением являются банковские счета, оформленные попечителями в пользу своих опекаемых, а также на залоговые и эскроу счета.

Все материальные вклады, хранящиеся на зарплатных картах физических лиц, попадают под обязательное страхование.

Однако это допускается только тогда, когда такие карты являются дебетовыми (с открытым специальным счетом).

Абсолютно все вклады, осуществляемые на счета юридических лиц, либо ими были оформлены депозитные счета, не могут учитываться при страховании.

Однако средства, внесенные на депозиты от ИП, попадают под обязательное страхование.

Это происходит потому, что индивидуальные предприниматели считаются физическими лицами.

Механизмы страхования

Целью разработки и принятия государством механизмов страхования вкладов является повышение доверия граждан к банковским структурам. Сбережение денег своих клиентов – одна из главных задач, решением которых сегодня занимаются всерьез.

В самой процедуре нет ничего сложного и непонятного. Вкладчик, соглашаясь на предлагаемые условия, вносит свои сбережения в банк и подписывает обычный договор о депозите. Дополнительных соглашений не составляется.

При этом банк берёт на себя обязательства регулярно взаимодействовать с АСВ (Агенством Страхования Вкладов). Заключается это в ежеквартальном перечислении 0,1% суммы от размера депозита компании-страхователю.

Порядок возмещения при наступлении страхового случая

Порядок возмещения, формирования выплаты и ее получения установлен ст. 12 ФЗ № 177-ФЗ. Все начинается с действий самой АСВ: агентство должно в течение недели с момента получения реестра от застрахованного банка разместить в издании Вестник Банка России объявление с указанием точного места и времени, где граждане смогут подать заявление на получение компенсации. Кроме того, АСВ обязано в течение месяца отправить каждому застрахованному вкладчику отдельное сообщение о возможности получения возврата.

Сроки возмещения

Подать заявление можно либо до окончания действия моратория, либо до полного завершения ликвидации банка в случае аннулирования лицензии. Практика показывает, что на полную ликвидацию организации чаще всего уходит от года до трех лет.

Что же касается сроков выплат, то согласованная с клиентом сумма переводится ему в течение 3 рабочих дней со дня представления вкладчиком в АСВ всех требуемых документов. При этом выплата не может быть произведена в срок меньше 14-ти дней с момента возникновения страхового случая.

Где и как можно получить деньги?

В информационном сообщении, публикуемом в «Вестнике Банка России», АСВ в обязательном порядке указывает свои банки-агенты или банки-партнеры, через которых и будут производиться выплаты. Соответственно, обращаться нужно в отделения указанных банков.

С собой нужно принести только паспорт, но документация о вкладе отнюдь не будет лишней — в случае возникновения споров эти бумаги можно будет сразу приложить к заявлению о несогласии. В отделении банка-агента гражданин получит выписку из реестра с указанием вклада и его состояния, бумаги со встречными требованиями и страховую документацию, в которой сразу же будет прописана сумма возмещения.

Если клиент согласен с условиями, ему нужно подписать ряд документов, и в тот же день он получит страховую выплату. Если же клиент не согласен с условиями, ему необходимо составить мотивированное заявление о несогласии. К нему прикладываются документы, подтверждающие позицию заявителя, после чего пакет бумаг передается сотрудникам банка-агента.

Деньги можно получить удобным клиенту способом: наличными в кассе банка либо безналичными на любой счет, открытый на имя вкладчика.

8 крупных банков, которые входят в систему страхования вкладов

Перечень финансовых учреждений, которым выдана лицензия на привлечение депозитов физических лиц, находится на сайте ЦБ РФ. Чтобы узнать, в каких банках вклады застрахованы государством, нужно перейти в раздел с информацией.

Перечень финансовых учреждений, которым выдана лицензия на привлечение депозитов физических лиц, находится на сайте ЦБ РФ. Чтобы узнать, в каких банках вклады застрахованы государством, нужно перейти в раздел с информацией.

Сведения об участниках ССВ представлены в таблице, в которой указывается:

- название кредитной организации (при активации записи делается переход к базовой информации);

- регистрационный номер;

- место нахождения;

- дата вынесения заключения.

На портале АСВ можно ознакомиться со списком участников, их уровнем надежности. Какой банк предоставит лучшую защиту депозита, зависит от его рейтинга, финансового состояния. У вкладчиков таких учреждений автоматически возникает право на возмещение сумм по депозиту.

В рейтинг лучших учреждений входят:

- Сбербанк России;

- ВТБ;

- Газпромбанк;

- Московский кредитный банк;

- Банк «Открытие»;

- Альфа-Банк;

- Россельхозбанк;

- Юникредит;

- Райффайзенбанк.

Если клиенты имеют несколько вкладов, то компенсация выплачивается пропорционально размерам по каждому из них. Сумма рассчитывается исходя из остатка денег на конец дня наступления страхового случая.

Для получения возмещения вкладчик должен обратиться в агентство (уполномоченный банк-агент) с заявлением по установленной форме.

Что входит в сферу ответственности АСВ?

У корпорации несколько важных функций:

- Страхование вкладов на сумму не более 1 400 000 рублей (1,4 миллиона). При этом страхуются исключительно вклады, размещенные на территории России. Защищаются вклады независимо от выбранной валюты, главное – чтобы сумма была не больше установленного максимума.

- Корпорация проводит мероприятия, предупреждающие банкротство банков. Это снова государственная поддержка и стимулирование притока инвестиций.

- Управление и обеспечение функционирования системы обязательного страхования вкладов. АСВ привлекает к страхованию все банки за счет их собственных средств, но только не за счет уменьшения процентов, получаемых вкладчиками. Тем самым АСВ должно создавать достаточный уровень защиты для клиентов, гарантируя им возврат денег даже в случае банкротства банка.

- У АСВ есть полномочия конкурсного управляющего, в случае ликвидации банка. Еще агентство контролирует соблюдениее всех формальных процедур и законности проводимой операции банкротства и дальнейшим управлением обанкротившимся финансовым учреждением.

По каким денежным средствам вы возмещение не получите?

Агенство по страхованию вкладов однозначно определяет, какие денежные средства не подлежат страхованию.

При отзыве лицензии данные деньги вы сможете вернуть только в порядке общей очереди.

- Средства на расчетных счетах юр.лиц

- Не страхуются вклады на предъявителя, подтвержденные сертификатом сберкнижкой на предъявителя;

- Не страхуются средства, переданные в доверительное управление(ДУ)

- Если филиал вашего банка заграницей, то ваши средства не застрахованы.

- Все электронные деньги(Это касается вебмани, яндекс деньги и т.д.)

- Средства на металлических счетах

- Средства с бонусной программы, если такие были.

Агентство по страхованию вкладов (АСВ или ASV)

Созданию в 2004 году Агенства по страхованию вкладов послужила необходимость профессиональной и своевременной процедуры выплаты компенсации вкладчикам банкам, которые потерпели банкротство либо не могут выполнить свои обязательства, отраженные в договоре, по иным причинам.

Кроме непосредственно выплат по депозитам, Агенство выполняет и ряд других функций. Среди них:

- Составление и регулярное ведение специального банкового реестра, учитывающего участников страхования;

- Учет пополнения фонда, в который поступают страховые взносы;

- Обосновывает распределение имеющихся в фонде средств и управляет их расходованием;

- Кроме банковских структур, участвующих в механизме страхования, учитывает и ведет реестр фондов пенсионного обеспечения негосударственной формы собственности.

Таким образом, Агенство является основным координатором и контролером денежных средств, поступающих в фонды, обеспечивающие своевременную выплату компенсационных сумм по банковским депозитам.

Ответы на распространенные вопросы

Подлежат ли страхованию проценты по депозитному вкладу?

Если депозитная программа предусматривает капитализацию процентов, то есть их перечисление на общий счет раз в месяц или в квартал, страховая компенсация будет рассчитываться вместе с процентами. Если капитализация не предусмотрена, а срок выплаты процентов еще не наступил по депозитному договору, проценты будут рассчитываться в количестве, положенном вкладчику на момент наступления страхового случая.

Как будет рассчитана страховая компенсация, если вкладчик имеет депозитные вклады в разных филиалах одного и того же банка?

В каком из отделений банка был оформлен депозитный вклад не имеет значения. По сути, клиент имеет вклады в одном банке, а значит, максимальная сумма совокупного страхового возмещения по всем вкладам будет составлять 1,4 миллиона рублей.

Стоит ли соглашаться, если сотрудники обанкротившегося банка предлагают перевести вклад в другую финансовую организацию без открытия счета?

Такая ситуация также распространена. В этом случае сотрудники банка, у которого возникли проблемы, действительно могут перевести вклад в другой банк при согласии вкладчика. Однако следует помнить, что обязательному страхованию подлежат только вклады, размещенные в банке на основании депозитного договора. При переводе вклада заключения такого договора не происходит, а значит, и при наступлении страхового случая право на страховую компенсацию вкладчик получает в составе кредиторов третьей (последней) очереди. Очень часто такие клиенты банка после банкротства не могут получить свои деньги

Именно поэтому эксперты рекомендуют с осторожностью относиться к принятию подобных предложений

Стоит ли досрочно расторгнуть депозитный договор, если прошел слух о финансовых затруднениях в банке?

Нередко, услышав о первых проблемах в финансовой организации, среди вкладчиков начинается паника, которая приводит к массовому расторжению депозитных договоров. Быстрый отток капитала из банка только приближает наступление банкротства. Эксперты рекомендуют не поддаваться панике, так как расторгая договор досрочно, клиент всегда теряет проценты по вкладу. Обратившись же в АСВ для получения страхового возмещения, клиент может рассчитывать на получение всех причитающихся по вкладу процентов.

Как рассчитывается выплата возмещения по валютным вкладам?

Если клиент банка размещает на депозите средства в иностранной валюте, он также вправе рассчитывать на получение страховки. Выплата будет произведена в рублевом эквиваленте по курсу, установленному ЦБР на момент банкротства финансовой организации.

Как будет рассчитываться страховая компенсация, если в обанкротившемся банке также оформлен кредит, по которому имеется задолженность?

Сумма страховой компенсации всегда определяется как разница между обязательствами банка перед вкладчиком и встречными кредитными требованиями. Если по кредиту имеется задолженность, к сумме кредитных обязательств клиента банка прибавляется сумма штрафных санкций за просрочку.

Что такое банк-агент, и как найти Агентство по страхованию вкладов?

В сообщении о банкротстве банка, которое публикуется в «Вестнике Банка России», кроме наименования проблемного банка, будут указаны адреса непосредственно Агентства по страхованию вкладов и адреса отделений банка-агента, в который также можно обратиться с заявлением о назначении страхового возмещения. Банк-агент назначается АСВ для удобства клиентов и может действовать от его лица.

Если на момент публикации вкладчик находится за границей, он имеет право обратиться в банк-агент по почте, приложив к обращению пакет необходимых документов.

Разрешается ли получать страховое возмещение по доверенности на распоряжение денежными средствами во вкладах (на счетах) доверителя в банке?

Такая доверенность не будет считаться основанием для получения страховки. Подобные манипуляции могут проводиться только при наличии нотариально заверенной доверенности.

Предусмотрена ли законом какая-либо компенсация, если выплата по страхованию вклада не была произведена в установленный срок?

Если Агентство по страхованию вкладов не выполнило свои обязательства перед вкладчиком в течение трех дней с момента предоставления пакета документов, клиенту будут дополнительно выплачены проценты от суммы вклада. Расчёт такой компенсации производится по действующей ставке рефинансирования, установленной Банком России.

Требования к заемщикам

Как вернуть вклад из банка с отозванной лицензией. Пошаговая инструкция

Процедура отзыва лицензии у коммерческого банка запускается Банком России. Страховой случай наступает в момент отзыва лицензии, а, значит, с этого времени можно начинать возвращать свои накопления. Процесс этот подробно описан в законе. Действовать стоит незамедлительно, так как сроки обращения за возмещением ограничены – со дня наступления страхового случая до дня завершения конкурсного производства (принудительной ликвидации).

Шаг1. Узнаём, что у банка отозвали лицензию

Убедитесь, что банк действительно лишился лицензии или в нем введен мораторий. Обычно такая информация всегда на слуху, она появляется в новостях на ТВ и в интернете. Все достоверные данные можно найти на официальном сайте ЦБ РФ в разделе «Информация по кредитным организациям. Ликвидация кредитных организаций» (https://www.cbr.ru/credit/likvidbase/PartSelectorState1/) и на сайте АСВ в разделе «Ликвидация банков»( https://www.asv.org.ru/liquidation/).

Затем следует уточнить дату отзыва лицензии. В случае отсутствия информации в интернете можно обратиться на горячую линию Банка России (8 800 300-30-00) или Агентства (8 800 200-08-05). Обращаться за вкладами можно с момента возникновения страхового случая и до даты завершения конкурсного производства. Обычно процедура ликвидации занимает не менее двух лет.

Шаг 2. Получаем информацию о банке-агенте, осуществляющем выплаты

Для этого сначала нужно обратиться в свой банк. После отзыва лицензии или введения моратория банк отправляет в Агентство реестр вкладчиков, чьи счета и вклады застрахованы. Агентство обрабатывает его и в течение 7 дней направляет в банк информацию о вкладчиках с указанием адресов банков-агентов для обращения. Банк обязан разместить эти данные на своих стендах. Также информация публикуется в прессе и направляется всем вкладчикам из реестра личным письмом. Обычно вкладчики прикрепляются к отделению банка-агента по месту регистрации.

Шаг 3. Подаём заявление в банк-агент по форме АСВ

Заявление по форме АСВ, как правило, формируется на месте специалистом банка-агента, нужно его только подписать. В противном случае бланк установленной формы можно скачать с сайта АСВ. Для подачи требуется паспорт. Если нет возможности обратиться в банк-агент лично, то можно направить заявление по почте. Порядок также прописывается в сообщении Агентства.

Шаг 4. Получаем выплату

Банк-агент рассматривает заявление в течение 1-2 дней и производит выплаты на указанный в заявлении счет. Возмещение можно получить на счет, специально открытый в банке-агенте, а затем перевести средства или снять наличными. Индивидуальные предприниматели и представители малого бизнеса получают возмещение только безналичным путем на банковский счет. Он может быть открыт в любом банке. Реквизиты для перечисления указываются в заявлении на возмещение.

Выплаты начинаются через 14 дней после страхового случая, средства поступают на счет в течение 3 дней.

Небольшие суммы перечисляются сразу, более крупные – на следующий день. Обязательно выдается документ, подтверждающий получение возмещения. Его стоит хранить, если вы намерены в дальнейшем судиться с банком.

В статье “Как вернуть вклад, если у банка отозвали лицензию?” процесс возврата вклада описан более подробно, плюс в ней разобран алгоритм действия в ситуациях, если что-то пошло не так. Рекомендуем к прочтению в дополнение к этой статье.

Основные рекомендации вкладчикам

Желающим оформить вклад в каком-либо банковском учреждении будут полезны следующие простые рекомендации:

Самое важное при открытии банковского вклада — тщательный выбор и оценка той финансовой организации, куда будут переданы средства под процент. Обязательно выбирать только надёжные и проверенные банки, имеющие крупные собственные активы

Также необходимо убедиться, что выбранная кредитная организация входит в реестр застрахованных банков по вкладам (важно обязательно искать актуальные данные на сегодняшний момент). Как правило, все крупнейшие финансовые организации являются участниками ССВ. Не следует открывать вклад в малоизвестной организации, предлагающей более высокий процент, поскольку риск лишиться собственных средств будет очень велик.

Не стоит открывать депозит в размере больше 1,4 млн руб. в одной банковской организации. Если есть желание вложить большую сумму, то лучшим решением станет разделение всего бюджета на несколько частей и открытие нескольких вкладов в разных финансовых организациях. Например, нужно вложить под процент 2 млн рублей. Лучше будет открыть два вклада по 1 миллиону в двух разных банках.

Если депозит был открыт через онлайн-приложение кредитной организации, нужно будет получить из этого учреждения выписку, подтверждающую размещение суммы на счёте. У клиента обязательно должен быть письменный договор.

В случае пополнения вклада важно обязательно запросить у банковского служащего приходные кассовые ордера, содержащие информацию о номере и валюте счёта.

Следуя этим основным рекомендациям при открытии вклада, можно не переживать за сохранность собственных средств.