Офз для физических лиц в 2020 году: доходность + мнения экспертов

Содержание:

- Виды выпусков ОФЗ

- Депозиты или облигации – что выгодней в 2020 году

- Могу ли я продать облигацию до момента погашения или выплаты купона

- 2) Еще один вариант поиска заключается в выделении всех ячеек содержащих искомое слово каким-нибудь цветом.

- Как зарабатывать на них

- Потребительские кредиты — рейтинг 2020

- Плагин BIFIT Signer

- Отзывы о тарифном плане Сбербанка «Большие возможности»

- §3. Прочие сервисы

- Обзор Playerunknown’s Battlegrounds (PUBG) для iPhone. Бомба!

- Отзывы о кредитах онлайн

- Что это такое?

- Корпоративные долговые бумаги

- Суть бумаги

- Отличие ОФЗ от рыночных облигаций

- Определение

- Как рассчитать доходность облигации

Виды выпусков ОФЗ

Минфин РФ выпускает выпуски, которые отличаются в основном по 3 параметрам:

- Купонному доходу;

- Сроку;

- Виду купона;

Для инвесторов есть множество предложений, из которых можно составлять различные портфели.

По сроку погашения разделяют на:

- Краткосрочные (до 2 лет);

- Среднесрочные (от 2 до 5 лет);

- Долгосрочные (свыше 5 лет);

Виды облигации федерального займа по выплате купона:

- ОФЗ-ПД (постоянный доход);

- ОФЗ-ПК (переменный купон);

- ОФЗ-АД (амортизация долга);

- ОФЗ-ИН (индексируемый номинал);

2.1. ОФЗ-ПД (постоянный доход)

Имеют фиксированный купонный доход на весь срок. Таким образом, инвестор заранее знает сколько заработает, удерживая эти ценные бумаги до погашения.

Эти выпуски пользуются большим спросом, благодаря своей предсказуемости.

Цена длинных ОФЗ-ПД сильно зависит от ставки рефинансирования ЦБ РФ. Если она падает, то цена долгосрочных выпусков растёт. При этом чем больше лет до экспирации, тем сильнее зависимость цены от изменения ставки.

На уменьшении ключевой ставки держатели ОФЗ-ПД можно хорошо заработать. Правда, рынок акций в этот период растёт даже ещё быстрее.

В период повышения ключевой ставки ОФЗ-ПД держать не выгодно, поскольку их цена будет снижаться.

ОФЗ-ПД начинаются на цифры «26ххх».

2.2. ОФЗ-ПК (переменный купон)

Каждые полгода размер купонного дохода рассчитывается на следующие 6 месяцев. Привязка идёт к индикатору RUONIA. Этот показатель отображает среднюю ставку, под которую банки занимают деньги на ночь за последние 6 месяцев. Её значение примерно равна средней ставки ЦБ за последние полгода. Текущие значение можно посмотреть в интернете.

У каждого выпуска есть премия к RUONIA. Например, +0.45%, +0.9%, +1.2%. За счёт этой премии эти облигации всегда котируются немного дороже номинала.

ОФЗ-ПК можно сразу отличить от других по характерным цифрам в начале «24ххх», «29ххх», «25ххх».

Инвесторы не могут заранее предсказать свой уровень дохода, поскольку будущую ставку никто не знает. Несмотря на это, облигации с переменным купоном пользуются широкой популярностью благодаря тому, что позволяют не зависеть от динамики ключевой ставки. Доходность инвестора будет равна примерно этой ставке плюс небольшая премия.

2.3. ОФЗ-ИН (индексируемый номинал)

Каждый год номинал увеличивается на официальный размер инфляции. Купонный доход небольшой (1-3%). Минфин РФ практически не выпускает их из-за слабого интереса к ним.

В США гособлигации называются трежерис. При этом, те, что привязаны к инфляции пользуются популярностью у американцев.

2.4. ОФЗ-АД (с амортизацией долга)

Периодически выплачивается часть номинальной стоимости. С одной стороны это удобно, с другой — нет. Всё зависит от целей инвестора. Этих выпусков практически нету на рынке. А те, что есть не пользуются каким-то сильным спросом.

Более подробно про начисление номинала частями читайте в статье: амортизация облигации.

Депозиты или облигации – что выгодней в 2020 году

И по банковскому депозиту, и по облигациям выплачиваются проценты. Поэтому для инвестора покупка долговой бумаги или открытие счета в банке является по своей сути одним и тем же процессом. Он по этим вложениям вправе ожидать регулярного дохода. Только в том случае, когда инвестор купит облигацию, он сразу предоставит кредит какой-либо компании. Если же разместит деньги на депозите, то сделает это через посредника. Ведь понятно, что банк не станет просто так держать деньги на своих счетах. Он их даст в долг другим гражданам или компаниям, но под более высокий процент, чем тот, который выплачивает вкладчику.

В последние годы ставка по депозитам постоянно снижается, а доходность облигаций остается достаточно высокой. По мнению экспертов, процентные выплаты в рублях по облигациям на 1–2,5 п. п. выше, чем по срочным банковским депозитам. Если же сравнивать облигации с вкладами, с которых можно снимать часть средств или, наоборот, пополнять их, то калькулятор доходности показывает еще большую разницу – до 4 п. п.

Например, открывая вклад в Сбербанке на 3 года, можно получить максимум 6,81% годовых, и это при размере депозита от 700 тысяч рублей, с учетом запрета на досрочное снятие средств и капитализации процентов. Купив трехгодичные облигации этого же банка, можно получить доход на уровне 9,71%. Продать портфель или какую-то его часть можно без потери начисленного купона и в любой момент.

Сейчас на 2020 году выгодно купить облигации с более длинными сроками погашения, поскольку банковские ставки будут, скорее всего, снижаться. А как известно, доходность долговых бумаг сильно зависит от ставки Центрального Банка. Но следует помнить, что инвестиции в облигации, в отличие от депозитов, не защищены государством. Если ЦБ отзовет лицензию у какого-либо банка, то Агентство по страхованию вкладов вернет владельцу депозита до 1,4 млн рублей, а у держателей бумаг такой возможности нет.

Рисками при вложениях в облигации можно управлять с помощью широко диверсифицированного инвестиционного портфеля. Так как высокодоходные корпоративные и муниципальные бумаги несколько проигрывают депозитам по уровню риска, не стоит оставлять без внимания те активы, гарантом которых является само государство.

Речь идет об облигациях федерального займа (ОФЗ). По уровню риска они даже надежнее вкладов. Поэтому когда нужно распределить капитал между несколькими видами ценных бумаг, чтобы собрать портфель с хорошим ежемесячным доходом и минимальным риском, лучше покупать облигации, эмитируемые государством, наряду с корпоративными бондами крупнейших компаний.

Облигации по сравнению с банковским депозитом имеют такие преимущества:

- Высокая доходность. При сопоставимых сроках инвестирования долговые ценные бумаги могут принести намного большую прибыль, чем самые привлекательные депозитные ставки. Конечно, все зависит от надежности эмитента и риска дефолта по облигациям, но во многих случаях бумаги банка имеют более высокую доходность к погашению, чем ставки по депозиту в этом же банке.

- Ликвидность. Облигации можно оперативно купить или продать по среднерыночной стоимости с сохранением процентов, накопленных за период владения ими. Забрать свои деньги и закрыть банковский вклад без потери процентов не получится.

- Широкий выбор. Существует множество видов облигаций. Следовательно, инвестор имеет возможность собрать собственный инвестиционный портфель, оптимальный по степени доходности и риска.

Из минусов можно отметить то, что облигации – довольно сложный инвестиционный инструмент. Чтобы разобраться в нем, понадобятся определенные знания и практика. Кроме того, частное лицо не может самостоятельно участвовать в торгах на бирже. Ему для этого понадобится посредник – брокер, с которым следует заключить договор на оказание услуг.

Облигации являются хорошим финансовым инструментом, позволяющим не только сохранить денежные средства, но и получить умеренный пассивный доход при относительно невысоких рисках. Но следует учитывать, что все риски ложатся исключительно на инвестора, даже если он торгует на бирже через брокера.

Опубликовано:

Добавить комментарий

Вам понравится

Могу ли я продать облигацию до момента погашения или выплаты купона

Да, продать облигацию на бирже можно в любой момент.

В этом случае вы получите две выплаты

Рыночную цену облигации. Она может быть как выше, так и ниже первоначальной цены покупки

Обратите внимание: досрочно продать облигацию по номиналу нельзя. Сделка будет заключена по рыночной цене на момент продажи.

Накопленный купонный доход (НКД)

Его размер пропорционален количеству дней, в течение которого вы удерживали облигацию.

В этом случае вы получите

- 1 005 руб. от продажи облигации на бирже.

- Накопленный купонный доход за 100 дней: 44 руб. / 183 * 100 = 24,04 руб.

Таким образом, вы сохраните свой купонный доход при досрочной продаже облигации. Единственное, на чем можно потерять деньги — разница между ценой покупки и продажи бумаги.

2) Еще один вариант поиска заключается в выделении всех ячеек содержащих искомое слово каким-нибудь цветом.

Как зарабатывать на них

Для физических лиц, которые готовы покупать ОФЗ, главный вариант извлечения прибыли – регулярные купонные выплаты. Здесь удачным решением может быть стратегия реинвестирования купонов.

Другие виды облигаций федерального займа обращаются на бирже, а значит, есть способ извлечь выгоду из рыночной цены бонда. Приведу реальный пример. Госбумага серии 26207 в сентябре 2018 года стоила 95 % от номинала, а в конце 2018 и начале 2019 торговалась уже около 100 % от номинала. Инвесторы, купившие эту бумагу в тот период, помимо купона могли заработать на приросте стоимости.

Как рассчитывается ставка ОФЗ

Ставка по облигациям федерального займа тесно коррелирует с ключевой ставкой ЦБ. К примеру, в период с 17.09.2018 г. по 16.12.2018 г. ключевая ставка была на уровне 7,50 %, а с 17.12.2018 года она подросла до 7,75 %. Представители ЦБ заявляют, что в дальнейшем ставки могут развернуться и пойти на снижение. Учитывая эту информацию, можно прогнозировать будущие доходности по бондам федерального займа.

Для долговых расписок типа ФД (с фиксированным доходом) величина купона устанавливается только один раз на весь срок обращения. Для гособлигаций с плавающей ставкой купон постоянно меняется.

В качестве примера возьму облигацию ОФЗ 29006. Она предполагает плавающий купон и погашение в 2025 г. Регулярность выплат каждые 182 дня, предыдущий купон был начислен 06.02.2019 по ставке 8,25 % годовых.

Какова доходность

Купонная доходность по облигациям федерального займа будет на пару процентов превышать ставку по депозитам для физических лиц. Для примера: вклад в Сбербанке в 2018 году гарантировал ставку 5–5,5 % годовых. А ставка по ОФЗ, ориентированным на физические лица, которые предлагал тот же Сбербанк также с приобретением в 2018 году, составляет 7,25 %. К тому же здесь предполагаются более регулярные выплаты, реинвестирование которых поможет физическим лицам увеличить процент заработка от инвестиций в федеральные расписки.

Риски

Среди российских активов облигации федерального займа имеют наивысший рейтинг надежности. Выплаты по ним гарантируются не частными лицами, а государством. Многие инвесторы причисляют такие госбумаги к безрисковым активам.

Облагаются ли налогом

Все виды облигаций федерального займа освобождены от начисления налога на купонный доход. Однако 13 % НФДЛ все же придется уплатить, если имеется прибыль от прироста стоимости тела долговой расписки. Но это относится только к продаже на вторичном рынке и не затрагивает народные ОФЗ, ориентированные на физических лиц.

Выгодно ли покупать

Выгоды приобретения ОФЗ по сравнению с депозитом очевидны. Многие физические лица при прочих равных уже начали предпочитать стандартным депозитам облигации, и это хороший знак для общего финансового менталитета. Более высокая доходность, ликвидность и регулярность выплат, комбинированные с наивысшим уровнем надежности, дает этим инструментам безоговорочное преимущество.

Можно ли покупать на ИИС

Индивидуальный инвестиционный счет – это еще один инструмент, который физические лица начали активно брать на вооружение в настоящее время. На этот счет можно покупать любые типы облигаций федерального займа. С одним лишь ограничением: максимальная сумма пополнения счета в год составляет 1 млн руб.

Где посмотреть список доступных для покупки

Те ОФЗ, которые обращаются на Московской бирже, можно отслеживать через специальные сайты по инвестиционной тематике: rusbonds, cbonds и др. Доступна информации в режиме онлайн через интерактивные терминалы брокеров. Если нужна информация по ОФЗ-Н для физических лиц, которые реализуются только в банковской системе, то ее следует искать в актуальных предложениях банков.

Сколько стоит 1 штука

В большинстве случаев номинал одной облигации федерального займа установлен в размере 1 тыс. рублей. Однако приобретение народных бондов для физических лиц сейчас имеет минимальный финансовый порог в размере 30 тыс. рублей.

Потребительские кредиты — рейтинг 2020

Плагин BIFIT Signer

Отзывы о тарифном плане Сбербанка «Большие возможности»

§3. Прочие сервисы

Обзор Playerunknown’s Battlegrounds (PUBG) для iPhone. Бомба!

Отзывы о кредитах онлайн

Что это такое?

ОФЗ – это долговые ценные бумаги, отличительная черта которых в том, что их надежность гарантируется государством Российской Федерации. Это способ финансирования дефицита бюджета, таким образом, решается проблема рефинансирования коротких выпусков за сравнительно долгое время. Период обращения более 1 года.

ОФЗ-ПД расшифровывается как облигации федерального займа с постоянным купонным доходом (ПД – постоянный доход). Т.е. эти облигации является разновидностью государственного займа по типу выплаты купона. Читайте в нашей отдельной статье, какие еще существуют виды облигаций.

Размер купона ОФЗ-ПД стабилен в течение всего периода оборота ценной бумаги.

В первую очередь инвестору интересна рыночная цена, так как номинальная остается неизменной. Рыночная же все время в движении и зависит от конъюнктуры рынка, объемов предложения и спроса и т.д. Этот вид инвестиций доступен для широкой публики, так как начальная стоимость приобретения (номинальная стоимость) составляет 1000 руб.

ВАЖНО! Физическое лицо не имеет возможности купить ОФЗ напрямую: финансовая активность индивидуальных вкладчиков на бирже производится через брокеров. Поэтому, чтобы начать формировать инвестиционный портфель, для начала нужно выбрать брокерскую компанию и заключить с ней договор

Прибыль начисляется в рублях. Приобретать облигации могут как граждане РФ, так и иностранцы. Срок обращения этих ценных бумаг от 1 года до 30 лет.

Корпоративные долговые бумаги

Начиная с 1 января 2018 года, по принятому госдумой закону, был отменен 13% налог на купонный доход корпоративных облигаций. Теперь они стали гораздо привлекательнее, ведь раньше за счет налога, даже с учётом бо́льших процентных ставок, доход мог получиться такой же или даже меньше чем у ОФЗ, при этом, бумаги оставались более рискованными.

Теперь же на них действуют такие же правила и вся математика из примеров выше (см. пункт ОФЗ) актуальна и для облигаций компаний. Но есть важные исключения, это справедливо не для всего корпоративного сектора долговых бумаг.

ВНИМАНИЕ! Новый закон по отмене налога 13% на купонный доход у корпоративных облигаций касается только тех бумаг, которые были размещены после 1 января 2017 года. И купон которых не превышает текущую ставку рефинансирования Центрального Банка более чем на 5 процентных пунктов

Разберемся подробнее, что это значит на практике. В первую очередь это затрагивает высокодоходные облигации, так что получить сверхприбыль и спать спокойно не выйдет. Рассмотрим на примере, что означает разница в 5 процентных пунктов. Когда ставка рефинансирования равна 7.25%, то прибавив 5 п.п., мы получим, что для освобождения от налогов, размер купона не должен превышать 12.25%. Как правило, облигации с более высокой доходностью будут и более рискованными, поэтому, если вы не профессионал по выбору надёжных эмитентов, лучше оставаться в «безналоговых» пределах доходности и покупать только облигации самых крупных компаний.

Ещё важный момент, как именно облагается НДФЛ от купона таких облигаций.

ВАЖНО! С 1 января 2018 года изменился порядок обложения. Теперь облагается не вся сумма дохода полученного по облигациям, а только разница между суммой выплаты процентов по купону и суммой процентов, которую считают из номинальной стоимости облигации и ставки рефинансирования ЦБ (действующей на момент получения купона) + 5%

Давайте теперь рассмотрим на примере с цифрами:

Если ключевая ставка = 7.25%.Допустим, мы выбрали некую бумагу с купонной доходностью 14%.

Купон превышает на 5% ключевую ставку, значит придётся платить налог. Сколько в итоге у нас получится купонный доход с учетом налога 35% от разницы?

Для простоты, представим идеальные условия: мы купили бумагу по номиналу, получили купоны за год и продали по номиналу.Разница, которая облагается налогом, согласно правилам составит: 1000 рублей * 14% — 1000 рублей * (7.25%+5%) = 17.5 рублейВ налоги пойдёт: 17.5 рублей * 35% = 6.13 рублей.

Итого, вместо 140 рублей от купонов, за год мы получим 133.87 рублей.Итого, с учётом НДФЛ, наша реальная доходность составит 13.38%.

Как видите, налог съел не так много доходности: 0.62%.

И ещё раз, помните, что бы не платить налог, нужно смотреть и на дату размещения бумаги. Нам нужны облигации, эмиссия которых была после 1 января 2017, смотрите на rusbonds или в терминале quik (где вам удобней) на дату выпуска, будьте внимательны.

Итак, подведём итог, в случае с корпоративным рынком удерживаются налоги:

- 13% от положительной разницы между покупкой и продажей/погашением облигации.

- 13% от НКД при продаже бумаги.

- 35% от разницы купонного дохода со ставкой рефинансирования, если размер купона больше на 5 п.п. текущей ставки рефинансирования.

- 13% от купонного дохода, если дата выпуска облигации раньше 1 января 2017 года.

СПРАВКА! Стандартная налоговая ставка на корпоративные облигации для юридических лиц равняется 24%.

Кажется, что налогов много, но, на самом деле, корпоративные бумаги на несколько процентов годовых выгоднее государственных. Тем более после отмены налога на купонный доход у большинства надёжных эмитентов.

Суть бумаги

Первое. Облигация более маневренный инструмент. Если с вкладами, вы будете просто ждать дату выплаты процентов, опасаясь досрочно его закрыть, чтобы не потерять деньги, то облигацию можно продать в любой момент, получив и накопленные проценты, и тело долга.

Второе. Ставка выплачиваемых процентов (купонная доходность) по облигации может быть выше, чем ставка по вкладу, при этом, если правильно рассчитывать риски, то вероятность потерять сбережения будет минимизирована.

Третье. Также в облигациях можно зарабатывать на разнице между ценой облигации и ее номиналом. Например, номинал одной облигации 1 тыс. рублей, а инвестор купил ее на бирже за 900 рублей. Когда настанет дата погашения долга, то заемщик в лице компании или государства вернет инвестору 1 тыс рублей. Прибыль инвестора составит 100 рублей. У вкладов такой возможности нет в принципе.

Ниже мы еще подробно остановимся на ключевых терминах облигационного рынка и подробно все объясним, чтобы было понятно даже школьнику. А пока расскажем о том, как купить облигации, что для этого нужно.

Отличие ОФЗ от рыночных облигаций

Конечно, наряду с государством на рынке есть и другие участники. В первую очередь это малые, средние и крупные компании, которые тоже могут выпустить собственные облигации. Суть та же самая: бизнес берет у нас взаймы определенную сумму и обязуется произвести выплату в заранее установленный срок.

Но в отличие от ОФЗ рыночные (корпоративные) облигации:

- часто более доходны (пример по Газпрому: 8,62% годовых);

- почти всегда более рискованны;

- не индексируются на уровень инфляции.

Конечно, на таких облигациях можно и нужно зарабатывать. Да. Газпром не настолько надежен, как Российская Федерация как заемщик. Однако это крупная и достаточно успешная компания, которая еще ни разу не объявляла дефолт по своим облигациям. Следовательно, в нее тоже имеет смысл вкладывать.

Определение

Для многих инвесторов долговые ценными бумагами ассоциируются исключительно с облигациями. Их широкая популярность связана с тем, что большинство из них котируются на фондовой бирже, а значит они доступны для широкого круга инвесторов. Например, любое физическое лицо может стать кредитором для государства, купив любой выпуск ОФЗ.

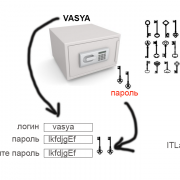

ОФЗ — облигации федерального займа, гособлигации. Номинальная цена ОФЗ — 1000 рублей. Низкая цена позволяет любому гражданину вложиться в них.

Держателям облигаций полагается прибыль в виде купонного дохода. Этот механизм очень напоминает принцип банковский вкладов с периодической выплатой процентов.

Существуют следующие виды облигаций с вариантами купонных доходов:

- Постоянный (заранее определяется на весь срок действия);

- Переменный (после какой-то выплаты происходит перерасчёт в зависимости от рыночной конъюнктуры);

- Бескупонный (заработок идёт за счёт низкой цены покупки и дальнейшей продажи по высокой);

Купонные выплаты происходят у большинства компаний 2 раза в год. Но некоторые эмитенты платят чаще: раз в квартал и даже ежемесячно. Все гособлигации делают выплаты 2 раза в год.

Пример облигации

Выпуск ОФЗ на 3 года с постоянным купонным доходом 8% годовых и выплатой процентов 2 раза в год.

По истечению времени выпуска (экспирации) эмитент выкупает у держателей весь выпуск по номинальной цене и выплачивает процентный доход. В ходе биржевых торгов стоимость облигаций может быть, как выше, так и ниже номинала.

Облигации выпускаются на разные сроки:

- Краткосрочные (до 3 лет);

- Среднесрочные (от 3 до 10 лет);

- Долгосрочные (от 10 лет);

По мере приближения даты экспирации долгосрочные переходят в класс среднесрочных, а далее и краткосрочных.

Для инвесторов облигации являются хорошим способом зафиксировать доходность на долгий срок. За счёт высокой ликвидности и возможности не потерять накопленные проценты, этот тип долговых ценных бумаг является очень привлекательным.

На последок, ещё пару важных нюансов.

Особенности некоторых выпусков

С одной стороны облигации являются крайне простым вариантом для заработка, но есть кое-какие нюансы, которые стоит изучит. Например, по некоторым выпускам может быть предусмотрена оферта. Это право досрочного выкупа. Существует два вида оферты: принудительная и добровольная. На российском рынке таких ценных бумаг мало

Инвестору стоит обращать внимание на эту возможность. Чаще всего от обратного выкупа выигрывает эмитент

Ещё есть облигации с амортизацией. По заранее известному графику выплачивается часть номинальной стоимости. С одной стороны, это может показаться довольно удобно, но для крупных инвесторов амортизация не является привлекательным моментом. Такие выпуски обычно имеют небольшую премию к доходности (более прибыльны) по сравнению с аналогичными без неё.

Одним из важнейших преимуществ облигаций для инвесторов является высокая ликвидность. Можно продать ценные бумаги в любой момент, не потеряв накопленные проценты.

Отличия от акций

Лучший способ рассказать о том, что такое облигация, простыми словами — провести параллель с другими ценными бумагами. Сделаем это на примере акций.

Акции позволяют приобрести часть бизнеса со всеми вытекающими для инвестора правами. Облигации работают иначе — аналогично банковскому депозиту. То есть, приобретая облигации, вы просто одалживаете эмитенту деньги — приблизительно на тех же условиях, как при открытии депозитного счета в банке.

В отличие от акций, по которым решение о выплате дивидендов всегда остается на усмотрении владельца бизнеса, будущая доходность по облигациям фиксирована и определена заранее. Кроме того, выпуская облигацию, эмитент в обязательном порядке указывает срок ее погашения – дату, когда компания или государство выкупит ценную бумагу у инвестора за ее номинальную стоимость. Если деньги не выплачены в срок, инвестор вправе подать на эмитента в суд.

В случае ликвидации компании-эмитента имущественные права владельцев облигаций удовлетворяются в первую очередь. В этом – их серьезное преимущество перед теми, кто вкладывает деньги в акции.

Как рассчитать доходность облигации

- Купон. В типичном случае он известен заранее и выплачивается каждые 183 дня.

- Рост котировок. Если рыночная цена облигации вырастет, мы сможем сразу же продать ее с прибылью. При этом мы получим накопленный купонный доход за все время удержания бумаги.

- Возврат номинала. В этот момент можно получить как прибыль, так и убыток — зависит от цены, по которой мы покупали облигацию.

Просматривая данные по облигациям, вы столкнетесь с разными способами подсчета доходности — и порой они сильно отличаются друг от друга. Объясняем, что показывает каждая из этих цифр и как посчитать доходность облигации.

Купонная доходность (ставка купона)

Показывает величину купонного дохода в рублях или в процентах годовых. Если указана в рублях, то подразумевается выплата за 183 дня. Если в процентах годовых, то купон рассчитывается от номинала.

Пример 1: ставка купона составляет 8,8%. Это значит, что в течение года держатель облигации получит 88 руб. купонного дохода.

Пример 2: величина купона указана в рублях и составляет 44 руб. В реальности это то же самое, что в первом примере — за год инвестор получит две выплаты по 44 руб. Вместе они складываются в 88 руб. или 8,8% годовых.

Текущая доходность

Отношение годового купона к рыночной цене. Фактически это все тот же купонный доход, но теперь он рассчитывается не к номиналу, а к конкретной цене покупки.

Пример: ставка купона составляет 8,8% (88 руб. в год), цена покупки облигации — 1 030 руб. Тогда текущая доходность составит:

88 руб. / 1 030 руб. = 0,0854 (8,54%)

Текущую доходность часто указывают в параметрах облигации, но для долгосрочного инвестора она скорее вредна, чем полезна. При расчете этой метрики мы принимаем рыночную цену за константу, что верно лишь на коротком отрезке времени. Если вы планируете держать облигацию до момента погашения, вам потребуется более продвинутый показатель — эффективная доходность к погашению.

- разницу между ценой покупки и номиналом;

- купонный доход и НКД;

- доход от реинвестирования прибыли.

Последнюю фразу стоит подкрепить примером. Предположим, что мы купили облигацию с купоном 50 руб. Срок погашения облигации наступит через 2 года, то есть мы получим купонный доход 4 раза (напомним, что он выплачивается каждые 183 дня).

При расчете эффективной доходности предполагается, что полученные 50 руб. мы будем инвестировать в покупку облигаций с той же доходностью, и это будет происходить на каждой выплате купона до момента погашения. По такому же принципу работают банковские вклады с капитализацией процентов.

Когда кто-то произносит фразу «доходность облигаций», обычно имеется в виду именно эффективная доходность к погашению. Она показывает, сколько процентов годовых вы получите с учетом всех параметров сделки. Эффективная доходность к погашению — самый надежный индикатор для долгосрочного инвестора.

Как посчитать доходность к погашению облигации

Эффективная доходность к погашению рассчитывается по сложной формуле, которая не слишком удобна в практических вычислениях. Гораздо проще воспользоваться калькулятором московской биржи, который подсчитывает различные виды доходности для любой облигации.

Как работать с калькулятором. Предположим, вы хотите купить облигацию федерального займа (ОФЗ) со сроком погашения 14 апреля 2021 года. В каталоге брокера она будет представлена со своим тикером SU26205RMFS3 (или просто ОФЗ 26205)

Откроем калькулятор Московской биржи. Скопируем название или тикер в поле «Поиск по инструменту» и выберем вариант из списка.

Поиск облигации в калькуляторе Московской биржи.

В нашем примере эффективная доходность облигации составляет 4,25% годовых. И это при том, что величина купона достигает 37,9 руб., то есть 7,58% годовых — разница почти вдвое! Этот пример наглядно демонстрирует, насколько важна эффективная доходность к погашению при долгосрочном инвестировании.

Результат работы калькулятора.

Отметим, что многие брокеры указывают эффективную доходность к погашению в каталоге ценных бумаг, так что можно обойтись и без калькулятора. Например, так выглядит рассмотренная нами ОФЗ 26205 в каталоге «Тинькофф Инвестиций».

Доходность к погашению облигации в каталоге «Тинькофф Инвестиций».